債務整理(さいむせいり)とは、法律にしたがって借金を減額したり、免除したりできる手続きのことです。

債務整理をすることで、借金問題を解決して、生活を立て直すことができます。

例えば、キャッシング、ローン、クレジットカードなどの借り入れを減額や免除できる可能性があります。

また、債務整理には種類があって、その人の状況によって適した手続きが異なります。

| 任意整理 | 借り入れ先と交渉をして今後発生する利息をカットしてもらう |

| 個人再生 | 裁判所の許可のもと借金を最大10分の1まで減額できる |

| 自己破産 | 裁判所の許可のもと借金の返済義務をなくせる |

| 特定調停 | 裁判所に申し立てて借り入れ先と話し合いで今後発生する利息をカットしてもらう |

債務整理は、『借金減額』や『国が認めた救済措置』といった言葉で聞いたことがあり、気になっている人も多いのではないでしょうか。

この記事では、よく耳にする債務整理について、手続きの特徴やメリットデメリットをわかりやすく解説します。

この記事でわかること

- 債務整理の種類、手続き、費用、流れ

- 債務整理のメリットデメリット

- 債務整理すべきかどうかの判断基準

\家族に内緒で月々の返済を減らしたい人はこれ!/

任意整理とは?内容や特徴メリット・費用などすべてを解説!

\借金が返済できない人はこれ!/

自己破産とは|自己破産のデメリットや費用などをわかりやすく解説

\どっちが自分にあってるの?知りたい人はここ!/

LINEで無料相談!

債務整理とは?わかりやすく解説

ここでは、次の点についてわかりやすく解説します。

生活の再建を目的とした合法的な手続き

債務整理で借金が減額できると聞いても、『そんな美味しい話があるだろうか?』と不審に思う人も多いのではないでしょうか。

しかし債務整理は、民事再生法や破産法といったちゃんとした法律に昔から定められている合法的な手続きです。

債務整理は、借金を負ってしまった人の生活の再建を目的として制定されました。

(目的)

第一条 この法律は、支払不能又は債務超過にある債務者の財産等の清算に関する手続を定めること等により、債権者その他の利害関係人の利害及び債務者と債権者との間の権利関係を適切に調整し、もって債務者の財産等の適正かつ公平な清算を図るとともに、債務者について経済生活の再生の機会の確保を図ることを目的とする。

【引用:破産法 – e-Gov】

でも人は誰しも、ケガや病気で働けなくなり、借金が返済できなくなる可能性があるよね。

そういう人に人生をやり直すためのチャンスを与えるのが、債務整理なんだね。

債務整理は年間約7万人以上が利用している

債務整理の個人再生と自己破産は、年間約7万人以上が利用している手続きです。

任意整理は年間200万人が利用しているとも言われています。

| 個人再生 | 9,764人(法人の再生含まず) |

| 自己破産 | 6万982人(法人破産含まず) |

| 任意整理 | 推定200万人 |

【参考:令和4年 司法統計年俸概要版 1民事・行政編 – 裁判所】

なんだね。

債務整理の種類と違い

冒頭で説明した通り、債務整理にはいくつか種類があります。

ここでは、債務整理の種類と特徴とメリットをわかりやすく解説します。

| 任意整理 | 個人再生 | 自己破産 | 過払い金 | 特定調停 | |

| 内容 | 利息のカット | 元本から大幅減額 | 返済義務がなくなる | 払い過ぎた利息の返還 | 利息のカット |

| 借金の減額幅 | 小 | 中 | 大 | — | 小 |

| 裁判所 | 不要 | 必要 | 必要 | 場合による | 必要 |

| 返済期間 | 3~5年 | 3~5年 | なし | — | 3~5年 |

| ブラックリスト | 載る | 載る | 載る | 場合による | 載る |

| 財産 | 残せる | 残せる | 場合による | 残せる | 残せる |

| 官報 | 載らない | 載る | 載る | 載らない | 載らない |

| 手続きする方法 | 弁護士に依頼 | 弁護士に依頼 | 弁護士に依頼 | 弁護士に依頼 | 自分で申し立てる |

任意整理:交渉で利息をカット

任意整理は、借り入れ先の業者と交渉をして、今後完済までに発生する利息をカットしてもらう手続きです。

今ある借金を3~5年(36~60回の分割払い)で完済するという条件に落ち着くのが一般的です。

任意整理のメリットとデメリットは次の通りです。

| 任意整理のメリット |

|

| 任意整理のデメリット |

|

任意整理は手軽さゆえに、一番メジャーな手続きと言えるでしょう。

次に当てはまる人は任意整理がおすすめです。

任意整理がおすすめな人

- 今の借金を36~60回の分割払いなら完済できる

- 安定した収入がある

- 借金が100万円くらいでそこまで高額でない

- 複数社から借りていて、ローン返済中のものや連帯保証人のついた借金があるなど

『いくらくらい減額できるのか?』など任意整理が気になる人は、関連記事も参考にしてみてください。

個人再生:借金を最大10分の1まで減額

個人再生は、裁判所の許可のもと借金を最大10分の1まで減額できる手続きです。

減額した借金は原則3年で完済することになります。

個人再生のメリットとデメリットは次の通りです。

| 個人再生のメリット |

|

| 個人再生のデメリット |

|

個人再生は、任意整理をさらに強力にした手続きと言えるでしょう。

デメリットの官報や連帯保証人については、『個人再生と自己破産共通のデメリットは官報』や『保証人に請求が行く』でわかりやすく解説します。

また、次に当てはまる人は個人再生がおすすめです。

個人再生がおすすめな人

- 安定した収入があるが、借金も高額で返済が苦しい

- 任意整理では返済が苦しい

- 住宅ローンの残る家を残したい

- 財産を失いたくない など

『借金が高額なので大幅に減額したい』『財産を残したい』という人は、個人再生の関連記事も参考にしてみてください。

自己破産:借金の返済義務がなくなる

自己破産は、裁判所の許可のもと借金の返済義務がなくなる手続きです。

借金の返済義務がなくなる強力な手続きですが、条件やメリットデメリットもあります。

| 自己破産のメリット |

|

| 自己破産のデメリット |

|

返済義務がなくなるのは大きなメリットですが、同時に高価な財産があれば、失うことになります。

自己破産をすると、お金を貸した側(債権者)は借金を回収できなくなり大きな損をするため、自己破産をした人だけ高価な財産を手元に残しておくことはできないのです。

次に当てはまる人は自己破産がおすすめです。

自己破産がおすすめな人

- ケガや病気で収入が少なく今後も返済ができない

- 高価な財産などがない など

諦めずに相談してみてほしいな!

自己破産が気になる人は、関連記事も参考にしてみてね!

自己破産とは?特徴やデメリット・家族への影響をわかりやすく解説

自己破産をしたらどうなる?効力は?メリットとデメリットを徹底比較!

自己破産のデメリットやペナルティ・免除されない借金について解説

自己破産の裁量免責とは?ギャンブルでも認められる?注意点も解説

過払い金請求:払い過ぎた利息を請求する

過払い金は、わかりやすく言えば、払い過ぎた利息を返還するよう求める手続きです。

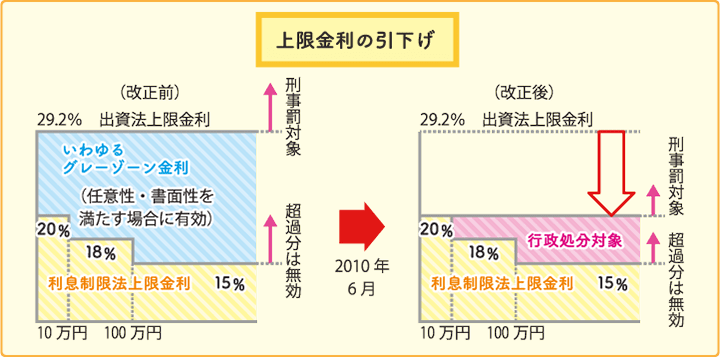

昔は上限金利を定める法律が2つあって、それぞれ金利が異なっていました。

罰則のない高い金利で貸し付けが行われていましたが、上限は29.2%から20%に改正されました。

29.2%で借りていた際の利息を返還してもらうというのが過払い金です。

| 過払い金請求のメリット |

|

| 過払い金の請求のデメリット |

|

借金を返済中の人は、過払い金と任意整理をセットで対応してもらうことが可能です。

過払い金は条件を満たさないと請求できないため、注意しましょう。

過払い金の条件

- 2010年6月以前から借金をしていた

- 現在も返済中、もしくは完済から10年以内

- 2010年以前から借り入れをしていて、今も追加でお金を借りている など

過払い金が気になる人は、関連記事も参考にしてみてください。

特定調停:調停で債権者と交渉する

特定調停は、簡易裁判所で調停委員を間に入れて、貸金業者と減額交渉をする方法です。

減額は任意整理と同じように利息のカットなどになるのが一般的です。

自分で交渉する任意整理だと思えばわかりやすいでしょう。

任意整理と違うのは、自分で簡易裁判所に申し立てて、弁護士ではなく調停委員が間に入るという点です。

| 特定調停のメリット |

|

| 特定調停のデメリット |

|

特定調停は、費用をかけずに債務整理をしたいという人におすすめです。

ただし、調停が成立すると万が一払えない場合に差し押さえのリスクが高まったり、平日に裁判所に出廷が必要だったりとデメリットもあります。

債務整理をした方がいいケース

このように、債務整理には色々種類があるため『どの手続きがいいの?』『そもそも債務整理した方がいいの?』思う人もいるでしょう。

例えば、次に当てはまる人は、自力での返済が難しい可能性が高く、債務整理を検討した方がいいと言えます。

債務整理をした方がいいケース

- 借金の総額が年収の3分の1を超えている

- 借金を返すために追加で借り入れをしている

- 月々の支払いが高額で苦しいので減らしたい

- もう何年も返済しているが一向に完済できない など

また、状況によっておすすめの債務整理をまとめたので、目安として参考にしてみてください。

| 借金が少額で36~60回の分割払いなら完済できる

過払い金がある |

任意整理 |

| 任意整理では減額が少ない、大幅に減額したい

住宅ローンがある |

個人再生 |

| ケガや病気で働けない、収入が少ない、借金が返済できない

財産がない |

自己破産 |

ただし、これはあなたの収入や財産、借金の状況、連帯保証人の有無などによっても、どれがいいかは異なります。

自分に合った手続きを知りたいって人も、無料相談を活用して弁護士に相談するのが確実だよ。

また、この後債務整理のメリットデメリットも教えてあげるから、参考にしてみてほしいな!

債務整理をするべき5つの判断基準は?各手続きに向いているケースとは

債務整理はいくらからできる?借金の目安と債務整理の費用相場を紹介!

借金40万でも債務整理はできる!少額でも債務整理すべき目安は?

すぐにできる債務整理はある?おすすめの方法を一挙に紹介します!

債務整理のメリット

ここでは、債務整理のメリットは次の通りです。

債務整理のメリット

- 借金の減額や免除ができる

- 手続きをすると取り立てが止まる

- 全財産を失うことはない

- 手続きによっては差し押さえが止まる

- 戸籍に記録されない

- 結婚や就職に影響しない

- 生活保護や年金は受け取れる

借金の減額や免除ができる

債務整理をすることで、借金の減額や免除ができます。

では実際にどのくらい減額できるのでしょうか?

債務整理で減額した場合のシミュレーションを下表にまとめました。

例)借金200万円・金利15%・3年で完済する場合

| 債務整理しない | 任意整理 | 個人再生 | |

| 月の返済額 | 約6万9,000円 | 約5万5,000円 | 約2万7,000円 |

| 総支払額 | 約249万円 | 200万円 | 100万円 |

| 利息 | 約49万円 | 0円 | 0円 |

自己破産の場合は、返済義務自体がなくなるため、表には記載していません。

個人再生は大幅に減額できますが、所有している財産によっても返済額が左右されるため、上表はあくまでも目安となります。

任意整理の場合は、借金が200万円くらいあると、月の返済の負担は大きく減らせません。

しかし、完済までの期間を5年にしてもらえば、月の返済額も約3万3,000円まで減らせる可能性があります。

具体的にいくら減額されるのか知りたい人は、無料相談を活用して弁護士に相談しましょう。

手続きをすると取り立てが止まる

債務整理の大きなメリットは、手続きが開始されると取り立てが止まる点です。

取り立てが止まるタイミングは、手続きや弁護士に依頼したかどうかで異なります。

| 弁護士に依頼した場合 | 最短で即日に取り立ては止まる | |

| 弁護士に依頼しなかった場合 | 任意整理 | 交渉して和解が成立してから |

| 個人再生 | 手続きが開始決定後(民事再生法85条) | |

| 自己破産 | 手続きが開始決定後(破産法100条) | |

弁護士に依頼することで、最短即日で取り立てを止めてもらえます。

取り立てが止まれば、返済を止めてしまっても問題ありません。

そのため、手続き中も取り立てが続く精神的負担、返済と弁護士費用を用意するといった金銭的負担はなくなります。

弁護士に依頼した場合の取り立てについては『弁護士に依頼することで取り立ては止まる』も参考にしてみてください。

全財産を失うことはない

また、債務整理をしても全財産を失うことはありません。

特に自己破産をすると、家から家財まですべて没収されたり、赤紙を貼られたりするイメージがあるでしょう。

基本的に任意整理や個人再生では、ローン返済中のものを手続きしない限り、財産を失うことはありません。

自己破産では高価な財産は没収されますが、生活に必要な家財や寝具、手持ちの現金99万円以下であれば手元に残すことができます。

手続きによっては差し押さえが止まる

すでに差し押さえを受けている場合でも債務整理は可能です。

個人再生や自己破産であれば、差し押さえを止めることもできます(民事再生法39条、破産法42条)。

ただし、差し押さえをされてしまうと、弁護士に依頼する費用も出せなくなるケースがありますので、差し押さえを受ける前に相談しましょう。

戸籍に記録されない

債務整理をすると戸籍に記録されると誤解している人もいますが、手続きをしても戸籍に記録されることはありません。

債務整理をした記録が残るのは、信用情報と官報だけです。

信用情報については『5~7年ブラックリストの状態になる』を、官報については『個人再生と自己破産共通のデメリットは官報』を参考にしてみてください。

結婚や就職に影響しない

同様に、債務整理をしても基本的には結婚や就職に影響しません。

前述した通り、債務整理をした記録が残るのは、信用情報と官報だけです。

信用情報は本人と業者以外で確認することはできません。

また、官報の膨大な情報から、特定の人の記録を探し当てるのは難しく、債務整理をしたかどうか調べる手段はほぼないと言えます。

例外があるとすれば、金融機関に就職する際は、信用情報をチェックされる可能性があるということだけでしょう。

生活保護や年金は受け取れる

債務整理後でも、生活保護や年金は受け取れます。

債務整理をしたことで、こうした権利を失うことはないので、安心してください。

また債務整理を先にすべきか、生活保護を先にすべきかわからないという人は、関連記事も参考にしてみてください。

債務整理のデメリット

債務整理は借金が減額できるという大きなメリットがあります。

一方で『実は何か大きなデメリットがあるのでは?』と気になりますよね。

ここでは、債務整理のメリットデメリットをわかりやすく解説します。

| 任意整理 | 個人再生 | 自己破産 | |

| ブラックリスト | 完済から5年 | 5~7年 | 5~7年 |

| 条件 | 安定した収入が必要 | 安定した収入が必要 | 支払い不能状態 |

| 保証人への影響 | 避けられる可能性あり | 影響する | 影響する |

| 家族や勤務先にバレる可能性 | バレにくい | バレる可能性あり | バレる可能性あり |

| ローン返済中のものへの影響 | 避けられる可能性あり | 影響する | 影響する |

| 口座の凍結 | 避けられる可能性あり | 凍結される可能性あり | 凍結される可能性あり |

債務整理整理共通のデメリット

債務整理共通のデメリットは次の通りです。

債務整理共通のデメリット

5~7年ブラックリストの状態になる

債務整理共通のデメリットは、5~7年ブラックリストの状態になることです。

正確には信用情報に債務整理をした事故情報が記録されることを指し、ブラックリストというリストが存在するわけではありません。

信用情報は審査の際に参照とされるため、そこから債務整理の事実が知られ、審査に通りにくくなってしまうのです。

ブラックリストの状態になるデメリット

借り入れや契約などで審査が必要になり、信用情報をチェックされてしまうと、次のようなことができない可能性があります。

ブラックリストの状態になるデメリット

- クレジットカードの新規発行ができない

- ローンやキャッシングの審査に通らない

- 利用していたクレジットカードが更新できない

- 携帯端末の分割購入ができない

- 一部家賃保証会社の審査に通らず賃貸契約ができない

- 他の人の連帯保証人などになれない

ただし、後述しますが、信用情報に債務整理の記録が残るのは一過性であり、事故情報が消えればまた通常通りクレジットカードなどが利用できるようになります。

すでに借金を滞納してる人はブラックリストの可能性があるし、それなら債務整理をして借金を減らしちゃった方がいいんじゃないかな?

また、ブラックリストでクレジットカードなどが利用できなくても、キャッシュレス決済など代用できるものはあります。

関連記事では、各デメリットの対処法も紹介しているので、参考にしてみてください。

| クレジットカードが利用できない場合 | 債務整理後にクレジットカードは使えない!その対処法とは? |

| 住宅ローン・車のローンが利用できない場合 | 債務整理が住宅ローン審査に与える影響とは?整理後はいつから審査に通る?調べました! |

| 携帯端末が分割購入できない場合 | 債務整理後に携帯電話はどうなる?使えるケースや注意点を紹介 |

| 一部家賃保証会社の審査に通らない場合 | 債務整理をしても賃貸契約はできる!入居審査に引っかかるケースは? |

ブラックリストの期間

債務整理の手続きや、信用情報機関によりますが、債務整理の記録が残る期間は5~7年ほどです。

| 信用情報機関 | 加盟している業者 | ブラックリストの期間 |

| CIC(株式会社シー・アイ・シー) | クレジットカード会社・消費者金融など | 5年 |

| JICC(株式会社日本信用情報機構) | 消費者金融など | 5~7年 |

| KSC(全国銀行個人再生し任用センター) | 銀行など | 5~7年 |

債務整理の記録が残ると借り入れなどはできないため、確かに不便ですが、一生ブラックリストの状態が続くわけではありません。

また、ブラックリストだからお金を貸してはいけないという法律は存在しないので、業者の判断によっては審査に通る可能性もあります。

債務整理には条件がある

債務整理をすれば借金は減額できますが、手続きには条件があり、誰でも気軽にできるわけではありません。

例えば『返済義務がなくなる自己破産がいい』と思っても、条件を満たさなければ手続きできないのです。

| 任意整理 | 安定した収入があり、今後も継続して返済ができること

業者が交渉に応じてくれること |

| 個人再生 | 安定した収入があり、今後も継続して返済ができること

住宅ローン以外の借金の総額が5,000万円以下であること など |

| 自己破産 | ケガや病気で働けない、収入が少ないなどで今後も返済ができないこと(支払い不能状態)

手続きで不正行為がないこと(免責不許可事由)など |

今後返済が続く任意整理と個人再生は、安定した収入が必要です。

また、頑張れば返済できるような状況だと、自己破産を認めてもらうのは難しいでしょう。

色々な条件があるから、ちゃんと弁護士に相談してから判断してもらおう!

各債務整理の条件については、関連記事も参考にしてみてね!

税金などは債務整理できない

債務整理は、クレジットカード、ローン、キャッシングなど、手続き開始時点で発生している支払いは減額や免除できる可能性があります。

ただし、税金など債務整理でも減額できないものもあります。

債務整理で減額できないもの

- 税金

- 社会保険料

- 罰金

- 損害賠償金

- 養育費や婚姻費用

- 手続き後に発生した支払い など

税金が払えないって人は、関連記事も参考にしてみてね!

保証人に請求が行く

また、債務整理をすると連帯保証人や保証人に請求が行くため注意が必要です。

連帯保証人や保証人は、元に借りた人が返済できない場合の代打のようなもの。

元に借りた人が債務整理をすると、借金が返済できなかったと判断されてしまい、連帯保証人や保証人に請求が行くことになります。

連帯保証人などがいる場合は

- 任意整理で連帯保証人がついている借金を交渉から除外する

- 連帯保証人も一緒に債務整理をする

連帯保証人などがいる場合は上記のような対処法があります。

連帯保証人に迷惑をかけたくないから債務整理は諦めるしかないと思っている人も、いい方法がないか一度弁護士に相談してみましょう。

家族や勤務先にバレる可能性がある

債務整理の手続きによっては家族や勤務先にバレる可能性があります。

特に、自己破産は高価な財産が没収されるため、同居してる家族に隠し通すのは難しいでしょう。

また、個人再生や自己破産は、同居家族の収入の書類や、勤務先にお願いして退職金に関する書類を提出する必要があります。

家族や勤務先にバレたくない人は、財産の処分や書類の提出が不要な任意整理がおすすめです。

債務整理による家族や住宅ローン、連帯保証人への影響は関連記事を参考にしてみてください。

ローン返済中のものを失う

住宅ローンなどが返済できない場合、自宅は融資した銀行によって売却されてしまいます。

同じように、ローン返済中のものは債務整理をすると、借金が返済できなかったと判断されて、担保としてローン会社に引き揚げられる可能性があります。

例えば、住宅ローンや車のローンなどが挙げられるでしょう。

こういう場合は、整理対象が選べる任意整理がおすすめです。

また、個人再生であれば例外的に、住宅ローン返済中の家を残すことができますので、関連記事も参考にしてみてください。

銀行口座が凍結される

借金によっては、債務整理をすると銀行口座が凍結される可能性があります。

債務整理が開始されると、銀行は借金を返済してもらえずに損をすることになります。

そのため『相殺』と言って、口座にあるお金を回収して借金の返済にあててしまうのです(民法505条)。

凍結されると、引き落としや入金、振り込みなどができなくなってしまうため、注意が必要です。

基本的には、債務整理の手続きを開始する前に弁護士から説明があるため、引き落としができないといった事態は避けられるでしょう。

また任意整理で、銀行からの借り入れだけ除外すれば、凍結の不安はありません。

口座が凍結されるケースなどについては、関連記事も参考にしてみてください。

口座が凍結されたら給与も入金されない!凍結されるケースと対処法

任意整理で銀行口座は凍結に?凍結の条件や対象・解除のタイミングをご紹介!

個人再生をすると口座が凍結される?凍結された時の対処法

自己破産で銀行口座が凍結?利用制限やタイミング・対処法を紹介!

個人再生と自己破産共通のデメリットは官報

個人再生と自己破産共通のデメリットは官報にのることです。

官報とは、国が発行する新聞のようなもの。

個人再生と自己破産をすると、手続きから漏れた金融機関などがないように、この官報に氏名と住所がのり、公表されることになります。

ただし、官報には法令や大臣の人事異動などさまざまな情報があり、一般人で官報を知っていて読んでいる人はほとんどいないでしょう。

官報を読んでいる人は、一部の公務員と金融機関に勤める人くらいなので、一般の人にバレる危険性は低いと言えます。

官報に掲載される期間はいつまで?タイミングは?まとめました!

任意整理すると官報に掲載される?家族や友人にバレずに行う方法とは

個人再生をすると官報に個人情報が掲載される?メリット・デメリットを徹底解説!

自己破産をすると官報に個人情報が掲載される!?デメリットを徹底検証

自己破産のデメリット

ここでは、自己破産のデメリットを紹介します。

他の手続きの費用や期間や流れが気になる人は『債務整理にかかる費用と流れと期間』を参考にしてみてください。

自己破産のデメリット

- 財産を失う可能性がある

- 一部の資格に制限を受ける

財産を失う可能性がある

『自己破産:借金の返済義務がなくなる』でも解説しましたが、自己破産では高価な財産は没収されて換金後に、借り入れ先の借金の返済にあてられることになります。

自己破産で没収の対象になる財産は次の通りです。

| 自己破産で没収対象になる財産 | 20万円以上の価値がある財産(預貯金、持ち家、車、株などの有価証券、生命保険の返戻金など)

99万円を超える手持ちの現金 |

| 自己破産で残せる財産 | 生活に必要な家財、寝具、衣類、食料、20万円以下の価値のもの、99万円以下の手持ちの現金 |

20万円以上の価値ある財産は没収されますが、最低でも20万円以下の価値のあるものや、手持ちの現金99万円以下であれば、手元に残すことができます。

また、仕事や生活でどうしても車が必要な場合は、手元に残せる可能性もあるので、弁護士に相談してみましょう。

自己破産で残せる財産や失う財産の詳細や生命保険への影響については、関連記事も参考にしてみてください。

個人再生をすると生命保険に影響はある?解約返戻金や契約者貸付がある場合の手続きを総まとめ

自己破産でも99万円以下の現金は残せる!自己破産で残せるもの

自己破産したら生命保険は解約される?解約されるケースと対処法

一部の資格に制限を受ける

自己破産の手続きが開始されると、一部の資格が制限を受け、その資格を使って仕事ができなくなります。

例えば、次の資格は制限を受けることになります。

自己破産で制限を受ける資格

- 行政書士、公認会計士、司法書士、社労士、税理士、弁護士

- 警備員、警備業者、生命保険外交員

- 公証人

- 土地建物取引士、不動産鑑定士 など

要するに他人のお金や情報などを扱う仕事は、制限を受けることになるのです。

もっとも、資格の制限を受けるのは自己破産の手続き中だけ。

資格をはく奪されるわけではないので、自己破産の手続きが終われば通常通り働くことができます。

制限を受ける資格は多岐にわたるため、弁護士に相談してみましょう。

関連記事では、制限を受ける資格を紹介しているから、参考にしてみてね!

債務整理にかかる費用と流れと期間

ここまで、債務整理のメリットデメリットをわかりやすく解説してきました。

実際に、費用や期間、どういった流れで手続きが行われるのでしょうか。

ここでは、債務整理をする場合にかかる費用や流れや期間について、わかりやすく解説します。

債務整理の費用の相場

債務整理の費用の相場は手続きによって異なります。

| 任意整理 | 弁護士費用 | 1社あたり2~5万円+減額報酬10% |

| 裁判所の費用 | なし | |

| 個人再生 | 弁護士費用 | 40~60万円 |

| 裁判所の費用 | 数万円~25万円 | |

| トータル | 40~85万円 | |

| 自己破産 | 弁護士費用 | 40~50万円 |

| 裁判所の費用 | 数万円~50万円 | |

| トータル | 40~100万円 |

個人再生と自己破産の場合、個人再生委員や破産管財人(はさんかんざいにん)が選任されると、この選任された人の報酬が加算されて高額になる可能性があります。

この個人再生委員や破産管財人が選任されなければ、手続きの費用は1~2万円ほどで済む場合もあります。

また、各裁判所によって費用は異なるため、弁護士に確認してみましょう。

同じように、弁護士費用も手続きによって左右されます。

弁護士費用については、取り立てを止めた後に、分割払いで積み立てを行いながら、手続きの準備を進めていくことになります。

『費用が払えない』と不安な人は、『費用が払えない場合の対処法』も参考にしてみてください。

債務整理の流れと期間

任意整理にかかる期間は3~6ヶ月

任意整理にかかる期間はおおよそ3~6ヶ月。裁判所を通す手続きと比べると遥かに早くて手軽なのが特徴です。

任意整理の流れは次の通りです。

任意整理の流れ

- 弁護士に相談、依頼

- 受任通知の送付

- 業者から取引履歴の取り寄せ

- 金利や利息の計算

- 業者と和解の交渉

- 和解成立後は返済が開始

③の段階で過払い金があれば、一緒に請求してもらうことができます。

『受任通知(じゅにんつうち)』は、依頼を受けた弁護士が貸金業者に送る通知のことです。

詳しくは『弁護士に依頼することで取り立ては止まる』で解説します。

個人再生にかかる期間は半年から1年

個人再生にかかる期間は半年から長いと1年ほどと言われています。

裁判所に提出する書類がどれだけ早く集まるかによっても、手続きにかかる期間は左右されます。

個人再生の流れは次の通りです。

個人再生の流れ

- 弁護士に相談、依頼

- 受任通知の送付

- 収支や財産、借り入れ先の調査

- 個人再生の申立書の作成

- 個人再生の申し立て

- 個人再生委員の選任と面談

- 履行テストの開始

- 個人再生手続き開始決定

- 再生計画案の作成と提出

- 裁判所による再生計画案の認可決定

- 個人再生の手続きの終了と返済の開始

聞きなれない言葉がたくさんあるかもしれませんが、ざっくり言えば、今の財産や借金をはっきりさせて、返済計画を立て、それを裁判所に認めてもらうという流れです。

裁判所が返済計画にOKを出せば、個人再生の返済がスタートします。

個人再生の詳細な流れが気になる人は、関連記事も参考にしてみてください。

自己破産にかかる期間は半年から1年

自己破産にかかる期間は半年から長いと1年ほどです。

自己破産といっても、財産の調査が必要かどうかによって、手続きの期間は左右されます。

財産がほとんどなくて調査も不要な場合は、早くて半年。財産が多く、調査が必要になると1年くらいかかるケースもあります。

自己破産の流れは次の通りです。

自己破産の流れ

- 弁護士に相談、依頼

- 受任通知の送付

- 収支や財産、借り入れ先の調査

- 自己破産の必要書類の収集と申立書の作成

- 自己破産の申し立てと面接

- 自己破産の手続き開始決定

- 破産管財人の選定と打ち合わせ

- 借金の調査

- 債権者集会と面接

- 免責許可決定

- 貸金業者への配当

上記は財産調査が必要な場合の流れです。

財産がないなど調査が不要であれば、⑥の段階で免責許可が確定して手続きは終了します。

自己破産の詳細な流れが気になる人は、関連記事も参考にしてみてください。

実際に債務整理をした人の声

ここまで債務整理のメリットデメリットや手続きについて解説してきました。

中には、債務整理のデメリットや費用が気になったり、『実際に債務整理した後、後悔しないかな?』と不安になったりした人もいるのではないでしょうか。

ここでは、実際に債務整理をした人の感想を紹介します。参考にしてみてください。

債務整理をしてよかった

当初債務整理希望だったけど、自己破産をして良かったと思う。

数年クレカ作れないとかのペナルティはあってもどうせクレカ作れる状況じゃなかったし持ち家とか資産なかったし、すべての返済から解放されてやり直せたというのは本当に良かった。

借金で自殺とか考えないで欲しい、人生やり直せます。— 地下労働者 (@bankrupt_358) February 7, 2024

債務整理して、返し終わって1年以上が経ちました。

過去は変えられないから、思い出すと、うっ….ってなることもあるけど、

あのタイミングで債務整理してよかったと思う。じゃなかったら、一生前を向けてなかったと思う。— 樹 (@itsuki_1812) April 18, 2023

もっと早くすればよかった

自己破産する決心をして心から良かったと思ってます。

でも、1つだけ後悔してることがあります。

それは、もっともっと早く決心すれば良かったということ。

自己破産して借金は免責されるかもしれませんが、時間を取り戻す事はできません。— 【借金900万男】Sora (@sora461181) November 18, 2023

支払いがギリギリ過ぎたり、足りなかったりするより一度社会的信用が一時的になくなりますが、一旦止まる期間があるので支払うお金は貯められる。

本当に困ったら早めに債務整理はありだと思う。もっと早く立て直せばよかった。— みー💐〜軽やかに幸せになるヒント〜 (@mamirin368) June 5, 2023

若いうちならブラックリストの状態でもなんとかなるだろうけど、年をとって家族ができると、やり繰りはもっと大変になってしまうからね。

債務整理しなければよかった

債務整理してマジ後悔しかない。クレカ使えないってどんだけ不便やねん。現金3万くらい持ってないと不安。盗まれたり無くしたりするのもヤダ。はー。娘、息子にはリボと薬と刺青と連帯責任者だけは辞めろって言い聞かせていこう。

— れーこ (@k_k_rei_k) December 2, 2021

自己破産は10年信用情報が消えない。

スマホの分割購入が出来ない。とゆう問題に直面して、初めて自己破産したことを後悔したなあー😅

カードを作れないこととかよりもそっちだった!!笑

どんだけスマホ変えたいねんって思われそうだけど🤣

まだまだ折り返しにもきてないよーー— なな🌸 (@kyukyutto_cute) October 30, 2022

こんな風に、『ブラックリストになったことで後悔した』という人もいました。

確かにクレジットカードなどが使えないと、生活は不便になるでしょう。

もちろん、今の借金が自力で返済できるのであれば、それに越したことはありません。

しかし、自力で返済できなければ、最終的に財産を差し押さえられるリスクがあります。

また、借金を滞納している人はすでにブラックリストの可能性が高いため、債務整理でブラックリストの状態になるデメリットはありません。

ブラックリストは、今の収入でやり繰りをする期間だと割り切って生活を立て直しましょう。

そうすれば、今後は自分の収入を家族や自分、そして将来や人生のために使うことができます。

大事な問題だからこそ、『怖いからやらない』『なんとなくやる』と決めずに、まずは弁護士に相談してみて決めるのが一番だよ!

債務整理を弁護士に依頼した場合

もし債務整理をすべきかどうか迷ったら、弁護士に相談するのがおすすめです。

実際に、日本弁護士連合会の2020年の統計でも個人再生と自己破産では9割近くの人が弁護士に依頼しています。

| 個人再生 | 84.87% |

| 自己破産 | 90.56% |

【参考:2020年破産事件及び個人再生事件記録調査【報告編】 – 日本弁護士連合会 消費者問題対策委員会】

実際に話を聞いてみて、やった方がいいと判断したなら、依頼するのでもよいでしょう。

ここでは、債務整理を弁護士に依頼するメリットと、弁護士に相談する方法、選ぶ際の注意点、費用が払えない場合の対処法を紹介します。

弁護士に依頼するメリット

債務整理を弁護士に依頼するメリットは次の通りです。

- 自分に合った手続きができる

- 弁護士に依頼することで取り立ては止まる

- 手続きはすべて任せられる

- 家族などに知られないように配慮してくれる

自分に合った手続きができる

債務整理は種類も多く、どの手続きがいいのかは人によって異なります。

弁護士に相談することで、自分に合った手続きを進めることができます。

例えば、収入が不安定なのに任意整理をしても、返済できなくなるリスクがあります。

それであれば、最初から自己破産を選択した方が、手続きの費用や期間が無駄にかからずに済みます。

重要な問題だからこそ、ちゃんと弁護士に頼んで適切な手続きをすることが大切です。

弁護士に依頼することで取り立ては止まる

また、弁護士に債務整理を依頼する大きなメリットは、取り立てが止まる点です。

『任意整理にかかる期間は3~6ヶ月』でも解説した通り、依頼を受けた弁護士は、業者に『受任通知』というものを送ります。

わかりやすく言えば、受任通知は『これから弁護士が債務整理を担当します』という通知です。

この受任通知を受け取った業者は、法律上取り立て行為が禁止されます(貸金業法21条)。

そのため、取り立てを受けながら手続きを進めたり、月の返済と弁護士費用を用意したりする負担はありません。

手続きはすべて任せられる

債務整理を弁護士に依頼すれば、手続きもすべて任せられます。

任意整理の場合は、そもそも個人が交渉しても応じてもらえなかったり、不利な条件で和解をさせられたりするケースがあります。

また、個人再生や自己破産となると、必要書類が多く、不備があればやり直しになってしまいます。

複雑で法的知識が必要な手続きは、すべて弁護士に任せることができます。

家族などに知られないように配慮してくれる

また、弁護士に依頼することで家族などに知られないように配慮してもらうこともできます。

特に任意整理の場合は、自分で交渉できたとしても、直接連絡が来たり、自宅に書類が届いたりするため、家族に知られるリスクが高まります。

間に弁護士が入ってくれれば、業者とのやり取りはすべて任せられます。

書類も一度法律事務所で受け取り、弁護士の個人名などで郵送するなどの配慮をしてくれる法律事務所もあります。

弁護士に相談する方法

人生で弁護士に相談する機会は多くないため、『どうやって弁護士に相談すればいいの?』と思っている人もいるかもしれません。

ここでは、弁護士に相談する方法を紹介します。

各法律事務所

弁護士に相談する場合は、法律事務所を探して、相談の予約をいれます。

法律事務所のホームページの『取扱分野』などに、借金問題や債務整理があれば対応してもらえる可能性があります。

弁護士は日中裁判所に行っていることも多いので、電話や予約フォームから、事前に相談日の予約をしていきましょう。

\LINEで無料相談しよう!/

借金に悩まされる生活はとても辛く苦しいものです。

でも大丈夫!専門家に相談することで明るい未来が待っています!

少しだけ勇気を持ってLINEで無料相談してみましょう!

友達登録して専門家に相談しよう!

法テラス

法テラスとは、国が各都道府県に設立した法律相談センターのことです。

法テラスの特徴は、収入が一定以下の人に向けて、法律相談や弁護士への依頼を受けている点です。

弁護士費用が払えないという人におすすめですが、条件はやや複雑なので、下記から直接予約をとって相談してみましょう。

法テラス

お問い合わせ:0570-078374

受付時間:平日午前9時~午後9時

土曜:午前9時~夕方5時

メールでのお問い合わせはこちら

弁護士を選ぶ際の注意点

前述した通り、人生で弁護士に相談する機会は多くないため『どんな弁護士に依頼すべきなの?』と疑問に思う人も多いでしょう。

ひとえに弁護士といっても『借金問題が得意』『刑事事件や離婚が得意』などさまざまです。

医者に内科医、外科医がいるのと同じです。前提として、借金問題や債務整理の実績で選びましょう。

また重要なのは『相談しやすい』『信頼できる』と感じる弁護士を選ぶことです。

法律や借金の問題は『よくわからないし不安』という人がほとんどでしょう。

納得して手続きを進めるためにも、話しやすく信頼できる弁護士であることが大切なのです。

だからこそ『本当にこの手続きでいいのか?』色々な弁護士に相談して、納得できる人に依頼するのが大事だよ。

費用が払えない場合の対処法

債務整理をしたいと思っても、弁護士費用は決して安くはありません。

費用が払えないために、債務整理は諦めるしかないと思っている人もいるかもしれません。

ここでは、債務整理の費用が払えない場合の対処法を解説します。

諦めずに参考にしてみてください。

分割払いをしている弁護士に依頼する

弁護士費用は安くはありませんが、法律事務所では分割払いを受けているケースがほとんどです。

また、依頼後は取り立てが止まるため、今まで返済に回していた分は弁護士費用にあてられます。

分割回数は法律事務所によって異なるため、一度相談をしてみて月々いくら支払えば依頼できるのか確認してみましょう。

司法書士に依頼する

債務整理は弁護士以外だと、司法書士に依頼することもできます。

司法書士は基本書類の作成が主な仕事ですが、1社140万円までの任意整理にも対応してもらえます。

ただし何点か注意点もあります。

- 任意整理の費用の相場自体、弁護士と大きく変わらない

- 個人再生や自己破産の場合は20~30万円程度で弁護士よりは安いが、書類作成しか依頼できない

関連記事も参考にしてみてください。

法テラスで依頼する

どうやっても債務整理の費用が払えない人に一番おすすめなのは、法テラスで依頼することです。

法テラスの弁護士費用はおおよそ、15~20万円くらいと相場より遥かに安い金額で依頼できます。

また、民事法律扶助(みんじほうりつふじょ)という制度を使うことで、月々5,000円~の分割払いも可能です。

ただし、法テラスは手続きに時間がかかるので、早めに相談しましょう。

【参考:弁護士費用・司法書士費用の目安 – 法テラス】

【参考:STEP4.費用を返済する – 法テラス】

債務整理でよくある質問

債務整理と任意整理の違いは?

債務整理は法律にしたがって、借金を減額や免除する手続きの『総称』です。任意整理は債務整理の一種です。

自己破産と債務整理の違いは?どっちがいい?費用や期間を徹底比較

債務整理と任意売却の違いは?どちらを先にする?分かりやすく解説!

債務整理とおまとめローンの違いは?ブラックリストに載る?徹底比較してみた

債務整理は個人でできる?

債務整理は個人でやろうと思ってもかなり難しいでしょう。理由は次の通りです。

| 任意整理 | 業者が交渉に応じてくれない

相手が不利な和解条件を提示してきても気づかずに応じてしまう可能性がある |

| 個人再生 | 収支や借金、財産を自分で調査して書類にまとめる必要がある

書類不備がある場合は再提出が必要になる |

| 自己破産 |

個人で行おうとしても、手続きが開始されるまで取り立てが止まらないなどのデメリットがあります。

『取り立てを一刻も早く止めたい』『確実に減額したい』という人は弁護士に依頼するのがおすすめです。

また、弁護士がいない場合は、裁判所が個人再生委員や破産管財人が選任されて費用が高額になるなどのケースもありますので、注意が必要です。

関連記事も参考にしてみてください。

債務整理をするとクレジットカードはどうなる?

『5~7年ブラックリストの状態になる』で解説した通り、債務整理をするとブラックリストになり、クレジットカードの新規発行の審査は通りにくくなります。

また、今使っているクレジットカードが債務整理の対象になった場合、強制解約される可能性があるでしょう。

任意整理でクレジットカードだけを除外したとしても、クレジットカードが更新できなくなる可能性もあります。

これはクレジットカードが定期的に利用者の信用情報をチェック(途上与信)するためです。

債務整理でブラックリストに登録されるといつからカードが使えなくなる?

任意整理後にクレジットカードを更新できる?残せる?いつ使える?

個人再生でクレジットカードは解約に!いつから作れる?残す方法は?

自己破産後はクレカ利用不可・デビットカードの特徴や代用法を解説

債務整理する人はクズ?

『生活の再建を目的とした合法的な手続き』でも解説しましたが、債務整理の目的は借金を返済できなくなった人の生活を再建することです。

人は誰しもやむを得ない理由で、働けなくなったり、借金が返済できなくなったりする可能性があります。

例えば、リストラ、親の介護、自分自身のケガや病気などいくらでも挙げられます。

もし国が、借金を返済できない人を放置し続ければ、自殺者の増加、治安の悪化も考えられます。

そのため、国が救済措置として債務整理という制度を設けているのです。

借金問題はとても深刻な問題だよ。借金で苦しんでいる人は、無責任な人の言葉を信じずに、まずは自分の生活を立て直すことを考えてほしいな。

債務整理によって家族に影響ある?内緒で債務整理できる?

債務整理で家族に影響があるケースは次の通りです。

債務整理で家族に影響があるケース

- 家族が連帯保証人になっている場合は請求が行く

- 自分名義の財産が処分されることで車などを失い不便になる

自己破産しても処分されるのは本人名義の財産だけで、家族の財産は処分されません。

家の名義が、自己破産を申し立てた人というようなケースでない限り、家族に大きな影響はないでしょう。

もし『家族に知られたくない』『家族に影響がないようにしたい』という人は任意整理がおすすめです。

亡くなった親の借金を相続したが債務整理できるか?

亡くなった親の借金を相続してしまった場合でも、債務整理は可能です。

場合によっては自己破産で返済義務をなくすことができます。

また、借金を相続した場合、親が亡くなったことを知った時から3ヶ月以内であれば、『相続放棄』とった方法をとることも可能です。

相続放棄であれば、借金を相続しなくて済みます。

ただし、プラスの財産も相続できなくなってしまうため、弁護士に相談するのがおすすめです。

子どもに借金を相続させたくないがどうしたらいいか?

借金を完済できないまま亡くなると、借金はお子さんなどに相続されることになります。

家族や親族に迷惑をかけたくないという人は、今のうちに債務整理で借金を減額や免除しましょう。

早めに弁護士に相談してください。

生活保護を受給してても債務整理はできる?

生活保護を受給している場合、できる債務整理は自己破産だけになります。

生活保護費は、生活をするためのお金なので、任意整理や個人再生で借金の返済を継続することはできないからです。

もし自己破産をする場合は、法テラスで依頼をして費用を免除してもらいましょう。

また、生活保護を受給する段階で、借金があれば自己破産をすすめられるケースが多いです。

生活保護費で借金を返済してしまうと、生活保護を打ち切られる可能性があるので、ケースワーカーさんに相談しておきましょう。

まとめ

今日の内容をまとめよう!

債務整理の種類

| 任意整理 | 借り入れ先と交渉をして今後発生する利息をカットしてもらう |

| 個人再生 | 裁判所の許可のもと借金を最大10分の1まで減額できる |

| 自己破産 | 裁判所の許可のもと借金の返済義務をなくせる |

- 債務整理は生活の再建を目的とした手続き

- 債務整理をすることで取り立てが止まり、借金の減額や免除ができる

- 債務整理共通のデメリットは5~7年信用情報に債務整理の記録が残る

- 手続きによっては一部財産を失ったり、連帯保証人請求が行ったりする

- 弁護士に依頼することで取り立てが止まり、自分に適した手続きができる

- 無料相談を活用して色々な弁護士に会って決めることが重要

- 費用が払えない場合は法テラスに相談する

CMで見聞きして、なんか詐欺っぽいなと思ってたけど、ちゃんと国に認められた手続きだったんだね。

でも債務整理した方がいいかわからないし…無料相談を活用してまずは弁護士に『債務整理すべきかどうか』相談してみようかな!

借金を大幅に減らせる可能性があります。

まずは借金問題の解決実績が豊富な

FAST法律事務所に無料でご相談ください。

【引用:

【引用:

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。