来月生活するためには、また他のとこから借金をしないと…。

早く借金から解放されて、お金の心配なく毎日を過ごしたいな。

手続きによっては借金の減額や返済義務のなくなるものもあるから、さいむくんの生活も楽になると思うよ!

将来車や持ち家を購入する時にローンを使えなくなると困るから、なかなか踏み出すことができなくて…。

今日は債務整理したらローン契約はどうなるのか、一緒に勉強していこう!

債務整理をすると「ブラックリスト」に登録されてしまい、ローンを組めなくなってしまいます。

しかしこれはあくまでも一時的なものであり、5~7年が経過すると再びローンを問題なく利用できるようになるということを知らないという人も多いです。

そこで今回の記事では「債務整理後にローンを組めなくなる理由」から「債務整理後にローンを組む際のポイント」、また「ローン返済中に債務整理をするとどうなるのか」について解説していきます。

\専門家に無料相談しよう!/

債務整理後にローンが組めなくなる理由

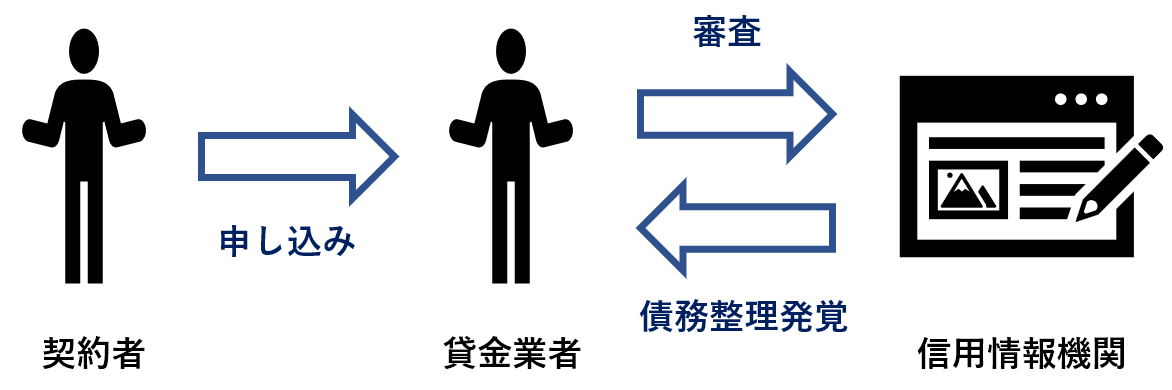

債務整理をすると信用情報に事故情報が登録される

ちなみに事故情報はブラックリストとも言われているよ。

ある人にお金を貸していいのか、またクレジットカードの新規発行をしていいのかは、この信用情報機関に登録されている情報で判断しているのね。

もし信用情報機関に事故情報が登録されている場合「その人はお金を返すことのできない可能性の高い信用できない人」と判断することができる。

これが事故情報いわゆるブラックリストに登録されるということなんだ。

あくまでも審査をするのは金融機関やカード会社で、信用情報機関は情報を提供するだけだからね。

- 新規ローンの契約ができなくなる

- 新しく借り入れができなくなる

- 新規でクレジットカードの作成ができなくなる

ローンが組めるようになるのは5~7年後

じゃあこれは一生続いてしまうんでしょうか?

期間が経過したらブラックリストに登録されている情報は削除されるから、新しくローンを組むこともクレジットカードを作成することもできるよ。

主なカード会社が加盟している信用情報機関とブラックリストに登録される期間

| 信用情報機関名 | 主な加盟店 | ブラックリスト期間 |

| CIC |

|

5年 |

| JICC((株)日本信用情報機構) |

|

5年 |

| KSC(株)全国銀行個人信用情報センター) |

|

5年(自己破産と個人再生の場合は7年間) |

※KSCに関しては2022年11月4日から登録期間が10年から7年に変更されました。

【参考:一部情報の登録終了および登録期間の短縮について – 全国銀行信用情報センター】

ただ期間が経過するまでは頼んでも消してもらえないから、少なくとも5年、債務整理の前に利用していたクレジットカードやローンによっては7年再申請できないと覚えておこう。

債務整理後にローンを組む際のポイント

事故情報が消えているか確認する

だから事故情報が消えているかどうかは、信用情報機関に対して「開示請求」をする必要がある。

それぞれの信用情報機関への開示請求方法と、必要となる手数料をまとめておくね。

各信用情報機関への開示請求方法と手数料

| 信用情報機関 | 主な加盟店 | 開示請求方法 | 手数料 | 各機関の制度について |

| 株式会社シー・アイ・シー(CIC) |

|

|

|

情報開示とは|CIC |

| 株式会社日本信用情報機構(JICC) |

|

|

|

信用情報開示制度について|JICC |

| KSC (全国銀行個人信用情報センター) |

|

|

|

本人開示の手続き|KSC |

ローンの契約書やクレジットカードの利用規約に、加盟している信用情報機関が記載されているから、開示請求をする際には事前に確認しておこう!

債務整理した会社のローンは利用しない

ただここで注意して欲しいのが、債務整理の際に利用していた金融機関やカード会社のローンは利用できないということ。

だから時間が経過して事故情報が消えたとしても、社内ブラックに登録されている会社ではローンを組むことも新規クレジットカードの作成をすることもできないから気をつけてね。

万が一債務整理後にローンを組みたい場合は、他の会社に申し込むことにするよ!

頭金を多く用意しておく

頭金が多ければ多いほど、ローンの総額が下がるから審査に通る可能性も高くなるよ。

もしさいむくんが5,000万円の住宅ローンを組みたい場合、1,000万円ほど頭金を用意しておけばローンの総額も下がって審査に通りやすくなるよ。

ペアローンを利用する

ペアローンだと2人合わせた収入がローンに適しているのか、審査することになるよ。

1人分で足りなかったとしても、2人なら審査に通る確率も高まるね。

車のローンはディーラー系ローンを利用する

- 銀行…民間銀行や信用金庫、 JAバンクなど

- 信販会社…オリコやジャックスなど金融商品を扱っている金融業者など

- ディラー系信販会社…ホンダファイナンスやトヨタファイナンスなど、自動車メーカーのグ

- ループ会社が運営している信販会社

ディーラー系のローンは、銀行や信販会社と比較すると比較的審査が甘いと言われているから、債務整理後でも利用できる可能性があるよ。

ただし銀行や信販会社のローンと比較すると、金利が高くなってしまうから返済計画は事前にしっかりと立てておきたいね。

ローン返済中に債務整理をするとどうなる?

じゃあローン返済中に債務整理をするとどうなるの?

今ローンを組んでいるものもあるからどうなるか心配で…

自己破産:財産は没収される

具体的には持ち家や車、有価証券などが該当するね。

ただし20万円を超える価値がないと裁判所が判断したら、車や家であっても手元に残すことができるよ。

もっとも、ローンを組んでいるものも自己破産の対象になるから、すべて没収されるって認識で間違いないよ。

財産を没収されてしまう代わりに、抱えている借金の返済義務は免除されるのが自己破産の最大のメリットだね。

他にもデメリットはあるのかな?

- ブラックリストに登録されてしまう

- 資格や職業に制限がかかる

- 引っ越しや郵便物に制限がかかる

- 保証人に請求がいく

- 官報に個人情報がのる

個人再生:ローンを返済しているかどうかによる

持ち家や車などの場合にどうなるのか、一緒に見ていこう。

車のローン返済中は所有権留保で引き上げられる

車のローン完済までの間、担保として所有権をローン会社に残しておくこと。

購入者はローン返済までは正式な所有者ではなく、車を使わせてもらっている状態になる。

ローンを完済するまでの間に返済が滞った場合、ローン会社が車を引き上げることができる制度が所有権留保

他にもローンを支払い終わっている車や、所有権留保されていない車は個人再生したとしても車を引き上げられてしまう心配はないよ。

それぞれのケースで車はどうなるのか

| 車の状態 | 引き上げられるかどうか |

| ローンの支払いを終えている車 | 引き上げられない |

| ローン返済中、所有権留保されていない車 | 引き上げられない |

| ローン返済中、所有権留保されている車 | 引き上げられる |

住宅ローン特則で自宅を残せる

個人再生では、財産や資産を処分して債権者に「公平に」返済するのが原則

住宅ローンの返済だけは特別に除外してもらうことで、持ち家を手元に残しつつ借金を減額することができるのが住宅ローン特則という制度

でもデメリットもあるんじゃないの?

- ブラックリストに登録されてしまう

- 返済を継続してできる収入がないと個人再生手続を利用できない

- 官報という国が発行する機関紙に氏名が掲載されてしまう

ローンを完済している場合は返済額に影響する

だからローンを完済している場合、財産を所有していることになるから、最低弁済額が増える可能性があるんだよ。

- 現金

- 預貯金

- 保険解約返戻金

- 自動車

- 不動産

- 退職金

- 家財道具

- その他差し押さえを禁止されている財産

財産を所有していると、個人再生後の返済する金額が増えるってことだね。

任意整理:ローンだけ債務整理から除外できる

一方で、任意整理は特定の借り入れ先とだけ、借金の減額を交渉できる。

だから残しておきたいローンがある場合、そのローンだけを除外して他の借金のみ手続きを進めるということができるよ。

返済中のローンに影響せず債務整理をするなら任意整理

他の債務整理手続きと比較した任意整理のメリットを、簡単にまとめてみたよ。

任意整理のメリット

- 手続きが簡単で早く終わる

- 整理する借入先を選ぶことができる

- マイホームや自動車を維持できる

じゃあ逆にデメリットはあるのかな?

- ブラックリストに登録されてしまう

- 費用がかかる

- 債務自体は残ってしまう

元本自体は残ってしまうから、3年から5年ほどかけて返済していく必要があるよ。

あとブラックリストに登録されてしまうから、5年ほどはローンを組むことも新規クレジットカード作成をすることもできないね。

返済中のローンには影響ないけど…。

他には、任意整理を弁護士に依頼した場合は、費用がかかるよ。

お金を借入している1社あたり約5万円から10万円程度が必要だよ。

とはいえ、1社5万円くらいで利息がカットできるわけだから、利息が高くて借金が減らないって人にはおすすめだよ。

まとめ

債務整理をしたとしても、一生ローンを組めなくなるというわけではないということがわかったかな?

今回勉強してきた内容をもう一度簡単に振り返ってみるね。

- 債務整理後は信用情報機関に事故情報が登録されてしまうためローンが組めなくなる

- 債務整理後でも5~7年経過すればローンを再び組むことができるようになる

- ローン返済中に債務整理をする場合、それぞれの手続きによって取り扱いが異なる

- ローンを残したまま債務整理をしたいのであれば任意整理がおすすめ

万が一債務整理したとしても、時間が経てばまたローンを組むことができるようになるんだね。

借金で首が回らない状態だから債務整理したいけど、3つの種類のうちどれを選べばいいのかは自分では判断できなさそうだ。

どの方法が今後のためになるのか、1度弁護士事務所に行って相談してみるね!

債務整理の種類とそれにかかる費用をわかりやすく解説

借金150万円を完済できる年収はいくら?月々の返済シミュレーション

借金は死んだらチャラ?残したローン・借金は家族が背負う?

債務整理の預り金は返済や弁護士費用のためのお金!支払う時期は?

借金を大幅に減らせる可能性があります。

まずは借金問題の解決実績が豊富な

FAST法律事務所に無料でご相談ください。

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。