「減資をすると節税になるって聞いたけど本当?」

「具体的にはどのような手続きが必要なの?」

減資について、このような疑問をお持ちではありませんか?

あるいは、ニュースなどで企業が減資を行なったと聞くと、会社規模が縮小したような印象を覚える方もいらっしゃるかもしれません。

減資について理解するためには、まずは資本金に関する基礎知識や会計の知識が必要であり、減資にどのようなメリットデメリットがあるのかわかりづらいですよね。

そこで今回は、減資の意義や目的、具体的な方法などについて、会計等の知識がない方でもわかるように詳しく説明します.

この記事を読めば、減資に関する基礎知識が身に付きますよ!

目次

1.減資とは

「減資」とは、文字通り、会社がその資本金を減少させることを意味します。

減資には①有償減資と②無償減資の2種類があります。

①有償減資とは、株主が出資した額のお金を実際に株主に返すことを意味します。

後述するように、資本金の多寡によって、消費税や法人住民税などの課税額が変わってきます。

そこで、会社の事業規模に対して資本金が多額である場合などには、資本金に応じた納税額を納めることが困難になる場合があります。

有償減税は、このような場合に資本金を減少させる手段として用いられます。

②無償減資とは、赤字額を補填するために、資本金を減額してこれに充てることをいいます。

貸借対照表上、赤字額を資本金で補っても正味の額は変わるわけではありませんが、無償減資によって補填を行う理由は、端的に言ってしまえば格好をつけるためです。

財務諸表は対外的な自社の成績表ですから、見栄えを気にするのも重要といえるでしょう。

ちなみに、資本金で赤字額を補填することを、「填補(てんぽ)」という言い方もします。

こちらもよく使われる語法ですので、覚えておきましょう。

2.減資のメリット

減資とは資本金の額を減少させることであり、有償減資と無償減資の2種類があることをご理解いただけたでしょうか。

次に、以下からは減資によって得られるメリットについて説明します。

具体的には、減資によって①節税効果と②欠損補填を行うことが可能です。

(1)節税効果がある

減資によって、税制上の優遇を受けることが可能です。

日本の税制度上、課税の公平性を実現するため、応能負担主義が採用されている場合があります。

簡単にいえば、「資本金が大きい会社はそれだけ多くの資金を運用し、規模の経済が働いているよね?じゃあ、それだけ税金払えるよね。」ということで、資本金の多い企業からより多くの税金を徴収する仕組みです。

したがって、会社の事業の規模が資本金に見合っていない場合、つまり資本金が多すぎて税の負担が重く感じている場合には、資本金を減額することによって税制上の優遇を得ることができるようになります。

具体的には、税制上の大企業と定義される資本金1億円以上の企業の場合には1年度における課税所得から控除を認められている繰越欠損金の限度額には上限がありますが、資本金1億円未満の中小企業では限度額はなく、全額計上することが認められています。

他にも事業税における資本割、資本金の額によって税額がきまり、さらに接待交際費においても損金算入可能額が大企業よりも中小企業は優遇されます。

接待交際費については、こちらの記事もご覧ください

接待交際費とは?接待飲食費や会議費との違いは?基礎から解説します!

(2)欠損補填ができる

欠損填補とは、貸借対照表に計上された貸借対照表に蓄積した赤字額を、資本金で填補することをいいます。

先も述べたように、欠損補填を行うことにより、見かけ上の赤字を小さくし(なくし)、会計帳簿の見栄えを良くすることができます。

そうすることにより、貸借対照表をみた銀行やVCといった投資者からの出資・融資を受けやすくなります。

この点、欠損填補すると、減資によって貸借対照表の純資産の額が減少してしまうのではと疑問に思った方はいませんか?

しかし、貸借対照表に累積した赤字額も純資産の部に計上されているので、純資産内部での金額の変動となり、純資産の額は結局のところ変わりません。

したがって、欠損填補は減資により資本金の額こそ減少しますが、その分だけ累積した赤字額が消えますので、あくまで貸借対照表の恰好をよくするメリットがあるものといえます。

ちなみに、資本金等の金額を振り替えや填補することを株主資本の「計数の変動」といいます。

3.減資のデメリット

減資には、節税効果と、欠損填補による貸借対照表の見栄えをよくするというの2つメリットがありました。

それでは次に、減資によるデメリットについて説明します。

特に、上場していないスタートアップ企業の場合、資本金によって信用が影響されやすく、減資を行なった結果、その会社の信用が低下してしまい資金調達をしにくくなる可能性があります。

上場していない企業のほとんどの場合は財務諸表を公開しておらず、詳細な財務データを投資者たちが見ることできず、判断材料になりえません。

しかしながら、資本金は開示していることが多い傾向にあり、その資本金によって投資者からその会社は信用を得て出資・融資してもらいます。

したがって、資本金の額が減少すると投資や融資を受けづらくなり、資金の調達が困難になる可能性がデメリットとして挙げられます。

もう1つデメリットを強いて挙げるとすれば、時間的・金銭的コストが挙げられます。

減資を行うには株主の承認を得る必要や、それを株主に知らせるための広告費などを支出する必要があるからです。

もっとも、増資の際にも一定の手続きは必要でし、経営に大きな影響があるわけでもないので、些細な問題といえるでしょう。

メリットデメリットどちらとも言い難く、加えて余談になりますが、会社が株主にいくらまで配当を分配していいか(分配可能額)は会社法によって定められています。

分配可能額の算定には資本金等の額も計算に用いられるため、減資とも関係があります。

のれん等調整額に関する控除額は資本金等の額と関係しており、減資を行うと分配可能額が減少する場合もあります。

また、有償減資を行う場合、実質的に配当を行ったとみなされる「みなし配当金」もあります。

減資をすることによる利害関係者への影響にも気を付けてください。

4.減資を行う方法

ここまでは、減資の意義やメリット・デメリットについて紹介してきました。

株式会社の場合、経営陣が勝手に減資を行うと株主や会社債権者の利益を害するおそれがあるため、法定された手続きを履行する必要があります。

以下からは、実際に減資を行う場合の具体的な手続きについて、簡単に説明します。

なお、株主総会や取締役決議については、こちらの記事でも詳しく説明しています。

(1)株主総会決議を行う

まずは株主総会決議で議決権の過半数を保有する株主が出席し、3分の2以上の決議を必要とする「特別決議」を経なければ、減資はできません。

そこでは、減額する資本がいくらか、いつから適用させるかなどが話し合われます。

なお、議決権を保有する人の出席数の定めである「定足数」に関しては3分の1まで、決議に必要な議決数である「決議要件」を加重することが、会社ごとの定款によって定めることができます。

(2)債権者保護手続を行う

銀行や仕入れ先といった債権者に対して減資を行うことを公告し、また異議がある場合はその意見をもらう必要があります。

減資をすることによって債権者に不利益が働く可能性があるために債権者の保護を行う必要があるからです。

異議が申し立てられた場合は債権を担保などによって弁済する必要があり、意義を申し立てた債権者の債権額が少なく影響が軽微な場合はそのまま手続きを続行することができます。

債権者保護手続きを終えるには、最低でも1か月はかかります。

(3)登記申請手続を行う

減資が決定したのちに法務局へ行き、変更登記申請を行って、減資したことを届け出ます。

これを変更登記申請といい、変更するためには費用がかかります。

5.減資の仕訳方法は?

減資を行うための法的手続きについては、ここまで述べた通りです。

次に、以下からは、減資を行う場合の仕訳方法について確認していきましょう。

減資を行う際の仕訳については、貸借対照表の理解をする上での格好の教材にもなりますので、苦手意識のある方はしっかりとここでおさらいしましょう。

具体的な例を数値と一緒に見ていただく前に、損益計算書で計上された当期純利益あるいは当期純損失は貸借対照表の繰越利益剰余金(その他利益剰余金)として計上されていることはご存じですか?

損益計算書は(会計期間1年間の場合)”1年間”の成績を表しており、貸借対照表は”これまで”の経営による現時点における財務状況を表しています。

当期純利益は収益から費用を差し引き、残った額ですので、貸借対照表に”余”ったお金として繰越利益剰余金にたまっていきます。

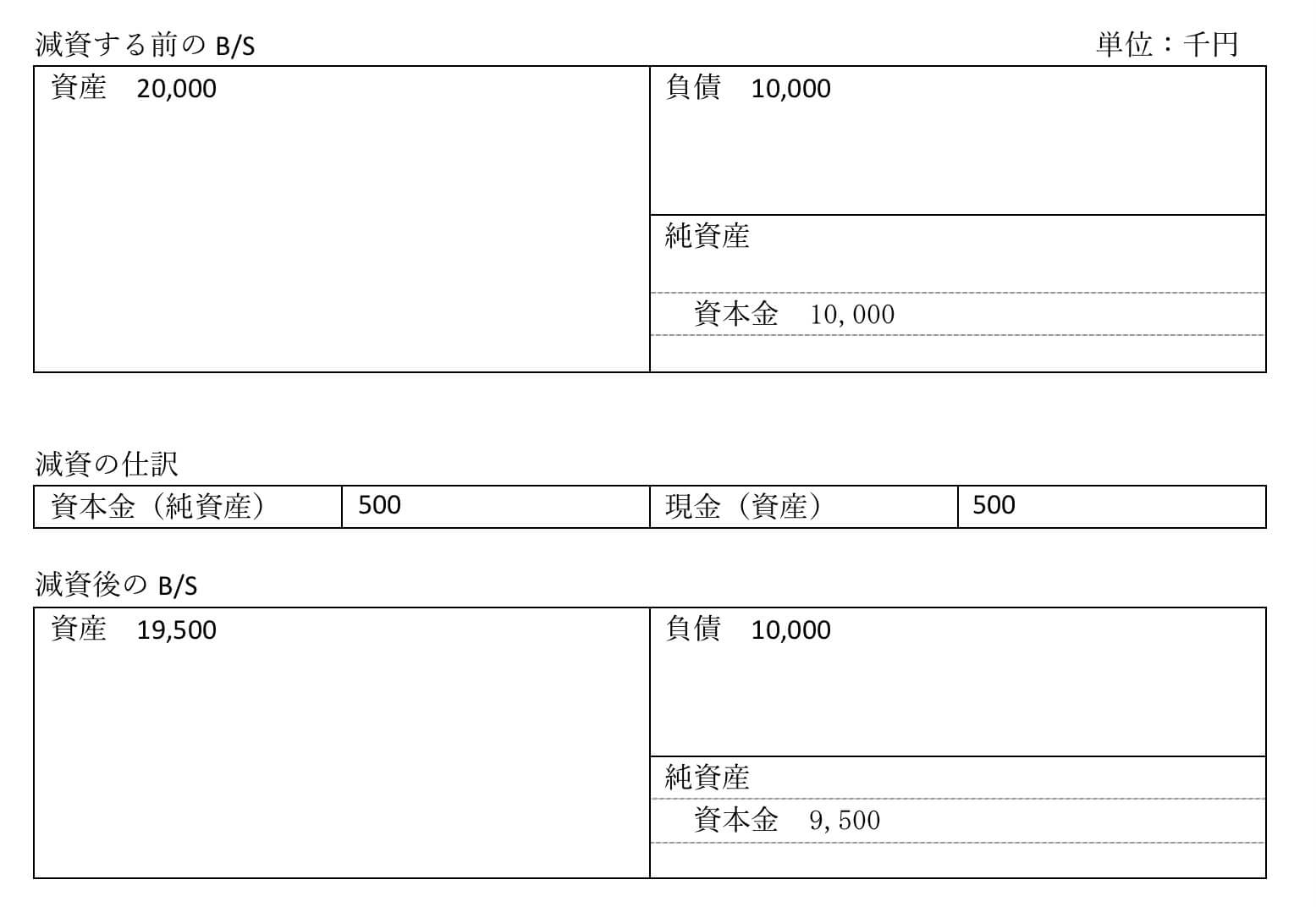

このことを念頭に置いた上で、有償減資では資本金の額を現金で返してしまいますので、以下のようになります。

このように、減資を行った際に現金を払い戻し会社の財産自体が減少するものを有償減資といい、貸借対照表の総額自体が減少します。

先ほど述べたように、有償減資は会社の事業が資本金に対して小さい場合に、節税効果などを目的に行われるものです。

資本金が減少することによって事業規模とのバランスがとられますので、一般的に即座に会社の信用を傷つけるものではありません。

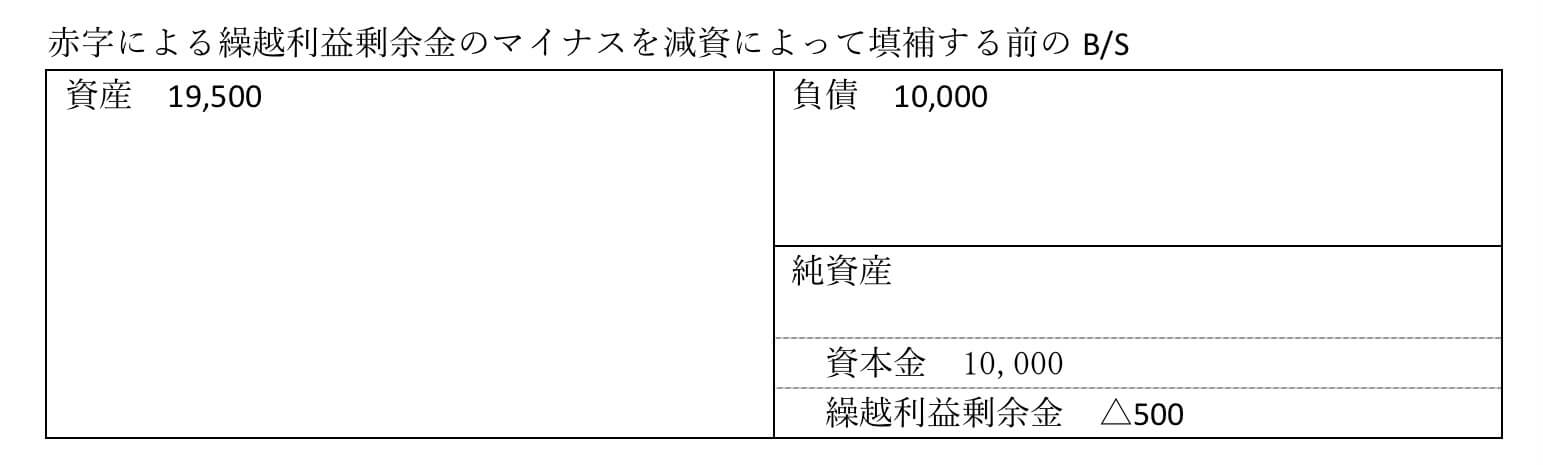

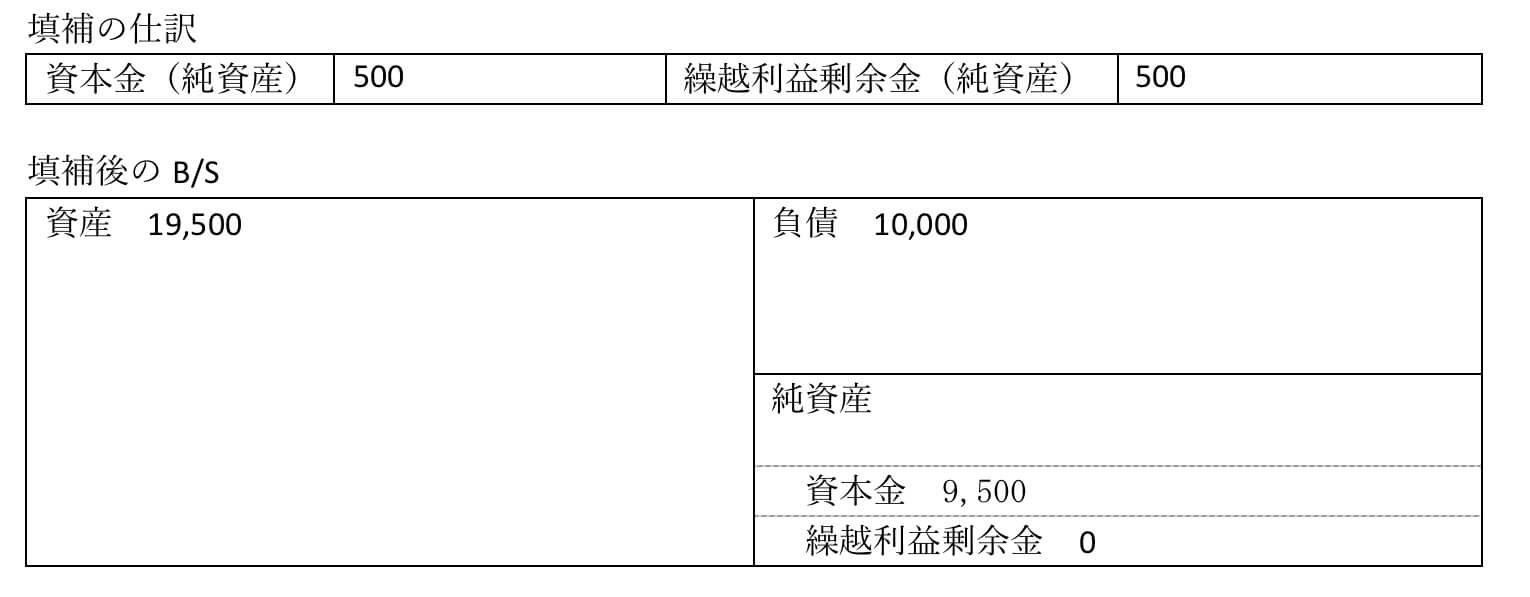

無償減資の場合は下記のようになります。

資本金10,000千円と繰越利益剰余金のマイナス額500で正味の純資産の額は9,500となります。

貸借対照表における貸方残は負債10,000と合計し19,500となります。

填補が純資産と純資産の仕訳で切られている事から分かるように、減資の前と後で正味の貸借対照表の額は変わりません。

しかし、繰越利益剰余金のマイナスを無くし見栄えをよくすることができました。

6.まとめ

減資とは、会社が資本金を減少させることをいいます。

そして、減資には会社財産が変動する有償減資と、会社財産が変動しない無償減資があります。

株式会社の場合、減資には株主総会の特別決議を行う必要があり、債権者保護手続、そして最後に登記申請手続きが必要です。

減資には節税効果が期待できることと、欠損填補によって貸借対照表の見栄えをよくすることができるメリットがあります。

デメリットとして、資本金減額による信用低下の可能性があることに加え、減資の手続きをふむのに時間的・金銭的コストがかかることが挙げられます。

しかし、当期純損失が計上され、繰越利益剰余金の金額が借方残高となっている場合で、減資の他にも任意積立金が計上されている場合には、この任意積立金によって繰越利益剰余金へと填補することも可能です。

ほかにも資本剰余金を利益剰余金へと振り替えることは原則禁止とされている等、減資を行うには様々な注意点が必要です。

また、減資による配当金への影響も出ることを忘れてはいけません。

減資はただ単に資本金を減少させる単純なものではありません。

もし減資についてお悩みであれば、専門家へのご相談をお勧めいたします。

スタートアップドライブでは、ファイナンス/会計/税務の相談に最適な専門家や法律事務所を無料で紹介します。

お電話で03-6206-1106(受付時間 9:00〜18:00(日・祝を除く))、

または24時間365日相談可能な以下のフォームよりお問い合わせください。

赤堀 太紀 FAST法律事務所 代表弁護士

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。

赤堀 太紀 FAST法律事務所 代表弁護士

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。