「節税効果を期待できるらしいけど、繰越欠損金って結局何なの?」とお悩みの方はいませんか?

また、「税務上の利益」と「会計上の利益」の違いを理解できていますか?

多くの前提知識が必要である繰越欠損金について理解するのは難しいですよね。

そこで、今回は繰越欠損金について、会計学初心者、会計知識がまったくない方にもわかるよう、わかりやすく解説します!

目次

1.繰越欠損金とは

繰越欠損金を正しく理解すれば、節税ができます。

まずは繰越欠損金の定義から理解していきましょう。

(1)繰越欠損金の定義

繰越欠損金とは、税務上の赤字を翌事業年度以降の黒字額へと繰り越すことによって相殺し、その事業年度の法人税等を抑えることができるというものです。

「繰越欠損金」の「欠損金」とは、税法上の定義である益金から損金を引き算出された課税所得がマイナス、すなわち税法上の赤字のことをいいます。

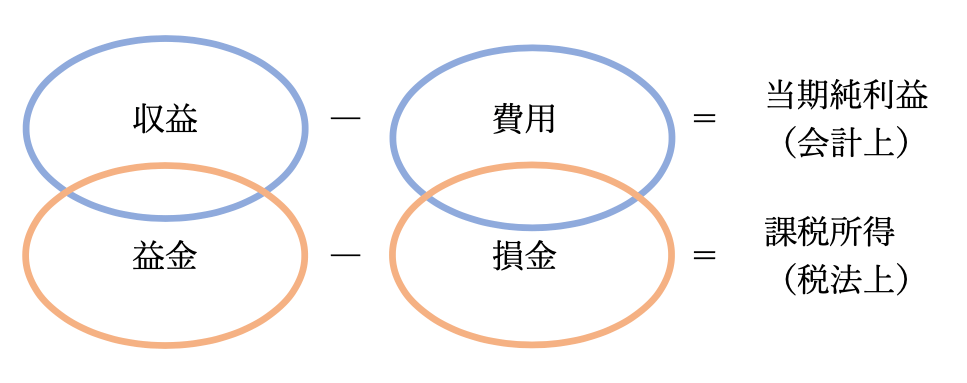

税務上の利益(課税所得)と会計上の利益(純利益)は異なります。

そのため、税務上の利益がマイナスでも、会計上は利益をだしていることもあり得ます。

会計上は黒字でも、税務上が赤字だった場合は赤字だった額を次年度以降に繰り越すことができます。

すなわち、次年度以降の税務上の黒字額から赤字額分を減少した結果、課税所得が減少し、税額も減少するというのが繰越欠損金の仕組みです。

このように、繰越欠損金は節税効果があり、そして税効果会計の対象となります。

(2)当期純利益と課税所得の違いと税効果会計

前項の内容で、「会計上の当期純利益」と「税務上の課税所得」、さらに「税効果会計」について触れましたが、知らない方もいるかもしれませんのでわかりやすく説明します。

会計基準による「当期純利益」と法人税法による課税の対象となる「課税所得」では金額が異なります。

上記、計算式の図でイメージをつかんでください。

企業にお金が流入(流出)したとしても、会計上の収益(費用)となるか、税法上の益金(損金)となるかは異なる場合があるということです。

例えば、損金不算入額が200円あった場合、純利益に200円を足すことによって課税所得が算出されます。

損金300円が認められる場合は、純利益に損金額300円を引くことで課税所得が算出されます。

似た2つの概念ですが、会計上の当期純利益をメインにお考え下さい。

課税所得は法人税等を算出する目的で計算されるものです。

そして、課税所得に対して、一定の税率がかけられることによって、支払う法人税等が算出されます。

政府としては税収を減らしたいとは考えないので、損金として認められない場合が多いようです。

このように、当期純利益と課税所得は異なりますが、一時的な差異の場合、「税効果会計」と呼ばれる会計処理によって損益計算書の金額を調整することによって税引き後のあるべき当期純利益を計上します。

2.繰越欠損金と節税効果

税務上の所得ではマイナスと赤字になっていた場合に繰越欠損金を損金算入額として次年度以降の黒字額と相殺し課税所得を減少させることができます。

課税所得が減少した結果、課税所得に税率がかけられ支払う法人税等が算出されるので法人税等も減少します。

さらに節税効果について詳しく見ていきましょう。

まずは、繰越欠損金がどのように次年度以降で節税されるのかを理解するために、知っておかなくてはならない税効果会計について簡単に説明します。

(1)税効果会計

上述のように、会計上の利益と税法上の所得では差異が生じることがありますが、一時的な差異の場合、将来的に差異は消えるので税効果会計を用いてP/Lを調整します。

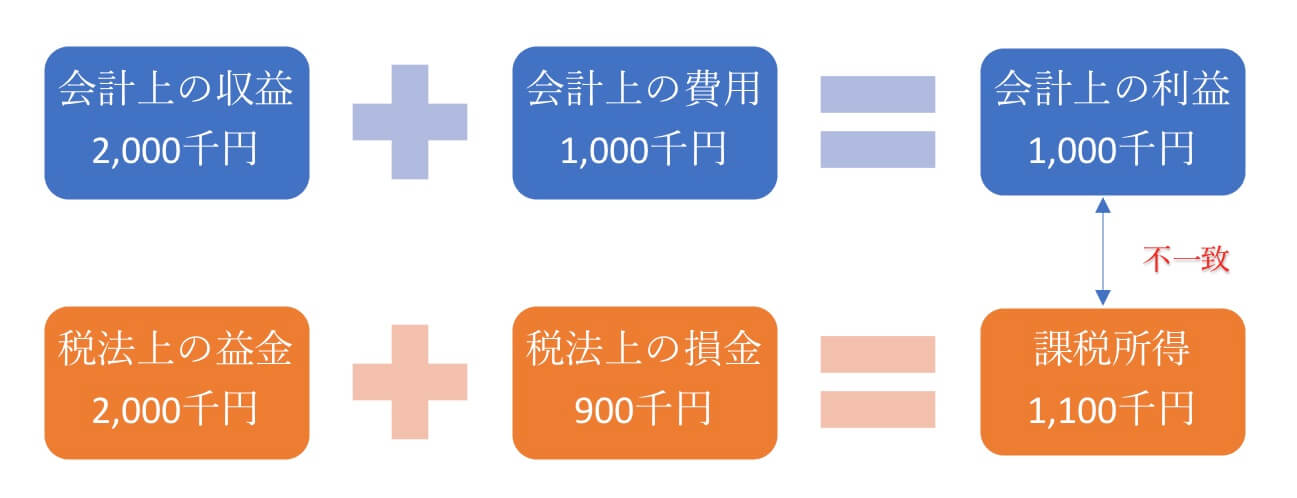

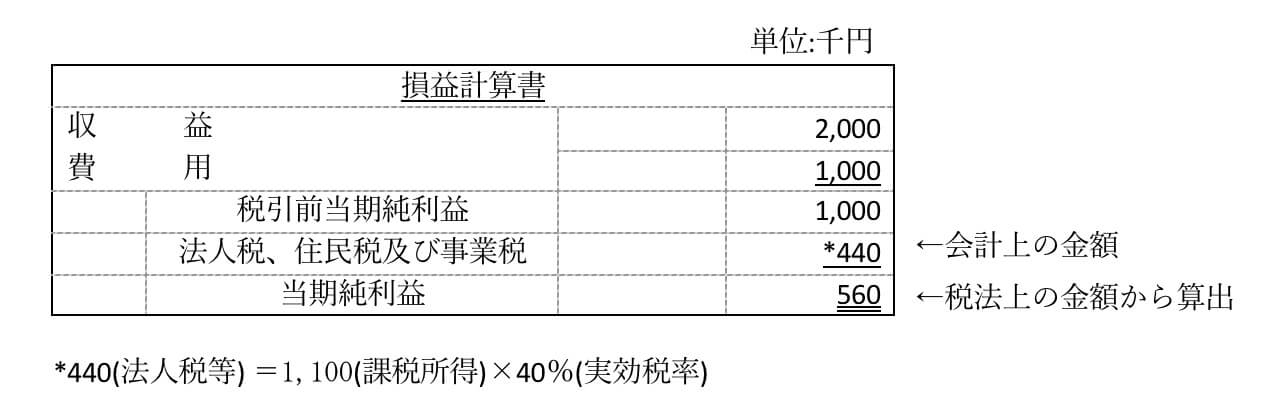

具体例を用いて説明しますと、架空の池袋商事(株)は当期の収益2,000千円、費用は1,000千円でした。

費用1,000千円のうち300千円は減価償却費です。法人税法上の限度額を超える部分である減価償却費のうち100千円が損金として認められませんでした。

この損金不算入額の減価償却費100千円について、当期は計上できませんが、将来的に計上されるので一時差異です。実効税率は40%とします。

税効果会計適用”前”のP/Lは下記のようになります。

法人税等は課税所得から算出されているのでこの時点では税引“前“当期純利益と法人税等の額に不一致が生じています。

課税所得は減価償却費のうち100千円が認められなかったので、課税所得は1,100千円(2,000-1,100)となり、支払うべき法人税等額は440千円(1,100×40%)となります。

会計上の利益から算出された法人税等400千円と課税所得から算出された税額440千円の差40千円は、損金として認められなかった減価償却費100千円×40%(実効税率)によるものです。

将来損金として認められなかった減価償却費100千円が費用として計上された時に利益額を減少させるので40千円法人税等を減少させます。

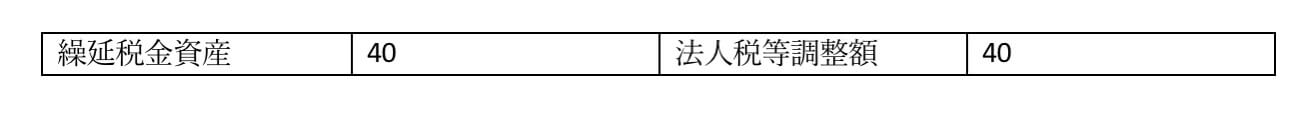

つまり、当期に40千円を先に前払いしたということですので繰延税金資産として計上し来期以降、差異の消失にともなって償却していきます。

当期の仕訳は下記のように資産の計上と損益計算書を調整するための法人税等調整額になります。

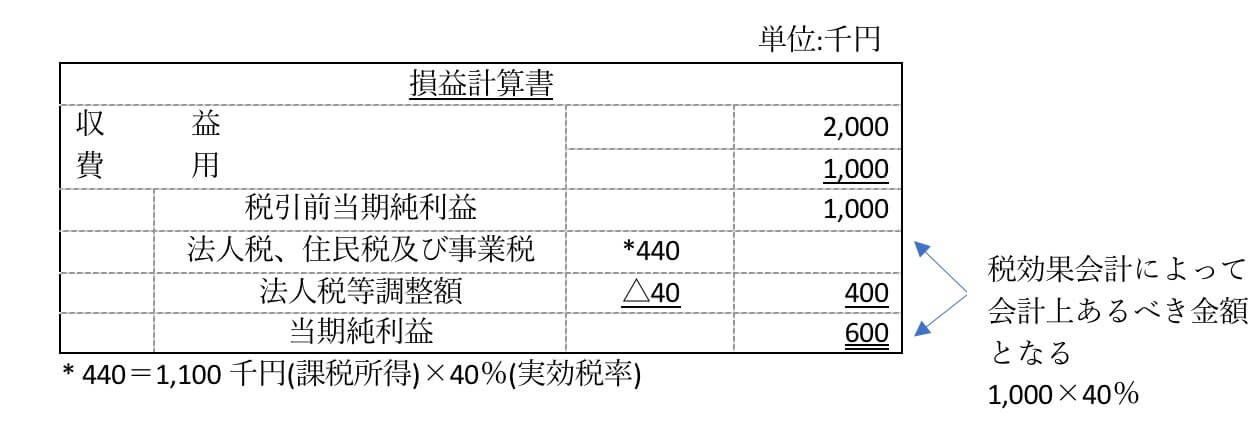

税効果会計を適用すると損益計算書は下記のようになります。

このように、税効果会計によって差異を調整し、当期純利益は会計上あるべき数字となり、法人税等も適切な額となりました。

(2)繰越欠損金による節税効果

繰越欠損金を将来、損金として計上することによって、将来の法人税等額の減少を発生させ一時差異等に準じるので、繰越欠損金は税効果会計の対象となり、先ほどと同じような処理をします。

ただし、繰越欠損金は前項の説明での減価償却費のうち100千円が損金として認められないといった会計上、計上されている額ではないので、税引き前当期純利益と法人税等の間にずれを生むわけではありません。

それでは、具体例を用いて、見ていきましょう。

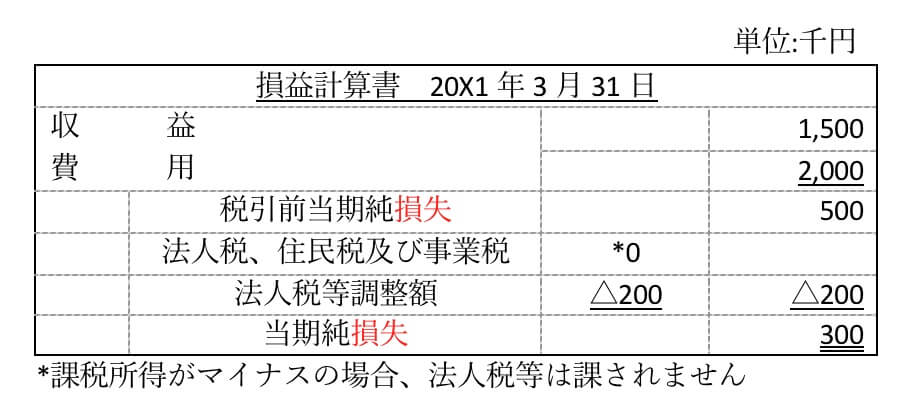

当期20X1年3月31日に、新宿商事(株)は収益1,500千円、費用2,000千円を計上し、損失を500千円計上し、税務上も欠損金500千円を計上しました。

当期の損失は特別なものであり、繰延税金資産の回収可能性はあると判断されています。

なお、法人税等の実効税率は40%です(以下同様)。

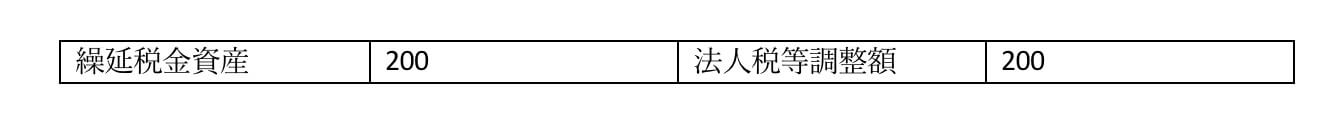

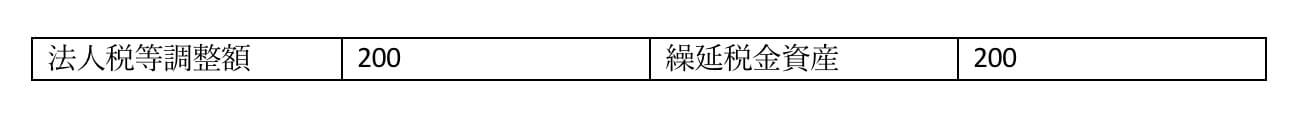

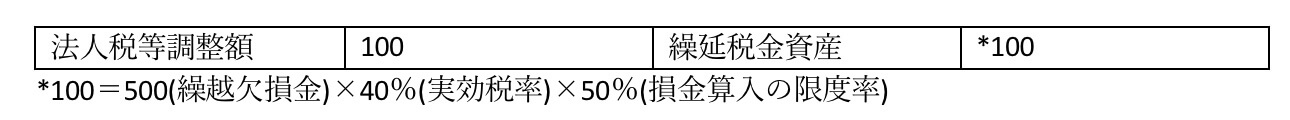

その場合の繰越欠損金の税効果会計の仕訳と損益計算書は下記のようになります。

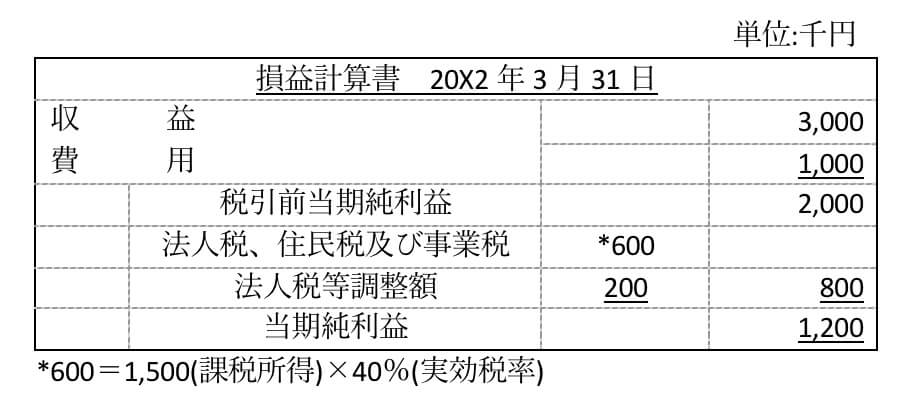

20X2年3月31日に、新宿商事(株)は収益3,000千円、費用1,000千円を計上し、純利益2,000千円、税務上、繰越欠損金500損金算入(簡略化のため限度額を度外視、1年で全額算入)し課税所得1,500を計上しました。

引き続き回収可能性はあると判断されています。

前期に計上した繰越欠損金の税効果会計の解消の仕訳と当期の損益計算書は下記のようになります。

繰越欠損金が損金算入されなかった場合、課税所得は2,000千円で法人税等800千円であったのが、繰越欠損金の節税効果によって法人税等600千円と200千円分節税できました。

P/Lでは節税額200千円が繰延税金資産として法人税等が調整されていることを確認してください。

3.繰越欠損金とM&A

繰越欠損金は次年度以降の課税所得の黒字額と相殺することによって法人税等を節税することができます。

では、M&A(企業の合併・買収)が行われた場合に、繰越欠損金も手に入れることもできるのでしょうか。

結論から言いますと、繰越欠損金を入手する目的ではなく、M&Aをした結果、繰越欠損金を引き継ぐという場合ならあります。

つまり、繰越欠損金を入手する目的のM&Aをしようとすると、繰越欠損金は引き継げないということです。

繰越欠損金を入手する目的ではないと判断されるにはいくつかの要件など注意が必要です。

繰越欠損金の企業を合併によって入手する場合を例に、M&Aによる繰越欠損金の引継ぎについて考えてみましょう。

まず、税法上で適格とされる合併を行った場合、合併される企業にある繰越欠損金を合併する企業が引き継ぐことができますが、適格ではない合併の場合、繰越欠損金を引き継ぐことはできません。

M&Aによる不正な繰越欠損金の使用を制限するための要件には、合併する企業と合併される企業の間に50%以上の資本取引(株式を投資目的で保有しているということ)が5年以上あることによって、繰越欠損金の引継ぎを行うことができます。

逆に、50%以上の資本取引が5年以上行われていない場合は、繰越欠損金を引き継ぐことはできません。

しかし、50%以上の資本取引5年以上ない場合でも、繰越欠損金を引き継げる場合があり、その場合は互いの企業にシナジー効果があることが肝要となります。

シナジー効果が事業関連性要件等から有無が判断され、シナジー効果を有すると判断された場合には繰越欠損金を引き継ぐことが可能となります。

繰越欠損金を入手するために、意図的に合併する企業を変える、いわゆるさかさ合併が行われてしまいます。

そのため、合併する企業に繰越欠損金があれば引き継げるというわけではありません。

つまり、合併する企業の繰越欠損金も適格な合併をしなければ、消失します。

さらに、含み損がある資産を保有している企業と合併する場合でも注意が必要です。

合併後に資産に将来的な損失が発生することによって、租税回避を目的とする合併を防止するために、引き継いだ資産と再編前から保有していた資産に対し、損金計上できないという規定が適用されるからです。

このように、節税を目的としたM&Aを行うことは不可能といえます。

M&Aをする場合上述のシナジー効果による節税も企業価値の算定に考慮される必要がありますが、算定を誤ってしまうと適切な価格での買収ではないだけでなく、合併する企業の繰越欠損金も消失してしまう可能性があります。

そのため、このような問題を回避するために公認会計士や税理士といった専門家に相談されることをお勧めします。

4.繰越欠損金を適用する要件

M&Aによる繰越欠損金の引継ぎには、M&Aによって租税回避が行われないよう、複雑な要件を満たさなければ、引き継ぐことできませんでした。

ところで、そもそも企業が繰越欠損金を適用するためにはどういった要件があるのでしょうか。

(1)繰越欠損金を適用できる企業の要件

繰越欠損金を適用するためには下記の要件を満たす必要があります。

#1:欠損金が生じた事業年度に青色申告書で確定申告を提出している法人であること

繰越欠損金を適用するためには、青色申告を欠損金の発生した事業年度に提出していなければいけません。

個人であっても法人であっても収入がある場合は確定申告をしなければなりませんが、確定申告には白色申告書と青色申告書があります。

白色申告書は一般的なものですが、青色申告書の場合は一定の要件を満たしている場合に税務署に許可された方が対象で、税制上の優遇措置を受けられます。

青色申告書を提出できる手順及び要件(所得の種類による要件と必要書類)は以下の通りです。

手順1:管轄の税務署に青色申告”承認”申請書を提出し承認される

土地や建物などの不動産の貸付けや船舶や航空機の貸付けによる所得等のある「不動産所得」、山林をその取得日以後5年を経過した後に譲渡したことによって得た所得等の「山林所得」や譲渡所得と山林所得以外の農業や漁業、製造業やサービス業、その他の事業などを通じて得た所得等の「事業所得」がある方が対象となります。

提出期限はその年の3月15日までに所轄税務署長に提出し、承認をうけます。

手順2:青色申告書を提出

前記申請書の承認を受けた後、*正規簿記の原則にのっとった複式簿記の記録が必要で、損益計算書と貸借対照表を申告書に添付する必要があります。ただし、5つの補助簿(現金出納帳、買掛帳、売掛帳、固定資産台帳、経費帳)による簡易な方法も認められています。これらの記録は7年間保存する必要があります。

*正規簿記の原則とは「発生したすべての取引を,事実や証拠に基づいて,継続的・組織的に記録することによって,網羅性・検証可能性・秩序性を備えたか生餌帳簿を作成しなければならない」(桜井久勝 『財務会計講義』p.62)とするものです。つまりは、しっかりと会計基準に則しなさいということです。

#2:その後の各事業年度も連続して白色、青色申告書を問わず確定申告書を提出している法人

青色申告書は上述のように、青色申告承認申請書を提出したのちに青色申告書を提出と、手間がかかりますが、繰越欠損金が発生した事業年度以外は青色申告承認申請書の提出が必要ない白色申告書による申告でも構いません。

確定申告をしていることが重要となります。

#3:帳簿書類等を適切に保存している法人

帳簿書類等を保存している必要があります。

青色確定申告書類の控えを保存しておく必要があります。

加えて、上述の青色申告書に添付した損益計算書、貸借対照表の記録の7年間の保存が必要です。

また、確定申告に関する書類、領収書、見積書や請求書等の保存も必要です。

経常的にしっかりと帳簿の記帳、書類の保存が行われていることが重要ですね。

(2)繰越欠損金の期限

大企業、中小企業ともに、繰越欠損金の計上できる期間には9年間以内という期限があります。

2008年以前に発生した欠損金は7年以内だったのですが、2020年現在、7年以上経過していますので、今では9年間であることにだけ注意してください。

さらに、2018年4月1日以後に開始する事業年度において生じた欠損金は10年間以内という期限になりました。

欠損金が発生してからのこれらの期間以内に損金として算入し、益金を減額することによる課税所得を減額し、節税することができます。

(3)繰越欠損金の損金参入上限額

繰越欠損金を損金として計上できる金額には各事業年度において上限金額があります。

また、大企業と中小企業によって上限額は異なります(資本金1億円を

超えると大企業、1億円以下は中小企業)。

中小企業の場合は全額損金算入が可能です。

大企業の場合の限度額は下記のようになります。

(1) 平成24年4月1日~平成27年3月31日開始事業年度・・・100分の80

(2) 平成27年4月1日~平成28年3月31日開始事業年度・・・100分の65

(3) 平成28年4月1日~平成29年3月31日開始事業年度・・・100分の60

(4) 平成29年4月1日~平成30年3月31日開始事業年度・・・100分の55

(5) 平成30年4月1日~開始事業年度・・・・・・・・・・・・100分の50

(国税庁 「No.5762 青色申告書を提出した事業年度の欠損金の繰越控除」https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5762.htm 2020年8月10日アクセス)

先述のように、中小企業では一律100%損金算入することができますが、大企業の場合ではいつ発生した欠損金かによって、控除限度額が変わります。

法改正によって変わっていったもので、近年算入割合は減少していることが見て取れます。

それでは具体例をみて計算してみましょう。

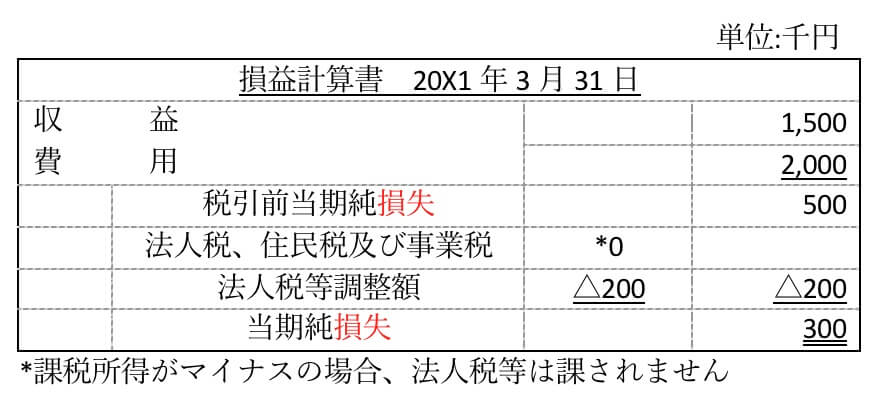

当期、令和1年度に、資本金額1億円を超える大企業であるさいたま商事(株)は収益1,500千円、費用2,000千円を計上し、損失を500千円計上し、税務上も欠損金500千円を計上しました。

当期の損失は特別なものであり、繰延税金資産の回収可能性はあると判断されています。

なお、法人税等の実効税率は40%とします(以下同様)。

その場合の繰越欠損金の税効果会計の仕訳と損益計算書は下記のようになります。

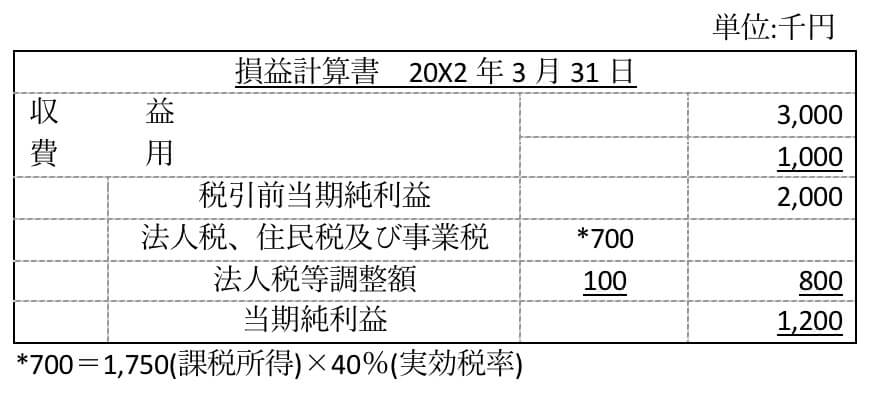

令和2年度に、さいたま商事(株)は収益3,000千円、費用1,000千円を計上し、純利益2,000千円、税務上、繰越欠損金500千円のうち限度額50%である250千円を損金算入し、課税所得1,750を計上しました。

引き続き回収可能性はあると判断されています。

前期に計上した繰越欠損金の税効果会計の解消の仕訳と当期の損益計算書は下記のようになります。

残りの繰越欠損金は次年度以降、令和1年度に発生した欠損金なので、令和1年度から10年以内にまた損金として計上し、節税することができます。

残りの繰延税金資産は貸借対照表の資産の部に表示されます。

2(2)でみた収益と費用は同じ金額で計上しました。

限度額による条件が加わり、法人税等の額、法人税等調整額が変化しましたが、損益計算書上の当期純利益は税効果会計によって同じ額になっていることを確認してください。

5.繰越欠損金の注意点

中小企業、大企業ともに、欠損金が発生した年度によって損金へと算入できる期限が異なります。

中小企業では繰越欠損金の所得からの控除額(損金算入)の限度額はありませんでしたが、大企業では限度額があります。

限度額が加わって法人税等の額が変化しても、税効果会計を用いるので、会計上の純利益額は適切なものとなります。

ただし、繰越欠損金には注意点がいくつかあります。

・繰越欠損金を利用するために重要な注意点の1つは企業が満たすべき要件をきちんと満たしているか注意が必要です。

特に重要なのは欠損金が発生した事業年度の確定申告は青色申告をしなければなりません。そして、その申告をするためには、青色申告をするために青色申告承認申請書を提出しなければなりません。

・M&Aをする場合、適格な合併でなくては既に発生している繰越欠損金が消失してしまいます。

繰越欠損金を合併によって取得し不適切な節税をされないよう様々な要件がありましたが、さかさ合併による繰越欠損金を引き継ぐのを防ぐ目的でM&Aをした際に合併する側の繰越欠損金が消失する可能性があります。

・回収可能性が無くては税効果会計を適用できない

税効果会計はそもそも、会計上の利益と税法上の利益の一時的な差異を修正する目的で行われますが、将来課税所得がプラスにならないと判断されている場合は差異が解消されないので、税効果会計の適用外となります。

・複数の事業年度で繰越欠損金が発生している場合は古いものから損金として計上していきます。

先述のものと繰り返しになったものもありますが、以上のことに注意が必要です。

6.まとめ

欠損金は税法上の赤字で、発生した事業年度以降に黒字額と相殺し課税所得を減少させ、法人税等を節税することができます。

M&Aにおいては複雑な要件によって繰越欠損金が引き継げるかが決まりますが、繰越欠損金を引き継ぐ目的でのM&Aは不可能とえます。

またM&Aにおいては要件が複雑なだけでなく、節税効果によって企業価値の算定にも影響を及ぼしますので、税理士や公認会計士といった専門家へのご相談をおすすめします。

スタートアップドライブでは、ファイナンス/会計/税務の相談に最適な専門家や法律事務所を無料で紹介します。

お電話で03-6206-1106(受付時間 9:00〜18:00(日・祝を除く))、

または24時間365日相談可能な以下のフォームよりお問い合わせください。

赤堀 太紀 FAST法律事務所 代表弁護士

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。

赤堀 太紀 FAST法律事務所 代表弁護士

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。