どうにかして、もう一度借金を減らしてもらうことってできないんでしょうか?

その方法としては、もう一度任意整理をする(再和解)か、裁判所で個人再生手続きをしてもらう、2つの方法があるよ。

今回は、一度任意整理した後にどうしたら借金もさらに減額できるか、その方法について解説するね!

「任意整理をしたけどやっぱり返済がキツイ」

「一度でも任意整理してしまったけどさらに借金を減額する方法はないかな」

このように借金の返済に困っている人はいませんか?

実は、一度任意整理をしても、もう一度借金を減額する方法があります。

そこで今回は、再び借金が減額できる二度目の任意整理と個人再生について解説します!

\専門家に無料相談しよう!/

任意整理と個人再生の違い

| 任意整理 | 個人再生 | |

| 内容 | 利息をカット | 借金を大幅に減額 |

| 裁判所 | 手続き不要 | 手続き必要 |

| 官報 | のらない | のる |

| 保証人への影響 | ケースによる | 避けられない |

| 財産 | 没収されない | 没収されない |

| 利用条件 | ない | ある |

任意整理では債権者との和解を行う

だから、いくら減額できるかどうかは、債権者との交渉次第ってことになる。

あとで詳しく説明するけどこの直接交渉することを「和解」というよ。

そうすると、裁判所の費用がかからず、弁護士費用しか発生しないから、費用を安く抑えられそうですね。

個人再生では裁判所を通して借金を減額してもらう

だから、任意整理より減額効果が大きく、借金を5分の1~10分の1まで減額することができる。

でも、弁護士に依頼すれば、さいむくんはアドバイスにしたがって必要な書類を用意するだけで大丈夫だよ。

ただ、個人再生の費用は、弁護士費用と裁判所費用を合計して60~80万円くらいかかってしまう。

実は、個人再生の場合には、返済しないといけない最低額が法律で決まっている。

一番簡単な算定基準である最低弁済額基準ってやつで考えてみると、たとえばこのくらい減額することができるよ!

| 借金総額300万円 利息15% 36回払いの場合 | ||

| 個人再生しない場合 | 個人再生した場合 | |

| 借金額 | 300万円 | 300万円(100万円に減額) |

| 利息 | 74.4万円 | 0円 |

| 毎月の返済額 | 10.4万円 | 約2.8万円 |

| 支払総額 | 374.4万円 | 100万円 |

つまり、374万円ー100万円=274万円も減額できたってことになるんですね!

だから、個人再生は、減額効果が大きいから任意整理のように利息カットだけじゃ完済できないような人におすすめだよ!

任意整理での和解とは?

たとえば、任意整理の場合だと利息をカットしてあげるから、そのかわり必ず残りの借金を3年以内に完済してねって約束した場合には、和解をしたってことになる。

お互いに妥協案をだして、その内容で今後やっていくからもう争うのをやめようってことにするんですね!

任意整理での和解では何を決める?

交渉次第で借金を減額できるってことは、わかったけどあんまりイメージがわかないなぁ。

その2つに加えて、期限の利益喪失条項と清算条項というのを契約書の中に書くことになる。

簡単にまとめてみると下記の表のようになるよ!

| 任意整理の和解で決める内容 | |

| 返済総額 | 今後返済する総額について決める

例:利息をカットするのか、それ以上減額するのか など |

| 返済期間(分割回数) | いつまでに完済するのか決める

一般的には3~5年(36~60回払い) |

| 期限の利益喪失条項 | もし返済しない場合には、年15~20%の遅延損害金(期日までに返済できなかった場合の罰金のようなもの)を返済額に加えて、一括で払うことを約束する |

| 清算条項 | 和解で決まった内容を守れば、それ以外にはなにも請求されないことを約束する

つまり、任意整理の減額後の金額を完済すれば、それ以外の返済について一切の返済義務がないことを確認するもの |

借金返済の総額

任意整理の場合、利息だけしかカットされないことがほとんどなんだ。

でも、交渉次第では元本や遅延損害金などが減額してもらえて、返済額が少なくなることもある。

自分で交渉して良い条件にしてもらえるのは、難しいから交渉のプロである弁護士に相談してみようね。

返済期間

一般的には返済期間を3〜5年で設定するよ。

だから、それ以上完済までかかってしまうようであれば、任意整理で和解してもらうことが難しくなってしまう。

期限の利益喪失条項

債権者である業者も「減額すれば、借金の滞納をせずに完済できるよね?」ってことで減額に応じてくれる、もしその約束を破った時の罰を内容にいれておくんだ。

たとえば、返済を2回以上しなかった場合には、借金の残額に加えて、罰金(法律上、遅延損害金という)をあわせて一括で払うことになる。

この借金の返済をしなかったときの遅延損害金は、多くの場合年利15〜20%になるからかなりの金額になってしまう。

そして、遅延損害金は、借金を滞納したときから計算するよ。

だから、たとえば、100万円の借金の返済を2ヶ月遅れると、下記の表のように3.4万円の遅延損害金が発生してしまう。

| 借金残額 | 100万円 |

| 滞納期間 | 2ヶ月 |

| 遅延損害金の年利 | 20% |

| 遅延損害金 | 100万円×20%×2ヶ月(31日×2)=約3.4万円 |

| 支払額 | 103.4万円 |

月々の返済にも困っていたのに一括なんて、とてもじゃないけど払えません…。

そもそも任意整理は、今後返済できる金額で和解をするから減額後の金額で返済を続ければ、一括で請求されることがないから安心してね。

借金額×遅延損害金(年利15~20%)÷365日(1年)×滞納日数=遅延損害金

清算条項

清算条項とは、和解で決まった内容さえ守れば、それ以外にはなにも請求されないことを約束することを内容とするものだよ。

しっかり毎月返済してやっと完済したのに、やっぱ減額分も返せって言えてしまったら任意整理をした意味がなくなってしまう。

だから、お互いに和解の内容を守ろうねってことを証拠に残る形で残すための内容なんだ。

任意整理での和解後に返済が厳しくなった場合の対処法

一括で請求されるのも怖いし、どうにかできないんでしょうか…。

再度任意整理(再和解)を行う

任意整理は、業者と直接交渉する手続きだから回数制限がないんだ。

返済できるだろうってギリギリの条件にしたのにそれでも返済できなかったからもう信用してもらえない。

そうなると二度目の任意整理を断られて、返済できないのなら一括で支払えって言われてしまうんだ。

だから、もし断られてしまった場合には、個人再生や自己破産の手続きを利用して、借金を整理してみることになるよ。

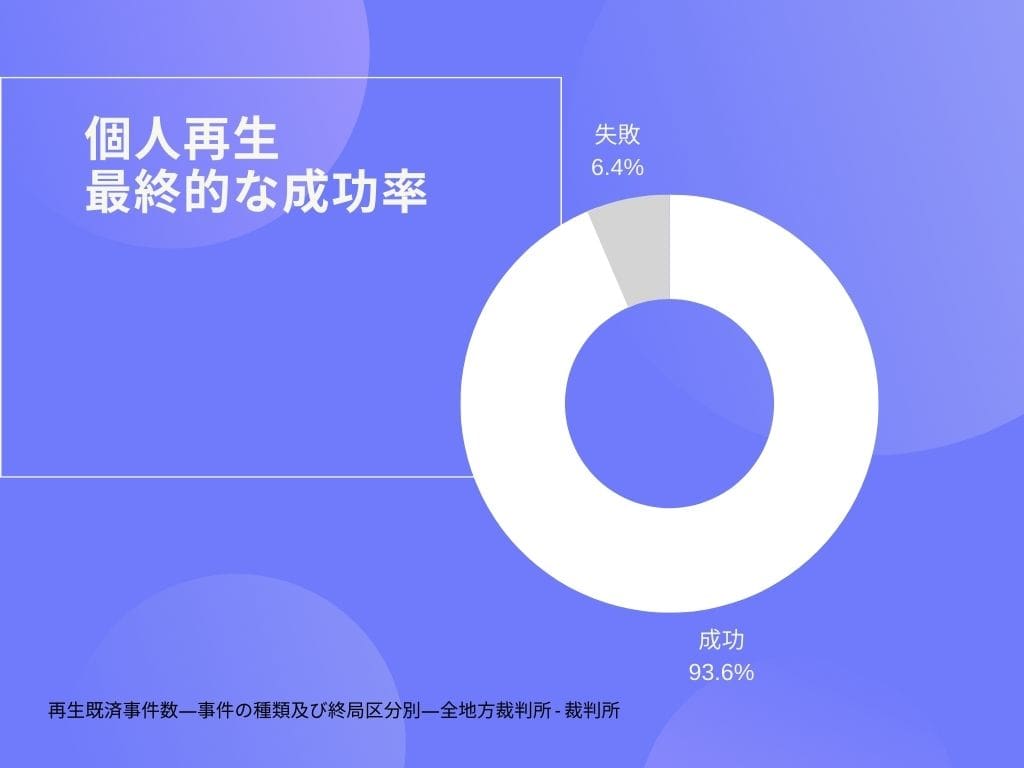

あとで詳しく説明する個人再生なら、なんと成功率も93%あるから、弁護士に相談して一緒に手続きをすれば借金を減額することができるよ!

追加介入を行う

だから、複数社からの借入れがある場合、一度目の任意整理では、任意整理をしなかった借入先があるという場合がある。

そんなときには、まだ任意整理をしていない借入先を任意整理することで全体の借金額を減らすという方法があるよ。

この新しく任意整理することを「追加介入」というよ。

一度目にA社とB社を任意整理をして、追加介入でC社の任意整理をしたときには毎月の返済額はこうなるよ。

| 毎月の返済額 | ||

| 一度目の任意整理 | A社 | 100万円の36回払い

=月々約2.7万円 |

| B社 | 100万円の36回払い

=月々約2.7万円 |

|

| 追加介入 | C社 任意整理前 | 100万円+利息25万円

=総返済額125万円 125万円の36回払い |

| C社 任意整理後 | 100万円の36回払い

=月々約2.7万円 |

|

| 毎月の合計返済額 | 追加介入前 | 月々約8.9万円 |

| 追加介入後 | 月々約8.1万円 |

だから、まだ任意整理をしていない借入先がある場合には、どのくらい返済額が減るのか弁護士に聞いてみよう!

個人再生を行う

個人再生は、任意整理したあとでも利用できる制度なんだ。

それに借入業者が任意整理に応じず、借金を減額しないといっても裁判所で行う手続きだから、強制的に裁判所の判断で借金を減額してもらえる。

任意整理後に個人再生を行う場合の注意点

個人再生の費用が高額になるかも

それに加えて、手続きが複雑でたくさんの書類を用意しないといけないから弁護士費用も高くなってしまうんだ。

だから、弁護士費用と裁判所費用を合計して60~80万円くらいかかってしまうことになるよ。

相場としては、200万円以上借金が残っている場合には、費用を払ったとしても最終的に支払う金額を少なくすることができるんですよね。

ブラックリストに登録される

信用情報とは、金融機関や消費者金融が新しいクレジットカードやローンの審査をするときに参考にする情報なんだ。

この信用情報に事故情報が記録されることをいわゆるブラックリストにのるって呼ばれているよ。

なんでブラックリストにのってしまうと審査が通らなくなっちゃうんですか?

さいむくんもお金を貸してあげたのに、一度返ってこなかったことがあったら、もう一度貸したいとは思わないよね?

同じように個人再生をして借金を減額した記録があると、過去に返せなかったことがあったことがバレて、クレジットカードやローンの審査が通らなくなってしまうんだ。

これは個人再生に限らず、任意整理でも同じことが起きるよ。

個人再生が認められるハードルが高い

個人再生をするには、今後の返済計画を裁判所に提出しなければならない。

その返済計画について債権者である借入業者も同意しないと返済計画が正式に通らないんだ。

実際にも令和2年の個人再生を申し立てた人の93.6%なんだ。だから、任意整理に応じてくれなかったとしてもあきらめず、弁護士に相談してみよう!

【参考:再生既済事件数―事件の種類及び終局区分別―全地方裁判所 – 裁判所】

【参考:再生既済事件数―事件の種類及び終局区分別―全地方裁判所 – 裁判所】

まとめ

そんなときのために今回もしっかりおさらいしておこう!

- 任意整理の和解の内容は主に4つ

- 返済総額

- 返済期間

- 期限の利益喪失条項

- 清算条項

- 任意整理後に再任意整理も可能

- 再任意整理できない場合には個人再生を検討する

| 任意整理 | 個人再生 | |

| 内容 | 利息をカット | 借金を大幅に減額 |

| 裁判所 | 手続き不要 | 手続き必要 |

| 利用条件 | ない | ある |

問題が起こる前に相談することで良い解決ができるかもしれないからね

借金を大幅に減らせる可能性があります。

まずは借金問題の解決実績が豊富な

FAST法律事務所に無料でご相談ください。

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。