自己破産すべき人がどんな人なのかや、どんな人が失敗してしまうのかなどの具体例が知りたいよね。

自己破産についてお調べの方で、このようにお悩みの方はいませんか?

この記事では、実際の自己破産の事例から、自己破産に関する基礎知識のほか、自己破産をすべき人・失敗してしまう人の具体例を詳しく紹介しています。

また、自己破産の成功率を高めるための方法についても紹介します。

\専門家に無料相談しよう!/

自己破産の事例

よし、じゃあ、今日は、実際に先生が対応した自己破産の事例を紹介しよう!

自己破産の例1:自己破産で借金総額460万円⇒0円になった事例

| 依頼者 | 30代女性・パート |

| 借金総額 | 460万円 |

| 月の返済額 | 0円 |

| 借り入れ社数 | 5社 |

でも引っ越しなどを経て、返済を忘れていたみたい。当然滞納って感じになってしまい、業者や裁判所から書類が届いたんだね。

請求は、借金全額と遅延損害金(ちえんそんがいきん)を含むすべて。離婚後にパートで生計を立てていたから、相談に来てくれたんだ。

先生が手続きを行い、自己破産を認めてもらえたよ。

本人も、収支をしっかり管理する心がけを改め、取り立てもなくなったんだ。終ったあと、すごく喜んでもらえたよ!

自己破産の例2:自己破産で720万円⇒0円になった事例

| 依頼者 | 40代男性・自営業 |

| 借金総額 | 720万円 |

| 月の返済額 | 約12万円 |

| 借り入れ社数 | 6社 |

| 返済年月 | 5年 |

| 借金の原因 | 借金の原因は医療費・交際費・事業が軌道にのらなかったこと |

お金があったから、多額の借金も審査が通ってしまっていたんだね。

でも、親の医療費や、親が亡くなったことで、出費もかさみ、仕事も停滞するようになった。

受注数を増やせるように努力したんだけど、結局滞納するようになり、訴えられてしまったんだね。

本人はやっと再スタートがきれる、頑張るって言ってたよ。

自己破産の例3:自己破産でリボ払いの借金361万円⇒0円になった事例

| 依頼者 | 50代女性・介護士 |

| 借金総額 | 361万円 |

| 月の返済額 | 約10万円 |

| 借り入れ社数 | 2社 |

| 返済年月 | 10年以上 |

| 借金の原因 | 生活費 |

ところが、限度額150万円に設定していたはずのカードの設定が変更されており、いつの間にか300万円まで増えてしまったんだね…。

親の看病で仕事も難しくなった段階で返済できなくなり、一括請求の裁判を起こされてしまったんだ。

その後、自己破産で依頼を受けて、認めてもらうことができた。

親の介護で大変な時期に、先生に任せたことで、悩みの種が消えたこと、それから仕事に復帰でき、前よりも家計の管理ができるようになったと、安心してもらえたよ!

自己破産すべき人はどんな人?具体例を紹介

どんな人が自己破産すべきなのか、具体的に教えて!

例1:借金の総額が年収の3分の1を超えている人

年収が300万円の人だったら、借金の総額が100万円を超えてる場合には、危険ゾーンに入っているといっていいだろう。

年収の3分の1を超えるキャッシングはできないって、消費者金融で言われたんだった。

確か、「総量規制(そうりょうきせい)」っていう名前だったな。

そもそも総量規制とは、年収の3分の1を超える借金についてはほとんど返済が不可能であるから、そんな過度な借入れを防止するためのルールなんだ。

例えば、月の手取りが20万円の人が毎月7万円を返済にあてるのは、正直言ってほとんど不可能だよね(ボーナス等なしと仮定)。

逆に言うと、消費者金融などからの借り入れやクレジットカードのショッピング枠の利用などにより、負債総額が年収の3分の1を超えているような人は、直ちに自己破産を検討した方がいいということになるよ。

例2:借入先が複数社ある人

特に、消費者金融やクレジットカードは利息(手数料)が非常に高く、 複数社からの借り入れがある場合には、毎月利息の支払いだけで精一杯!という人も多いんじゃないかな。

さっきの事例の人を見てもわかると思うけど、皆複数社から借金することで、転がるように返済できなくなったんだよ…。

でもそれだといつまで経っても借金は減らなくて、まさに金融会社の養分ってことになっちゃう…!

例3:借金を借金で返済している人

借金を借金で返済しているということは、 つまり収入に見合っていない過度な借り入れをしているって事なんだ。

うわうわ、もう逃げ場がない!どのみち最後には自己破産をするしかなくなるんだから、問題を先送りにせずに、はやく対処しないと!

例4:ギャンブルや浪費で借金をしてしまった人

僕はなにも、借金の全てが悪いとは言わない。計画的にお金を借りることも、人生設計の一つとして大切なことだからだ。

しかし、浪費やギャンブルなどで、 無計画で突発的な借金をしてしまう人は、収入に見合わない借入をすることにより、返済不可能な状況に陥ってしまう人が多いんだ。

とはいえ、 浪費やギャンブルが原因で借金をしてしまう人は少なくないし 、そうした人にも、人生を立て直すチャンスは与えられるべきだ。

そこで、裁判官の裁量によって、これらが原因の借金でも免責許可が下りる裁量免責(さいりょうめんせき)という制度があるんだ。

ただし、真摯に反省している態度を見せる必要があるから、しっかりと人生をやり直すんだ!という気持ちを強く持たなきゃいけないね。

自己破産に失敗してしまう人とは?具体例を紹介

でも先生、正直、時間とお金をかけたのに自己破産に失敗するのがすごく怖いんだよね…。

どんな人が自己破産に失敗するのか教えて!

例1:財産隠しをした

最初に紹介したように、自己破産では高額な財産を処分しなければならないんだけど、これを嫌がって名義変更をしたりして財産を隠す人がいるんだ。

問題となるケースは、本人に悪気がない場合なんだ。

例えば、家族や友人に自動車を安く売ったりするなど、通常あり得る取引を行った場合であっても、客観的にみれば財産隠しと判断されても仕方がないよね。

じゃあ自己破産手続きを検討している人は、 財産を処分する行為が財産隠しとみなされないかどうか、あらかじめ弁護士に相談したほうがいいかもしれないね!

失敗のリスクは少しでも減らしておかないとね!

\LINEで減額診断しよう!/

無料!匿名OK!

例2:反省の情がみられない

例えば、虚偽の内容の書類を作成したり、期日を守らなかったり、 無駄遣いを改めなかったりする場合だ。

確か、一度自己破産をすると7年間は次の自己破産をすることができないし、 二度目の自己破産では免責も厳しくなるんだよね。

そんな大事なチャンスなのに、適当な態度でやられちゃあ、裁判官も免責を認めたくなくなっちゃうよね…。

例3:闇金を利用していた

また、仮に免責が認められたとしても、闇金からお金を借りていたお金については免責されないんだよ。

とはいえ、 そもそも闇金から借りていたお金については、元本も利息も返済する必要がないんだ。

むしろこれまで払ったお金を取り返すことさえ可能なんだ。

だから、 闇金からお金を借りていた場合には、自己破産手続きとは別に、闇金に対応する必要があるね。闇金については以下の記事も参考にしてね!

自己破産の成功率を高める方法とは?

それから、少しでも成功率を上げるための秘訣があれば教えて!

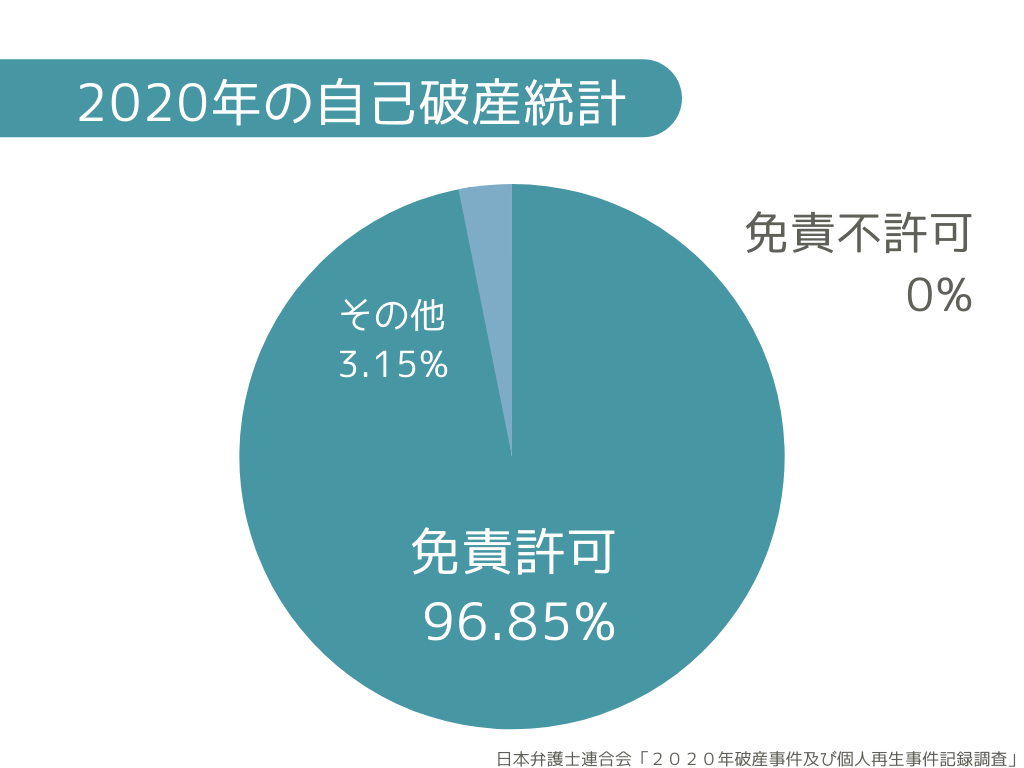

自己破産の成功率は約97%!

そして、この年は免責不許可になった割合はなんとゼロだった。

【出典】2020年破産事件及び個人再生事件記録調査【データ編①破産事件】

【出典】2020年破産事件及び個人再生事件記録調査【データ編①破産事件】

なーんだ、自己破産って失敗しないんじゃん。心配して損したなぁ。

成功率を高めるためには弁護士に依頼しよう

だけど、これはあくまできちんと申立手順を踏み、浪費やギャンブルからしっかりと卒業して、真摯に手続きに取り組んだ結果なんだよ。

自己破産の手続きはとても複雑で、裁判官との面談なんかもある。

だから、無理に自力で行おうとするのではなく、まずは弁護士に相談したほうがいいよ!

\専門家に無料相談しよう/

▼感謝の声多数!▼

でも、LINEで相談だけもしてみようかと思って勇気を持って友達追加してみたんですよね!

そしたら、その日のうちに問題が解決して、次の日からは借金に悩まず生活できるようになりました!

対応も早くて丁寧でしたのでとても感謝しています。

友達登録して専門家に相談しよう!

基本的知識の確認!そもそも自己破産とは?

意外と勘違いしてる人も多いからしっかりと確認していこうね。

自己破産とは?

ただし、借金から解放されるという大きなメリットがある代わりに、一定以上の財産を手放さなければならないなどのデメリットもある。

とはいえ、親や配偶者の財産まで失われることはないから、その点は安心してね!

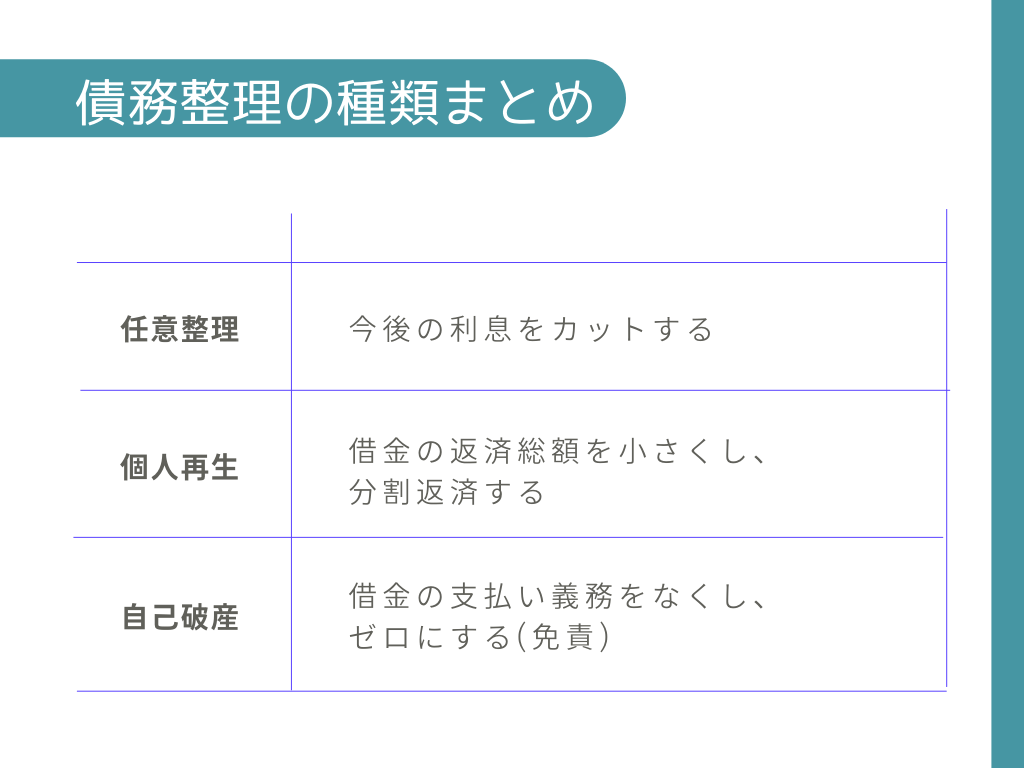

他の債務整理(任意整理・個人再生)との違い

これに対し、自己破産では返済義務はなくなる。

一方で、任意整理や個人再生では手続き終了後も、不動産や自動車などの財産を残すことができるのに対し、自己破産では高額な財産を手元に残すことは難しい。

自己破産に必要な期間・費用

期間と費用を簡単に表にまとめるとこんな感じだよ。

| 期間 | 弁護士への相談から約6か月~ |

| 費用 | 弁護士報酬を含め、約50万円~ |

そもそもお金がないから破産するのに…そんなお金用意できないよ!

弁護士が自己破産手続きを受けて、受任通知というものを発送することによって、 消費者金融などの債権者は取り立て行為をすることが法律上禁止されるんだ。

だから、 取り立てが止まっている間に弁護士に対して費用の積立をすることによって、これまでと同じ生活をしながら自己破産に必要な費用を貯めることができるよ!

今まで返済していた分が弁護士費用にスライドされるだけなら、負担はなさそう!ちょっと安心したぞ…。

まとめ

- 借金の返済が苦しい!という人は、みんな自己破産など債務整理を検討すべき

- 自己破産手続きに真摯に取り組み、生活を改めることが成功への第一歩

- 弁護士に手続きを依頼するのが失敗リスクを減らす一番のカギ!

自己破産手続きは、正直弁護士にとっても難しい案件のひとつで、 これを個人で行うのはかなり無理があると思う。

だから、手続きは弁護士に依頼すべきだし、できるだけ自己破産案件に慣れている弁護士に相談することがおすすめだよ!

一定のデメリットはあるけど、もうどうしようもないと思った時の救済制度だから、まずは相談してみてほしいな!

先生も全力でサポートするからね!

\LINEで減額診断しよう!/

無料!匿名OK!

借金を大幅に減らせる可能性があります。

まずは借金問題の解決実績が豊富な

FAST法律事務所に無料でご相談ください。

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。