ローンの滞納が続いてしまうと、買ったものを没収される恐れがあり危険です。

少しでも早めにローン会社に連絡をするなどの対処を取る必要があります。

だけど、どうしても返済額が用意できない場合もありますよね?

もし払えない場合には、弁護士に相談することで解決する可能性もあるのです。

この記事では、以下の3点について詳しく解説していきます。

- 住宅ローンを滞納するとどうなるのか?

- 住宅ローンを滞納してしまったときの対処法

- 住宅ローン以外のローンを滞納するとどうなるのか?その対処法

\家族に内緒で月々の返済を減らしたい人はこれ!/

任意整理とは?内容や特徴メリット・費用などすべてを解説!

\借金が返済できない人はこれ!/

自己破産とは|自己破産のデメリットや費用などをわかりやすく解説

\どっちが自分にあってるの?知りたい人はここ!/

LINEで無料相談!

住宅ローンを滞納するとどうなる?

電話やメールなどで督促される|滞納数日後

1日でも支払い期限から遅れてしまうと、銀行から電話やメールなどで督促をされるよ。

これは他のローンやクレジットカードの支払いでも同じことだね。

口座に残高がなくて引き落としができなかったから、『○月×日に再度引き落としをします』という案内をされるのが一般的かな。

まだこの位だったら文面も優しいけれど、とにかく早めに解決しないとえらいことになる。

必ず指定の期日までに口座にお金を入れておくようにしないといけないよ。

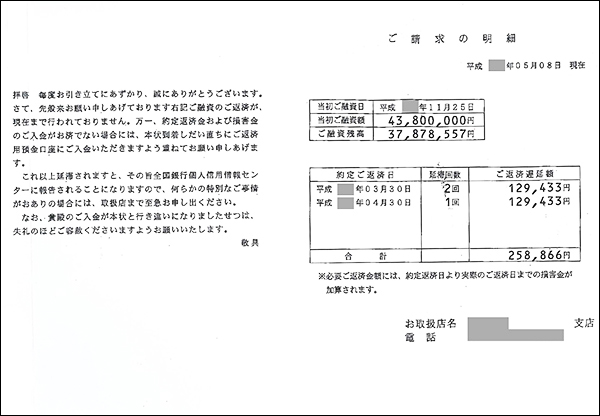

銀行からの支払い請求の手紙が届く|滞納1ヶ月後

住宅ローンの滞納の場合は、滞納か1ヶ月ほどで銀行からの支払い請求書が届くよ。

内容としては滞納している住宅ローンと遅延損害金が請求されるかたちだね。

遅延損害金とは、支払いが遅れていることに対する罰金のようなものだよ。

この段階では、二つ折りの圧着ハガキでの督促。

まだまだ厳しい取り立てという感じではないけれど、銀行からの電話も鳴り止まないはず。

これ以上滞納を続けるといよいよ問題が大きくなってくるから、この時点での支払いが難しい場合にはすぐに弁護士に相談しよう。

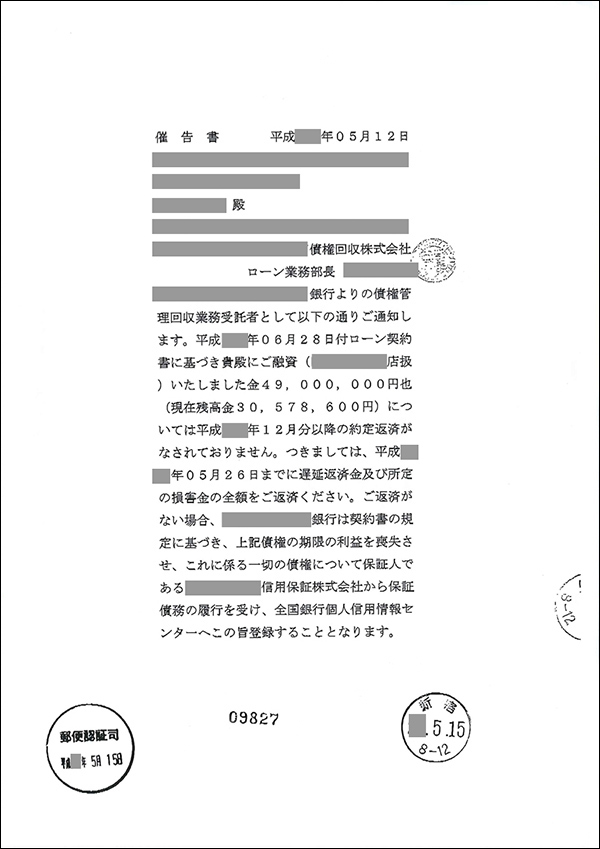

一括返済をほのめかす催告書が届く|滞納2ヶ月後

銀行からのハガキも無視し続けて、滞納が2ヶ月ほどになると、銀行から『催告書』が届くよ。

催告書は茶色の封筒で届くことが多く、これまでの督促よりも厳しい文言での請求になっているね。

えっ!住宅ローンの残高って、何千万じゃないですか!!

そんなの一括で払えなんて言われても払えっこないでしょ!

その気持ちももっともなんだけど、これは契約上仕方がないことなんだよ。

住宅ローンの契約の内容には『数ヶ月の滞納が続いた場合には期限の利益を喪失する』と明確に書かれていることが多いんだ。

指定された期日までは支払いを待ってもらえるという債務者にとっての権利。期限の利益があるおかげで借金の分割払いが成り立つため、期限の利益を失った債務者は残っている借金を一括で払わなくてはいけなくなる。

催告書が届く段階は、銀行からの最後の通告ともとれる。

もし支払いが難しい場合には、ローン会社に相談するなどの対処をすぐにとるべきだよ。

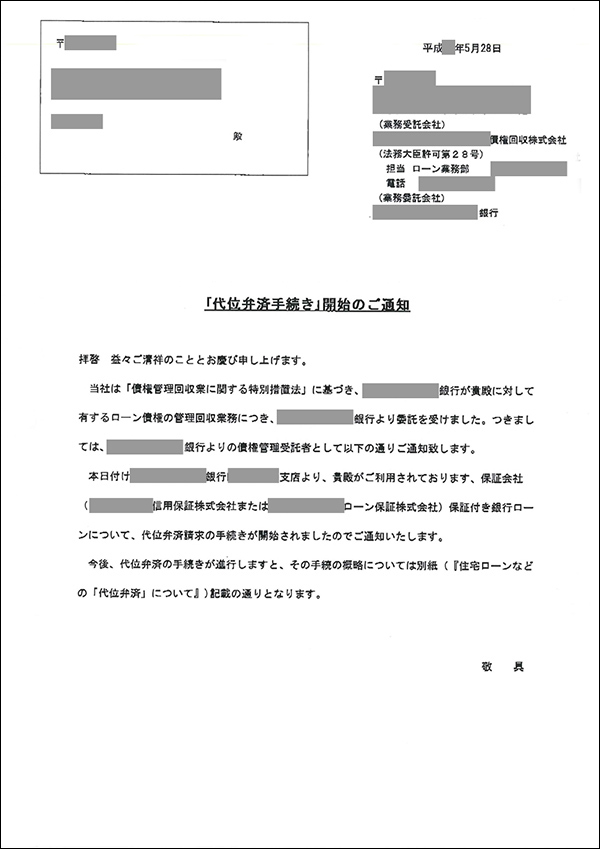

代位弁済が行われて分割払いができなくなる|滞納3~6ヶ月後

催告書も無視をし続けると、さきほど話したとおり『期限の利益』を失ってしまい、一括請求書が届くよ。

ただし、住宅ローンは何千万という額になるから、残額を一括請求しても払えないなんてことは銀行もわかっている。

そこで、一括請求書が届いたあと数日で、銀行についている保証会社が債務者にかわって支払いを行ったという『代位弁済通知』が届くんだ。

そんなわけないでしょ…。

この代位弁済というのは、保証会社が代わりに銀行への借金を払ってくれたってだけ。

つまり、銀行への借金が、保証会社への借金に代わっただけだよ。

これからも保証会社から請求は届くし、すでに期限の利益は失っているから分割払いはできない状態になっているんだよ。

代位弁済は銀行が損をしないだけで、債務者にとっては債権者が変わったに過ぎないんだ。

ブラックリストになる|滞納3~6ヶ月後

信用情報機関に、借金が支払えなかったという事故情報が記録されてしまうこと。ブラックリストに登録されている間は、新規のローンやカードの契約ができず、現在使っているクレジットカードも解約されてしまう。

代位弁済でブラックリストに登録されてしまうと、おおよそ5年間は解除されない。

生活への影響もとても大きいから、そうなる前に対処するべきだよ。

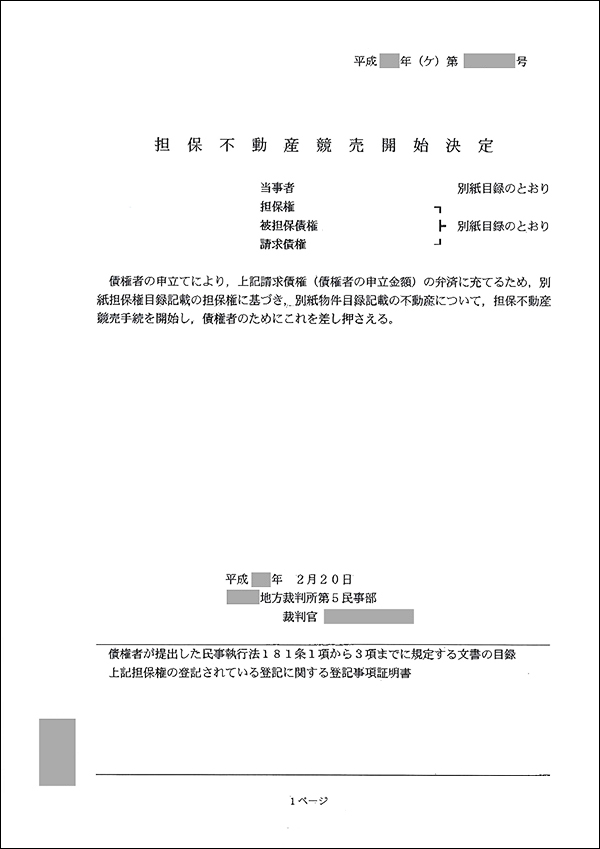

家が競売にかけられてしまう|滞納6ヶ月後以降

借金の肩代わりに、家が売っぱらわれてしまうというわけさ。

競売開始決定通知が届いた段階であれば、弁護士に相談をすれば競売の取り下げはギリギリ可能。

とはいっても、ほとんど余裕はないから1日でも早く専門家に相談しないといけないよ。

住宅ローンを滞納してしまった時の対処法

住宅ローンを滞納すると、せっかく買った家も没収されてしまうんですね…。

でも払えないものは払えないし、いったいどうしたらいいんでしょう…。

銀行に相談して返済を待ってもらう

まず考えるべきは、銀行に相談をして状況を伝えて、返済を待ってもらうという方法だね。

住宅ローンは金額も大きいし、ローンが組めた時点である程度の信頼関係はできていると考えていい。

2、3ヶ月くらいの滞納だったら、『いつまでに払えるか』をしっかり約束して確実に入金できれば許してもらえる可能性が高いよ!

借り換えを検討する

現在借りている銀行の返済が厳しい場合には、他の銀行への借り換えで解決するケースもあるよ。

他の銀行からお金を借りて、今の借金を一括で返済しちゃうっていうやり方だね。

住宅ローンをはじめに契約したときよりも金利の安い会社が見つかれば、借金自体を減らせる可能性があるのさ。

それに、借り換えをして返済年数を長くできれば月々の返済額も少なくなるから、支払いが楽になるからね。

家の売却を検討する

返済を待ってもらえなくて、ローンの借り換えもできない場合には家の売却を検討するべきだね。

住宅ローンの返済中であっても、家の売却価格が残っているローンの金額がよりも高安ければ家を売っ払ってローンをチャラにできるのさ。

そのときも心配いらないよ。

残っているローンの方が大きい場合には『任意売却』という手段で家を売りに出せるんだ。

任意売却だったら競売にかけられるよりも高い相場で売れるから、どうしてもローンが払えない場合には検討するといいよ。

【参考:任意売却とは? – 全国任意売却支援協会】

任意売却には期限があるので注意

ただし、任意売却は時間との勝負。

住宅ローンの滞納を続けて、実際に競売がスタートしてしまうともう任意売却はできなくなるんだ。

タイミングとしては『代位弁済が行われて分割払いができなくなる|滞納3~6ヶ月後』で期限の利益を喪失した段階から任意売却は申し込める。

もしも滞納を続けて一括請求をされてしまったら、1日でも早く弁護士に相談して任意売却を考えるべきだよ。

弁護士に相談して債務整理をする

住宅ローンを含めた借金の返済が難しいときには、弁護士に相談して債務整理をするのもオススメだよ。

債務整理とは、国に認められた借金の減額手段で、合法的に借金を減らせるのさ。

やり方によっては家を残したまま借金を減らして返済をラクにできるから、是非検討してみて。

債務整理の詳しい内容についてはこのあと『これ以上の返済が無理なら債務整理をしよう』で解説するね。

その他のローンを滞納するとどうなる?

保証人に迷惑がかかる

一括での返済を求められる

そうなると、今後はその会社に返済をすることになります。ローン会社とは別の会社から請求書が届きますけど、絶対に無視しちゃダメですよ!

\LINEで無料相談しよう!/

↓↓督促が来たらすぐ連絡を↓↓

財産や給与口座を差し押さえられる

\LINEで無料相談しよう!/

↓↓督促が来たらすぐ連絡を↓↓

ブラックリストになる

\LINEで無料相談しよう!/

↓↓借金のお悩み無料相談↓↓

ローンで買ったものが没収される

滞納を避けられないときはどうする?

滞納を避けられないと判断した場合にはどのような行動を取るべきなのでしょうか?

まずはすぐに報告すること!

本人ときちんと連絡が取れていれば、「じゃあ月々の返済額を下げましょうか?」なんていう交渉もしやすくなるからね。

無視はしない、きちんと連絡を取る、これはとても大切だよ。

ローン会社は、「あなたにきちんとお金を返してもらうこと」が大切なのです。「あなたに嫌がらせをしたいだけ」なのではありません。

すぐに支払いが出来ないにしても、きちんと事情を説明すれば、思わぬ解決策が見つかるかもしれませんよ。

\LINEで無料相談しよう!/

↓↓借金のお悩み無料相談↓↓

これ以上の返済が無理なら債務整理をしよう

任意整理

ローンの残りが200万円の場合

| 元金+利息(手数料) | 200万円+約85万円 |

| 毎月の支払額 | 約4万8千円 |

| 支払い回数 | 60回 |

| 整理後の返済額 | 200万円(利息85万円をカット) |

| 毎月の支払額 | 約3万3千円 |

| 支払い回数 | 60回 |

任意整理をすると、借主側から「じゃあ仕方ないので、元金だけを返済してくれればいいですよ」となることが多いのです。

今回のケースでは、5年で返済する予定だった場合にかかるであろう利息、85万円をカットすることが出来ました。

減額できるかチェックしよう!

さらに強力な債務整理もある!

| 個人再生 | 裁判所を通じて、借金を元金ごと大幅に減らす |

| 自己破産 | 裁判所を通じて、借金の返済をなしにしてしまう |

任意再生が難しい方、例えば収入が激減してしまった方などは、裁判所を通じたさらに強力な手続きをして、ローン地獄から抜け出しましょう!

住宅ローンを滞納しそうな時は任意売却と個人再生どっちをすべき?

住宅ローンを滞納しても色々と解決策はあるんですね…。

だけど、実際のところどういう基準で選んだらいいんでしょう?色々ありすぎて困っちゃうな…。

そうだなあ。人によって状況は違うから『絶対にこれがいい!』っていう風にオススメはできないね。

だけど、自宅を残したいかどうかによって考え方は変わるかな!

自宅を失っても構わないのであれば任意売却がおすすめ

自宅を失っても構わないとか、借金が住宅ローンしかないのであれば、任意売却がおすすめだよ。

任意売却することで、競売よりも市場価格に近い金額で売却できる。一括返済を求められていたローンも、残りは分割にしてもらえるのが一般的だよ。

ただし、他にも借金があるなら、任意売却だけではどうにもならないから個人再生を検討した方がいいね。

売却をして残りを分割で支払っていけるなら、任意売却がおすすめかな!

自宅を残したいのなら個人再生がおすすめ

住宅ローンの支払いが難しい状況で、だけど「家は残したい!」、あるいは「住宅ローン以外にも借金がある…。」という時には個人再生がオススメだよ。

個人再生は、借金の総額に応じて最大で10分の1にまで借金を減らせる強力な手続き。

さらに、『住宅ローン特則』という決まりのおかげで、返済中の住宅ローンがあったとしても家を没収されずに他の借金を減らせるんだ。

他の借金の返済が楽になることで、ローン返済の負担も軽減されるはず。

実際に、個人再生をする人のうちおよそ40%程度が自宅を所有していたというデータもあるよ。

【参考:2020年破産事件及び個人再生事件記録調査 – 日本弁護士連合会】

個人再生にかかる費用の相場は40~70万円

個人再生は、弁護士に依頼して進めるのが一般的。

裁判所もからむ複雑な手続きだから、費用も結構かかってしまうんだ。

相場としては、40~70万円ほどだね。

だけど、借金の減額幅を考えたら弁護士費用を差し引いても得になるケースがほとんどだよ!

それに、弁護士費用は分割払いやあと払いに対応している事務所も多いから安心してね。

住宅ローン特則は代位弁済6ヶ月以内に行う

住宅ローン特則を使うときの注意点としては、期限が決まっているということだね。

基本的には、住宅ローンの滞納が続いて保証会社による代位弁済が行われると住宅ローン特則は利用できない。

だけど、代位弁済が行われてから6ヶ月以内であれば、例外として認めてもらえる可能性が高いんだ。

2 保証会社が住宅資金貸付債権に係る保証債務を履行した場合において、当該保証債務の全部を履行した日から六月を経過する日までの間に再生手続開始の申立てがされたときは、第二百四条第一項本文の規定により住宅資金貸付債権を有することとなる者の権利について、住宅資金特別条項を定めることができる。この場合においては、前項ただし書の規定を準用する。

【引用:民事再生法第198条 – e-Gov法令検索】

ローンの滞納は一回ならセーフ説?

例えば、毎月の支払いが27日だとしましょう。

| 最初の支払い日 | 1月27日 |

| 次の支払い日 | 2月27日 |

1月27日の支払いが出来なかった(1回目の滞納)としても、2月27日の支払いまでに間に合えば問題はありません。

これは、ローンに限らず、毎月のクレジットカードの支払いなど、多くのケースにあてはまります。

\LINEで無料相談しよう!/

↓↓督促が来たらすぐ連絡を↓↓

ローンを滞納してしまいそうな時には弁護士に相談しよう!

そうなんだよ。

一度滞納してしまうと、翌月にまとめて2ヶ月分支払わないと滞納は解除されない。

生活をものすごく圧迫することになるし、さらに滞納を続けると家や車が没収されるなどのリスクもある。

もしもローンを滞納してしまいそうな時には、とにかく早めに弁護士に相談することが大切だよ。

弁護士は借金トラブルを解決するプロフェッショナルだから、一人一人にあった解決策を必ず提案してくれるはずさ!

まとめ

- 住宅ローンの滞納を続けると家が競売にかけられてしまう

- ローンの返済が難しく、家を失いたくないのであれば個人再生で解決可能

- 各種ローンの滞納を続けるとリスクがあるため早めに弁護士に相談するべき

債務整理に慣れている弁護士だったら、これまでに何百件もさいむくんのような人の借金問題を解決してる。

いちいち怒られたりしないし、そんなに怖がることはないよ!

それに、借金問題に関してだったら、どこの弁護士事務所も基本的に無料で相談にのってくれる。

気軽に相談できるようにLINEの問い合わせ窓口を作っている事務所もあるから、さいむくんも一度相談してみるといいよ!

カードローンは自己破産できる!破産後カードローンは借りられる?

【楽天カード】リボ払いの一括返済の方法!一括返済できない場合の対処法も解説

借金は死んだらチャラ?残したローン・借金は家族が背負う?

借金150万円を完済できる年収はいくら?月々の返済シミュレーション

借金を大幅に減らせる可能性があります。

まずは借金問題の解決実績が豊富な

FAST法律事務所に無料でご相談ください。

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。