このままではとてもじゃないが完済できない気がするんだけど、俺は一体どうしたらいい?

そういうわけじゃなくて、毎月ちゃんと返済しているのに、全然借金が減らないというなら、それは「利息」が原因かもね。

さいむくん、自分の借金に利息がいくらくらいかかっているか、ちゃんと把握できてる?

1回の支払いのうち、いくらが借金返済に充てられていて、いくらが利息として取られているのか、それを把握していないうちは完済は夢のまた夢だよ!

お金を借りたら「利息」をつけて返済する。つまり、借りた金額よりも多めに返した分が貸金業者の利益となっています。

「分割払い」や「ローン」の場合、最初に借入額や支払回数を決めてから契約するため「〇〇万円を借りて、〇〇万円にして返済する」というのがはっきりとしています。

一方、「リボ払い」や「カードローン」は限度額の範囲内であれば何度でも借り増しが可能です。

また、ATMに行ってお金を引き出すだけ、クレジットカードを出すだけ、などの簡単なアクションで借金が増えていってしまうのも特徴といえるでしょう。

「自分が今いくら借りているのか?」「今のペースで返済したらあと何回で完済になるのか?」がいつのまにかわからなくなってしまうと完済は難しくなってしまいます。

今回は、借金を返済するうえでとても大切な「利息」について説明していきます!

\専門家に無料相談しよう!/

利息・利子・金利・年利・利回り…違いはわかる?

利息、利子、金利、年利とか色々な言葉があるけど、これらの違いはきちんと理解しているかな?

それぞれの違いは以下の通りだよ。

| 名前 | 意味 |

| 利息 | 債権者(貸した側)が、元本を上回って受け取ることのできるお金 |

| 利子 | 利息と同じ意味。債務者(借りた側)が、元本を上回って支払うことになるお金 |

| 金利(利率) | 債務者(借りた側)が、借りた金額に対して上乗せして返済しなければならない金額の割合 |

| 年利 | 元本に対して「1年間における利息」の割合 |

| 利回り | 投資した金額に対して、利息を含めて「どれだけ回収できたか」の割合を1年あたりの平均であらわしたもの |

色々な表現があるけれど「借りた側目線の言葉」か「貸した側目線の言葉か」による違いがあるだけで、本質的な意味はあまり違わなかったりするかもね。

さいむくんが特に覚えておきたいのは「年利」かな。

債務者が特に覚えておきたい年利の例

例えば、さいむくんに100万円の借金があったとしよう。

- 借入金額は100万円

- 年利は15%

- 1年(12回払い)で完済する

つまり、12回払いで115万円を返済しなければならないんだ。

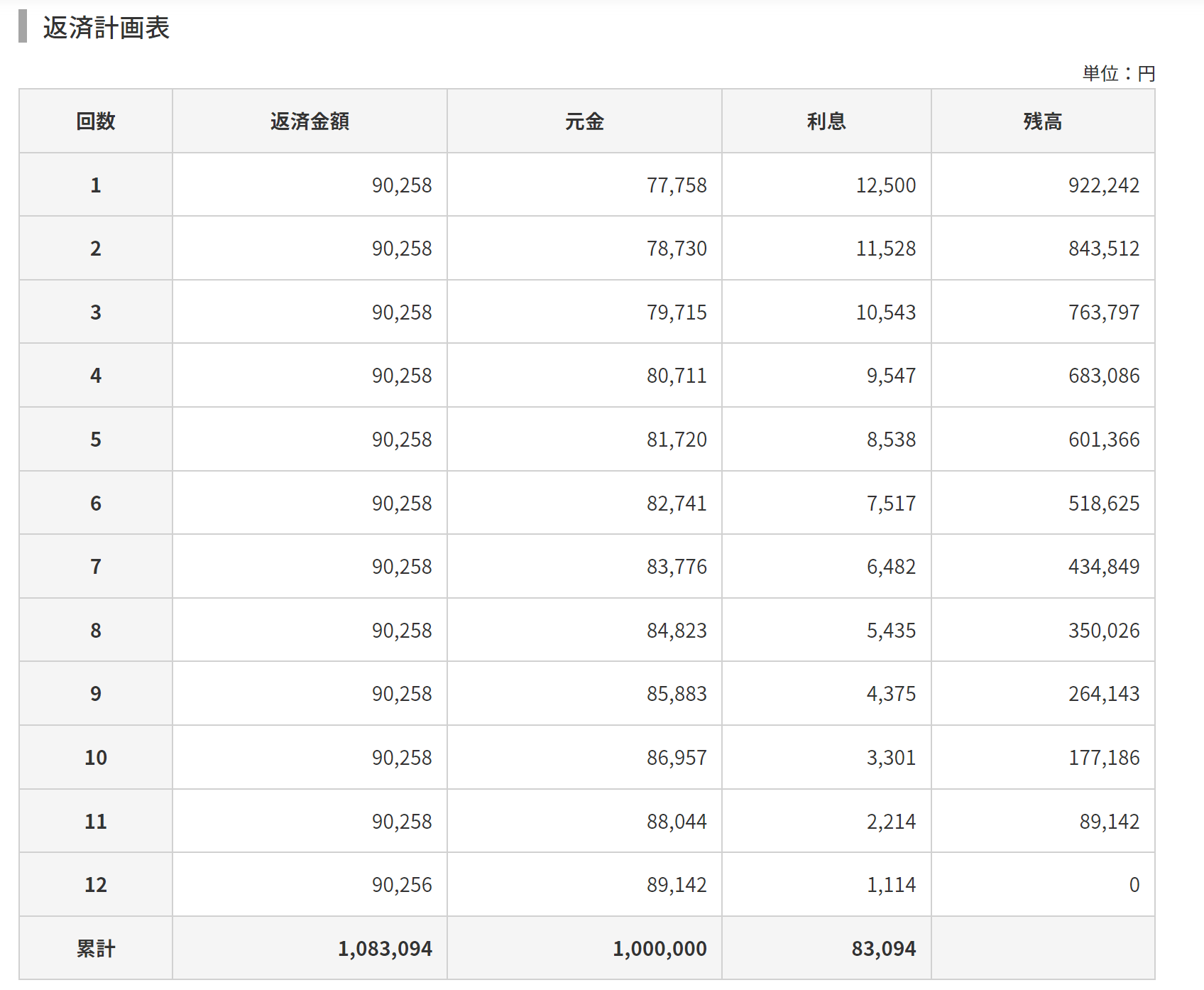

以下の表をみてね。

「さいむくんが100万円を12回払いで返済する場合の利息と元本」を分けて説明したものだよ。

| 総支払額 | 月々の返済額(12回払い) | 返済総額 | |

| ①元金 | 100万円 | ★約8.4万円 | 115万円(※) |

| ②利息 | 15万円 | 〇約1.25万円 | |

| 計 | 115万円 | 約9.65万円 |

- さいむくんは借入額である100万円を12分割した約8.4万円(★)の返済をしつつ

- 利息の15万円を12分割した金額である1.25万円(〇)を上乗せして返済する

- 毎月の支払いは、計9.65万円になる

別の見方をするのであれば、毎月9.65万円を返済しても、そのうちの1.25万円は利息として貸金業者に回収されてしまう、ということですね!

年利がわかっていれば、「自分はどれだけ借金に上乗せして返済しなければならないのか」「毎月の支払のうち、どれだけが利息として回収されているのか」がわかるようになるんだよ!

年利15%っていうのは、「100万円を貸し付ける際の上限の金利(利息制限法)」なんだけど、クレカやカードローンなどは15%くらいに設定されていることが多いよ!

※この表は利息を理解しやすくするため「毎月の支払い約9.6万円を手元にためておいて、1年後に一括で返済した場合」の金額で算出しました。

毎月1回返済をしていくのであれば、そのたびに元金が減っていきますので、実際に支払う利息はもう少し少なくなります(計108万円くらいになる)。

例:1回目の支払い→100万円全額に対して利息がかかる(15万円÷12か月の金額)

:12回目の支払い→最後に残った元金約9万円だけに利息がかかる(元金の残り9万円に対して15%の利息がかかる)

利息の種類2つを紹介

ちょっとややこしいけれど、長年借金をしていると結構な金額差がつくこともあるから、きちんと理解しておこう。

違いをわかりやすくするために、「さっきと同様に、必要な支払額を手元に貯めておいて、最後に一括返済した場合」で計算してみるからね。

- 借金額は100万円

- 年利は10%

- 36回(3年)で完済する

単利

これは「元金に対してのみ利息がかかる」から、シンプルでわかりやすい。

1年目

- 元金100万円

- 利息10万円(100万円の10%)

→計110万円

2年目

- 元金は100万円のまま

- 利息10万円(と1年目の利息10万円)

→計120万円(2年目も100万円の10%)

3年目

- 元金は100万円のまま

- 利息10万円(と1.2年目の利息計20万円)

→計130万円

100万円に対して年10%の利息が加算されていくから。

このように、元金に対してのみ利息が加算されていくのが単利だよ。

カードローンやリボ払いは単利であることが多いよ!

複利

複利は元金だけでなく、利息にも利息がかかっていくんだ。

ちょっとややこしいけれど、単利と同じようにシミュレーションで説明するからね。

1年目

- 元金100万円

- 利息10万円(100万円の10%)

→計110万円

2年目

- 元金100万円+1年目の利息10万円(計110万円)

- 利息11万円(110万円の10%)

→計121万円(110万円+11万円)

3年目

- 元金100万円+1・2年目の利息21万円(計121万円)

- 利息12万1千円(121万円の10%)

→計133万1千円

しかし、複利の場合は2年目は利息込みの総額110万円に対して10%の利息がかかる。

複利の場合、雪だるま式に借金が増える可能性があるから要注意だよ。

単利と複利で比較

複利の表は少し見にくいかな?

最終的な金額差さえわかればとりあえずOKだからね!

単利

| 1年目 | 2年目 | 3年目 | |

| 元金 | 100万円 | 100万円 | 100万円 |

| 利息(年利10%) | 10万円 | 10万円 | 10万円 |

| 返済合計額 | 110万円 | 120万円 | 130万円 |

複利

| 1年目 | 2年目 | 3年目 | |

| 元金 | ①100万円 | ④110万円(③) | ⑦121万円(⑥) |

| 利息(年利10%) | ②10万円 | ⑤11万円(④の10%) | ⑧12万1千円(⑦の10%) |

| 返済合計額 | ③110万円 | ⑥121万円(④+⑤) | ⑨133万1千円(⑦+⑧) |

でも2年目になると、複利は「元金と利息の合計に対して利息がかかる」から金額が高くなるということか…。

金額が少なかったり、返済期間が短い分にはそこまで心配ないけどね。

借金額が大きい人は気をつけた方がいいね。

利息の上限は年20%!払いすぎなら返還を求める

ここでは、利息制限法で定められている、金利の上限について説明するよ。

| 借金額 | 上限 |

| 10万円未満 | 年20%まで |

| 10~100万円未満 | 年18%まで |

| 100万円以上 | 年15%まで |

参考までに、大手の貸金業者や銀行が、100万円を何%で貸し付けているか調べてみよう。

| 業者 | 利息 |

| UFJ銀行(バンクイック) | ~14.6% |

| りそなカードローン | ~13.5% |

| みずほ銀行カードローン | ~14% |

| エポスカード | ~15% |

| ACマスターカード | ~14.6% |

| 楽天カード | ~15% |

| ジャックス | ~14% |

| アコム | ~15% |

ちなみに、いわゆる闇金やソフト闇金と呼ばれる業者はこの上限金利を超えた年利で貸し付けをしてくるよ。

闇金からは借りない、それだけでOKなんだけど、普通の銀行や消費者金融からお金が借りられなくなった人が手を出してしまったりするんだろうね…。

利息の計算はスマホを使えば簡単にできる

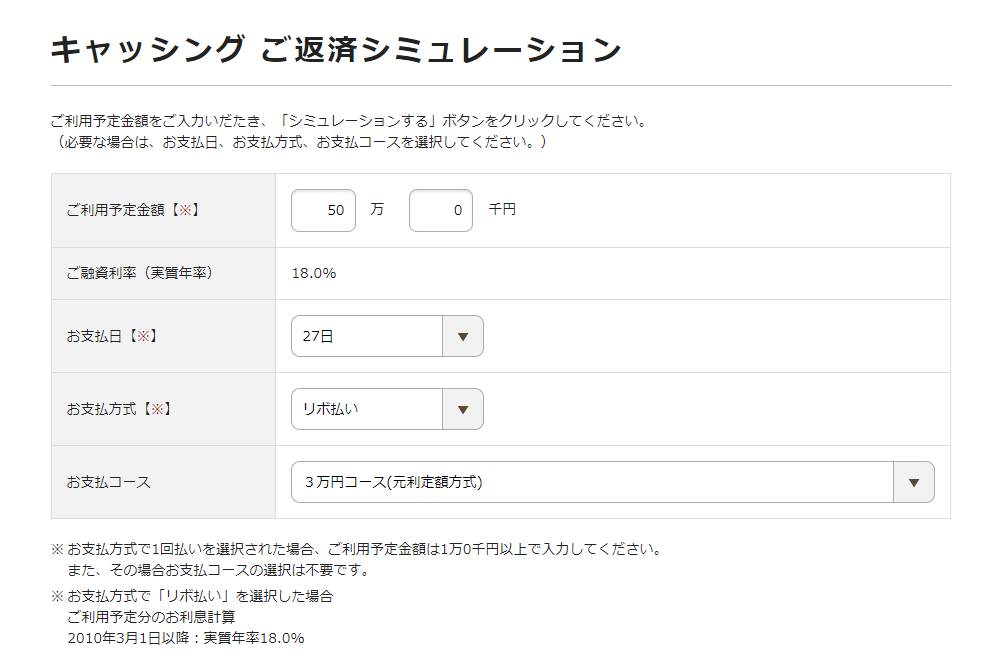

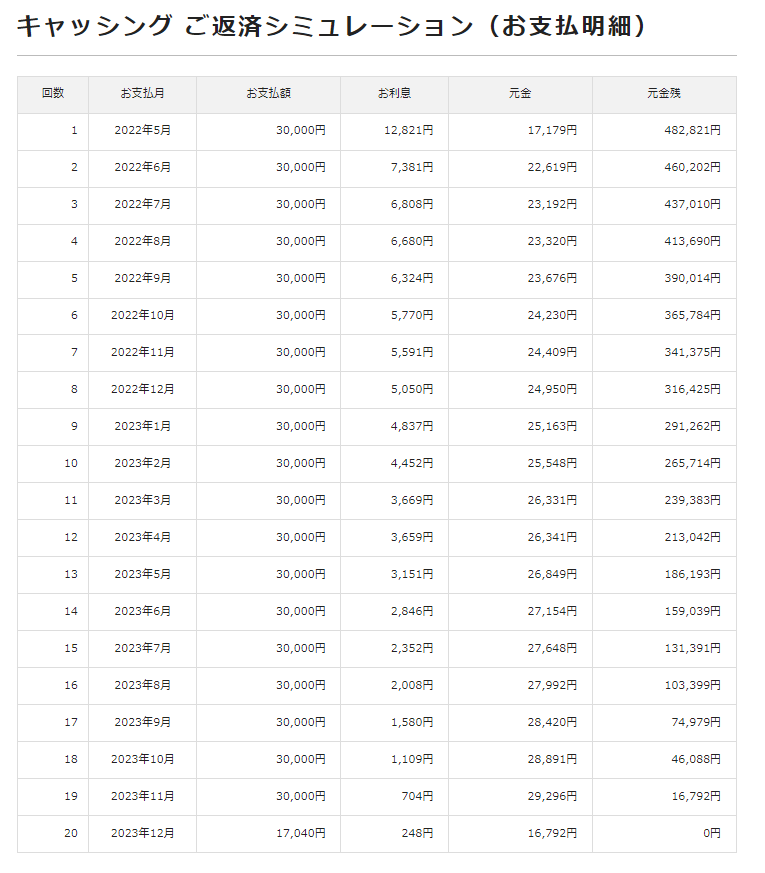

試しに「返済シミュレーション」とネットで検索してみよう。

色々なページがヒットするはず。

どれを使っても問題ないんだけど、自分が借入をしている業者の返済シミュレーションを使うのがおすすめだよ。

例えば、エポスカードから借入をしているなら、エポスカードの返済シミュレーションを使おう。

【引用:返済シミュレーション – エポスカード】

【引用:返済シミュレーション – エポスカード】

借金返済を加速させるためにできること

借金のことをきちんと把握する

借金に悩む人は、1年や2年で完済できるレベルの金額ではないはずだよね。

ぼんやりしてたら永遠にゴールはやってこないよ!

- 元金は残りいくらか?

- 月々の支払いのうち、利息で取られるのはいくらか?

- 今のペースだと完済できるのはいつか?

「借金額が多く」かつ「月々の支払いを限界まで少なくしている」人は、月々の支払額の半分以上が利息の支払いに充てられていた、なんてこともよくある。

大げさにいえば、計150万円を貸金業者に支払ったのに、借金は75万円しか減ってませんでした、なんてことも起こりうるわけですよね?

そうならないためにも、きちんと己の借金と向き合います!

削れる固定費を削る

- 家賃

- スマホ・ネット代

- 習いごと

- 光熱費

- 保険関係 など

だけど、変動費を削ることにこだわり過ぎると、生活そのものの満足度が下がって辛い思いをすることになるかもしれない。

変動費に関しては継続して削り続ける根性も必要だからね。

だけど、固定費に関しては一度見直せばずっと節約効果が持続するんだ。

例えばスマホ代を月6000円から3000円の使い放題コースに切り替えたら、それだけで毎月3000円はお金を浮かせることができる。

固定費を全部見直したら、毎月1万円以上出費が減らせるかもしれないよ!

毎月少しでも多く返済する

あと5千円でもいいし、1万円でもいいから、返済額を引き上げることはできないかな?

試しに、借金が50万円あったとして、月々の支払額があと5千円多かったらどうなるか、シミュレーションしてみるよ。

50万円(年利15%)を完済するまでにかかる費用と期間

| 月々の支払い | 完済までの期間 | 総支払額 |

| 2万円 | 約2.5年 | 約60万円 |

| 2.5万円 | 約1.9年 | 約58万円 |

| 3万円 | 約1.6年 | 約57万円 |

さいむくんも、月々の支払いを少し増やしたら返済ペースがどれだけ早まるか、ちゃんと調べてね!

クレカはもう使わない

避けようがない状況をのぞいて、買い物や支払いでクレジットカードを使うのはもうやめよう。

節約をするということは使えるお金の量が減るということ。

給料日前は特にクレジットカードを使いたくなるよね。

- カードを使う

- 締め日がくる

- 給料日がくる

- ①のカード代を支払う

今後は「クレジットカードを使った金額だけ来月の給料が減る」というとらえ方をしよう。

例えば、今月にクレカを5万円使ってしまったら、来月の給料が5万円減るということね。

請求額が多すぎたらリボ払いに回しちゃってましたけど、「給料の中からクレカ代を支払う」のも「クレカ代が引かれた給料が支払われる」って同じことですもんね。

適切にクレカを使える人や、借金がない人は気にしなくてもいいですけど、お金がなくてクレカをあてに生活している人は生活を改めないとですね…。

利息の安い業者に切り替える

例えば借金100万円ある状態で、金利を3%下げることができたら、それだけで年間3万円の節約効果があるからね。

覚えておきたいのは、「金利を下げることより、日頃の出費を見直す方がとても大切」だということ。

おまとめローンに関しても、することで借金の把握や管理はしやすくなるけど、その人がお金の使い方を見直さなければ、ゴールは一向に近づいてこないからね!

借金ごとの返済シミュレーションをしてみました

自分に最も近いものを参考にしてみてね。

50万円(年利18%)の場合

| 返済期間 | 月々の支払い額 | 利息込みの総返済額 |

| 1年 | 約4.5万円 | 約55万円 |

| 2年 | 約2.5万円 | 約60万円 |

| 3年 | 約1.8万円 | 約65万円 |

返済ペースが遅いと思うよ!

100万円(年利15%)の場合

| 返済期間 | 月々の支払い額 | 利息込みの総返済額 |

| 2年 | 約4.8万円 | 約116万円 |

| 3年 | 約3.5万円 | 約124万円 |

| 4年 | 約2.8万円 | 約133万円 |

毎月3万円返済して、4年くらいでゴールできるように頑張った方がよさそう!

200万円(年利15%)の場合

| 返済期間 | 月々の支払い額 | 利息込みの総返済額 |

| 5年 | 約4.8万円 | 約285万円 |

| 7年 | 約3.8万円 | 約324万円 |

| 9年 | 約3.3万円 | 約366万円 |

毎月4.8万円を支払うか、3.8万円を支払うかで、完済までの期間に2年も差がつくぞ。

自分はどうしたいのか、よく考えてね。

現状、毎月2万円代しか支払いができていない人は即刻見直しをした方がいいよ!

400万円(年利15%)の場合

| 返済期間 | 月々の支払い額 | 利息込みの総返済額 |

| 8年 | 約7.2万円 | 約689万円 |

| 11年 | 約6.2万円 | 約819万円 |

| 13年 | 約5.8万円 | 約911万円 |

つまり、「毎月の支払いで5万円を超えた分だけが借金返済に充てられる」ということだ。

借金額が高いと利息も非常に高いね。

返済シミュレーションを見て、「自分には完済は不可能」と感じた人は、次に説明する「債務整理」を利用しましょう!

利息を計算して「完済できない!」と思ったあなたは債務整理を

債務整理とは「法律の力を使って借金を減らす手続き」のことだよ。

主に4つの手続きがあるから、自分にあっているものがないかチェックしてみてね!

| 任意整理 | 借金の利息をカット |

| 個人再生 | 借金を元金ごと大幅カット |

| 自己破産 | 借金をゼロにする |

| 過払い金返還請求 | 過去に払いすぎた利息を取り返す |

債務整理①:任意整理(利息をカット)

業者と交渉して利息をカット

その内容はとてもシンプルで「債務者から依頼を受けた弁護士や司法書士が、直接、貸金業者と交渉して、借金減額を目指す」というものなんだ。

「借金がどれだけ減るかは交渉次第」と言われているけれど、一般的には「借金の利息をカット・3~5年の分割払いで返済」という形で落ち着くことが多い。

利息がカットされたらどれだけ返済が楽になるか、今のさいむくんだったらわかるはずだよね?

任意整理の返済シミュレーション

| 任意整理前 | 任意整理後 | |

| 月々の支払い(3年払い) | 約3.5万円 | 約2.8万円 |

| 総支払い額(3年払い) | 約125万円 | 100万円 |

| 月々の支払い(5年払い) | 約2.4万円 | 約1.7万円 |

| 総支払い額(5年払い) | 約143万円 | 100万円 |

「毎月何とか返済はできているけれど、一向に借金が減らなくて困っている」という人には任意整理はピッタリだよ!

債務整理②:個人再生(元金ごと減額)

任意整理より強力な減額ができる

減額された借金を3~5年かけて返済するという点では任意整理と似ているね。

任意整理と比べると、裁判所を通して手続きをする分、時間も費用もかかる。

だけど借金を減額する効果はとても大きなものになっているんだ。

| 借金額 | 最低弁済額 |

| 100万円未満 | 減額されない |

| 100~499万円 | 100万円 |

| 500~1499万円 | 借金額の5分の1 |

| 1500~2999万円 | 300万円 |

| 3000~5000万円 | 借金額の10分の1 |

| 5000万円超 | 個人再生できない |

わかりにくい表現だけど、100~500万円未満の借金は最大で100万円まで減額できるということ。

持ち家など、高額な財産を持っている人は借金額が高くなる可能性があるから、気になったら弁護士に相談してみてね!

個人再生の返済シミュレーション

こんどは、借金300万円(年利15%)でやってみるね。

| 個人再生前 | 個人再生後 | |

| 月々の支払い(3年払い) | 約10.4万円 | 約2.8万円 |

| 総支払い額(3年払い) | 約374万円 | 100万円 |

| 月々の支払い(5年払い) | 約7.1万円 | 約1.7万円 |

| 総支払い額(5年払い) | 約428万円 | 100万円 |

借金が3分の1になれば、支払いは相当楽になるよね!

債務整理③:自己破産(借金をゼロに)

借金がゼロになる

自己破産をすると借金がゼロになるんだ。

自分が持っている財産も没収されてしまうというデメリットもあるけれど、「もう借金を返すこともできないしどうにもならない」という人はこれを選ぶしかないよね。

自己破産の返済シミュレーション

しいていうのであれば、自己破産は条件が細かい。

借金を追った経緯や債務者の行動に問題があれば手続きは認められないんだよ。

「借金が多すぎて生活が立ち行かなくなっている」という人は、そういうった点も含めて、1度弁護士に相談した方がいいね!

債務整理④:過払い金請求(払いすぎた利息を返してもらう)

上限を上回って年利で返済をしてしまった分に関しては返済を求めることができる。

とはいえ、上限を超えて貸し付けをする業者なんて中々いないと思うでしょ?

実は、それがあるんだよね。

それをグレーゾーン金利と呼ぶんだけど。

現在の利息の上限

| 借金額 | 上限 |

| 10万円未満 | 年20%まで |

| 10~100万円未満 | 年18%まで |

| 100万円以上 | 年15%まで |

2010年の法改正以前の上限金利

| 借金額 | 利息制限法 | ~ | 出資法 |

| 10万円未満 | 年20%まで | この間がグレーゾーン金利! | 年29.2%まで |

| 10~100万円未満 | 年18%まで | ||

| 100万円以上 | 年15%まで |

法改正以前にグレーゾーン金利で借入をしていた人は、貸金業者に対して返還を求めることができる。

これが、「過払い金請求」の正体だよ!

まとめ

借金と利息について理解できたかな?

忘れてしまう前に大事な部分を振り返っておこうね!

- 利息とは借金の元金を超えて支払わなければならないお金

- 利息の上限は「利息制限法」で定められている(※)

- 利息は払いすぎていたら返還を求めることができる

- 完済したいなら、利息を把握することがとても大事

- 利息は返済シミュレーションを使って調べることができる

- 自力での返済が不可能そうであれば債務整理を利用する

(※)

| 借金額 | 上限 |

| 10万円未満 | 年20%まで |

| 10~100万円未満 | 年18%まで |

| 100万円以上 | 年15%まで |

これを知らないまま漠然と返済していても絶対に完済できないことはわかった。

自分の借金の現状を把握したうえで、収支も見直してベストな行動を取るようにします!

借金を大幅に減らせる可能性があります。

まずは借金問題の解決実績が豊富な

FAST法律事務所に無料でご相談ください。

【引用:

【引用: 【引用:

【引用:

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。