任意整理をした後の人生ってどうなっちゃうんだろう…。

それに、費用や保証人のことなんかも気になるなぁ。

そうだ、借金問題に詳しい弁護士の先生に相談してみようよ!

任意整理をお考えの20代の方で、このようにお悩みの方はいませんか?

この記事では、20代で任意整理をした方の体験談をご紹介し、20代で任意整理をすることのメリットやデメリット、任意整理後の生活などについて詳しく紹介しています。

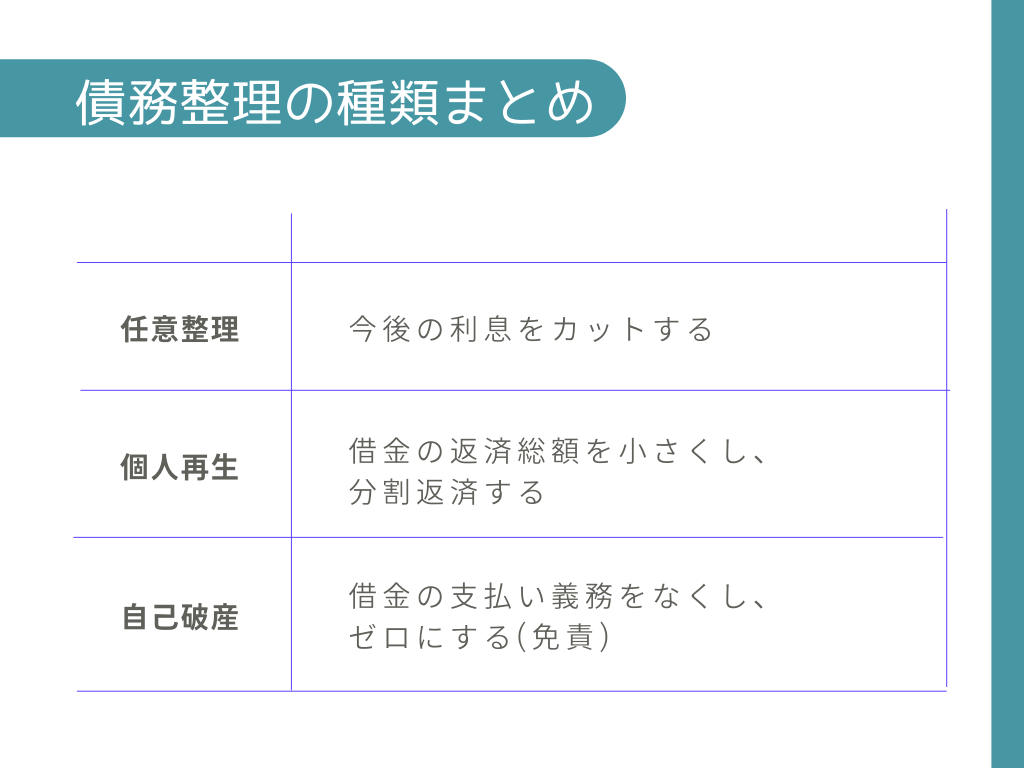

また、任意整理以外の借金減額の方法や、任意整理をすべき人の特徴などについても紹介していきます!

20代で任意整理をするとその後の人生に影響するのではないかと心配している人も多いのではないでしょうか?

しかし、任意整理をせずに借金トラブルを放置して滞納を続ける方がリスクが高いのが事実です。

借金で困った時には、弁護士などの専門家に相談すればその人のライフプランに合わせた解決法を提案してくれます。

無料・匿名でも相談可能なので、まずは気軽に弁護士にLINEで相談してみましょう!

\家族に内緒で月々の返済を減らしたい人はこれ!/

任意整理とは?内容や特徴メリット・費用などすべてを解説!

\借金が返済できない人はこれ!/

自己破産とは|自己破産のデメリットや費用などをわかりやすく解説

\どっちが自分にあってるの?知りたい人はここ!/

LINEで無料相談!

任意整理をした人の体験談!

20代で任意整理をした人の体験談!

債務整理は絶対に早い方がいい。若いなら尚更

収入にもよるけど100万超えたら真剣に借金と向き合った方がいい

200万近いなら任意整理も検討射程内20代だから、30代だから余裕と思っている場合じゃない

あっという間にオッサン、オバハンになって自力返済どころか、任意整理すらもキツくなる

— 黒酢(自己破産済/同時廃止) (@frQaG8gfv5jxW7L) October 10, 2021

任意整理、完済から5年間は借金できないって言うけど、20代に任意整理すれば30歳にはローンが通るようになってる。この事を考えると「20代に整理してよかったな」と思える。人生前向きが1番だぜ。40歳になったら家買えるかもよ?

— ゆう@借金ブロガーがWEBライターに昇格した (@yuunohuku) April 29, 2022

任意整理するか迷ってた時は26歳。当時付き合ってた彼女はめっちゃ好きだったけど、結婚を踏み出せず振られました。20代前半の人はまだ全然やり直せるから任意整理は早めの方がいい。

— 脇田修@借金野郎 (@acerman6969) February 6, 2022

私は30代になっても借金を引きずった結果自分を卑下して恋愛に前向きになれず、でも一人なら後ろめたさが少なくなるから散財してこうなってしまったんだ。だから、若い人にはこんな風にならないように任意整理するか、今のうちに全てを投げ打ってでも返済してほしい。

— みなみ💸借金407万→149.5万 (@minaminohensai) June 10, 2020

任意整理をしてみた人の声

ちょっと少し本気だして借金返済していこうと思い、あらためて借金額を計算してみた。5,506,967円で合ってた

2020.5に任意整理した時はサラ金からの債務額が533万あったのが今は336万で約200万減ってた。任意整理大好き pic.twitter.com/5iMbU7DiHu

— ヨシオ@美容垢 (@yoshio8010) May 14, 2022

任意整理後、3回目の返済完了。

毎月5万弱。

最初に司法書士事務所の門を叩いた時には「まさか自分が」「親任せの生活だったのに一人で手続き出来るのか」と不安と焦燥感で気が気じゃなかったけど今となっては良い経験だったと思う。

でも時間が経つとお金の大切さ忘れてまた使っちゃうのがアホ過ぎる— ジョッピー (@vpQcYaByWI6xzFp) April 28, 2022

任意整理する前はカード会社から鬼電かかってきたけど、任意整理後は一切電話かかってこない(手続き中も)なんと精神的に良いことだろう。不便なのは10年カード作れないことくらいかな。でも現金生活も快適やけども。必要以上使わないからw

— しゃっきんだいまおう@任意整理 (@shakkindaimaouz) November 9, 2020

任意整理をしてみた1:27歳Aさんの体験談

| 相談者 | 27歳 会社員 Aさん |

| 借入総額 | 任意整理前:360万円→任意整理後:250万円 |

| 月々の返済額 | 任意整理前:6万7000円→任意整理後:3万7000円 |

| 借金の理由 | 会社設立のため、お金を借りてほしいと知人にそそのかされた |

必要な申請や集客はやるからと知人に言われたから、借りたお金を預けたんだ。

そしたら、お金を持ち逃げされて借金だけ残ったため、任意整理。

現在は新しい会社で働きながら、残った支払いをコツコツ続けている。

貯金できるくらい安定した生活を送れているそうだよ。

任意整理をしてみた2:21歳Bさんの体験談

| 相談者 | 21歳 大学生 Bさん |

| 借入総額 | 任意整理前:130万円→任意整理後:90万円 |

| 月々の返済額 | 任意整理前:4万5000円→任意整理後:2万5000円 |

| 借金の理由 | 交遊費 |

しかし、支払いに追われるように。親にも相談しづらい状況から任意整理を決意。

結果、今は借金をコツコツ返済しながら、第一志望の企業に入社して充実した生活を送っているよ。

20代なら任意整理がおすすめな理由5つ

- 手続きが早く、費用は1社当たり5万円ほどと安い

- 比較的、家族にバレにくい

- ブラックリストに登録される期間が5年と短い

- 整理する債務を自分で選ぶことができる

- 借金の金額が大きい人は個人再生や自己破産も検討しよう

任意整理をおさらい

任意整理は、サラ金や銀行などの貸し手と直接交渉して、今後の利息(将来利息ともいう)の支払いを免除してもらう手続きのことだ。

手続きが早く、費用は5万円~と安い

3種類の債務整理に必要な期間や費用をまとめると、次の表のようになるんだ。

| 手続名 | 期間 | 費用 |

| 任意整理 | 2か月~4か月 | 借入先1つにつき3万円〜5万円 |

| 個人再生 | 半年~1年 | 50万円〜65万円 |

| 自己破産 | 半年~1年 | 50万円〜120万円 |

もっとも、個人再生や自己破産に必要な費用について、最近では分割払いに応じてくれる弁護士も増えているから、気になる人は相談してみてね!

\LINEで無料相談しよう!/

借金に悩まされる生活はとても辛く苦しいものです。

でも大丈夫!専門家に相談することで明るい未来が待っています!

少しだけ勇気を持ってLINEで無料相談してみましょう!

友達登録して専門家に相談しよう!

比較的家族にバレにくい

例えば、任意整理手続きを弁護士に依頼して、弁護士からの封筒は無地の封筒にしてもらうなど、プライバシーに配慮してもらうことができる。

これに対して、個人再生や自己破産では、不動産の登記簿や配偶者の所得証明を提出したりしなければいけないから、どうしても家族にバレてしまう可能性が高くなる。

基本的に、同居家族がいる場合に個人再生や自己破産を隠し通すことは難しいだろうね…。

ブラックリストに登録される期間が5年と短い

これがいわゆる、ブラックリストというやつだね。

ブラックリストに載ってしまう期間は、任意整理の場合には約5年間といわれている。個人再生や自己破産に比べて短いんだ。

実はブラックリストを管理している個人信用情報機関には何種類かあって、それぞれに登録される期間は異なるんだけど、おおむね次の表のとおりだと考えていいだろう。

| 登録原因 | 登録される期間 |

| 支払いを2,3か月以上延滞・遅延 | 5年間 |

| 任意整理 | 完済から約5年 |

| 個人再生・自己破産 | 手続き完了から5~7年 |

今のままでは借金を返せずに支払いを遅延してしまいそうだから、どうせブラックリストに載ってしまうくらいなら、いっそ任意整理をして月々の返済を楽にしたほうがいいかも…。

20代の人なら、これから結婚したり子供を持ったりして住宅ローンや学資ローンなどを組むことも考えられるだろう。

そうした人生設計を考えるなら、できるだけ早く任意整理をして、少しでもローンを組める日が早く来るようにしたほうがいいと思うよ。

整理する借金を選べる

だから、例えば保証人のついている借金を整理の対象から外せば、保証人に迷惑がかかるのを避けることができるし、自動車やバイクのローンを対象外にして愛車を手元に残すこともできる。

その点は任意整理の大きなメリットといえるね!

借金の金額が大きい人は個人再生や自己破産も検討しよう

まずは任意整理をすべきかどうか相談に来てもらって、一緒に借金のことを考えて、どの債務整理手続きを選択すべきか一緒に考えてみようね!

\専門家に無料相談しよう/

▼感謝の声多数!▼

ただ、LINEは電話に比べて緊張しないので、少しだけ勇気を持ってLINEボタンをクリックして専門家に相談したところ借金を当時の3分の1まで減らすことができたんです! 今では、借金に悩まず、元気に生活できるようになりましたね!

友達登録して専門家に相談しよう!

20代で任意整理をするデメリットやリスクはある?

利息がなくなるだけでも月々の返済がかなり楽になるなぁ。

よし、僕も任意整理しちゃおう!

だけど、任意整理にはデメリットもあるんだ。

以下からは、任意整理のもつ代表的なデメリットやリスクを紹介していくよ。

ブラックリストに載る期間は約5年

これがいわゆる、ブラックリストというやつだね。

ブラックリストに載ってしまう期間は、任意整理の場合には約5年間といわれている。

そしてこのブラックリストには、サラ金やクレジットカード会社などの金融機関ならば、 任意整理をしたところ以外の会社からもアクセスできるんだよ。

新たな借入れをすることは難しい

クレジットカードの利用やローンを組むこともできないってことは…スマートフォンや自動車・バイクなどの分割払いや、住宅の購入などもできないってことだ…

でも、任意整理を機に借金生活から足を洗おうと思っているんだから、新たな借入れができないのはむしろメリットではないかな?

何度も話している通り、このまま借金を抱えるのはさいむくんの自由だけど…家族ができれば、出費も増える。

その時にローンが組めないって状況よりは、早めにブラックリストから脱出したほうが、先生はいいと思うよ。

奨学金は金利が低いので効果が薄い

そうすると、サラ金などの金利が高い業者からお金を借りてる場合には効果があるけど、そもそも金利が低い場合にはあまり効果があるとは言えませんね。

例えば日本の学生の多くが利用する日本学生支援機構の奨学金(第二種)の場合、金利は利率固定方式で年率0.268%と、きわめて低金利だ。

だから、任意整理で奨学金の金利をカットしたとしても、月々の支払額や返済総額はほとんど変わらないと言ってもいいだろう。

任意整理をするとカットされた利息分の請求は保証人に対していくことになるから、保証人に迷惑がかかってしまうなぁ…。

奨学金に限った話ではないけど、借金を放置していると全額を一括で返済するよう求められたり、裁判で訴えられて給料などを差し押さえられる可能性がある。

だから、借金問題に悩んでる人は、借金を放置したりせずにすぐに弁護士などの法律の専門家に相談するようにしてみてほしいな。

\専門家に無料相談しよう/

▼感謝の声多数!▼

でも、LINEで相談だけもしてみようかと思って勇気を持って友達追加してみたんですよね!

そしたら、その日のうちに問題が解決して、次の日からは借金に悩まず生活できるようになりました!

対応も早くて丁寧でしたのでとても感謝しています。

友達登録して専門家に相談しよう!

任意整理以外の借金減額法は?

自己破産は何となくイメージが湧くけど、個人再生ってよく分かりません…。

以下からは、個人再生・自己破産についても細かく見ていこう。

個人再生

任意整理とは異なり、裁判所のパワーによって元本自体も減額できる点に特徴がある。

以下の表は個人再生手続き終了後に残る借金(最低弁済額)の一覧表だ。

こうしてみると、 100万円以上の借金がある場合にはとても大きな減額効果があることがわかるでしょ。

ただし、これはあくまで「最低」弁済額の基準だから、実際にはこれよりも金額が大きくなることもあるよ。

| 100万円未満の場合 | その基準債権額 |

| 100万円以上500万円以下の場合 | 100万円 |

| 500万円超1500万円未満の場合 | 基準債権の5分の1 |

| 1500万円以上3000万円以下の場合 | 300万円 |

| 3000万円超5000万円以下の場合 | 基準債権の10分の1 |

個人再生のメリット

- 借金の大幅な減額が期待できる

- ギャンブルや浪費が原因の借金でも手続きをすることができる

- マイホームや自動車などを手元に残せる

これに対して、個人再生にはそのようなデメリットはないから、比較的これまでと同じような生活を続けながら借金の大幅な減額をすることも可能だよ。

\LINEで無料相談しよう!/

↓↓個人再生に強い↓↓

自己破産

任意整理や個人再生の場合には、手続きが終わった後も借金が残るけど、自己破産では完全に借金から解放される点が特徴と言えるね。

自己破産のメリット

- 借金から解放される

- 一部の財産を残せる

何だか、全てを失うっていうイメージがあったんですけど…。

だから、例えば99万円以下の現金や、 生活に必要な家具家電などは手続きが終わった後も残すことが許されるんだよ。

そうした裁量免責(さいりょうめんせき)に関しては、以前にもお話してくれましたね!

\LINEで無料相談しよう!/

↓↓自己破産に強い↓↓

実際に借金はいくら減額される?

でも先生、やっぱり一番気になるのは、それぞれの債務整理でどれぐらいに借金が減額されるかなんです!

では以下からは、債務整理の具体的なシミュレーションをしてみよう。

任意整理

年率15%といえば100万円を借りる場合の法定上限利率だけど、大手サラ金からの初回の借り入れだと、このくらいの金利に設定されることが多い。

これを任意整理して、利息をカットした場合、減額効果は次のようになる。

| そのまま返済した場合 | 任意整理した場合 | |

| 金利 | 年15% | 0% |

| 返済回数 | 36回(3年) | 36回(3年) |

| 月々の返済額 | 約3万5,000円 | 約2万8,000円 |

| 利息の合計 | 約25万円 | 0円 |

| 返済総額 | 約125万円 | 100万円 |

| 減額効果 | 約25万円 | |

サラ金やクレジットカードのリボ払いは(実質)年率が高いから、任意整理するだけでもかなり返済が楽になりますね!

\LINEで無料相談しよう!/

↓↓任意整理にオススメ↓↓

個人再生

個人再生をして、最低弁済額での返済が認められた場合、3年間での返済計画ならば次のようになるよ。

最低弁済額の表も、下にもう一度載せておくね。

| そのまま返済した場合 | 個人再生した場合 | |

| 金利 | 年15% | 0% |

| 返済回数 | 36回(3年) | 36回(3年) |

| 月々の返済額 | 約10万円 | 約2万8,000円 |

| 利息の合計 | 約75万円 | 0円 |

| 返済総額 | 約375万円 | 100万円 |

| 減額効果 | 約275万円 | |

| 100万円未満の場合 | その基準債権額 |

| 100万円以上500万円以下の場合 | 100万円 |

| 500万円超1500万円未満の場合 | 基準債権の5分の1 |

| 1500万円以上3000万円以下の場合 | 300万円 |

| 3000万円超5000万円以下の場合 | 基準債権の10分の1 |

トータルではマイナス275万円!

やっぱり、個人再生の効果はハンパじゃないですね。

借金の金額が多い場合には個人再生によって得られる効果はとても大きいといえるね。

ところで、もう一度最低弁済額の表を見て欲しいんだけど、借金が100万円以下の場合には基本的に借金の元本は返済されないんだ。

だから、借金の総額が100万円以下の場合には、任意整理や自己破産も検討してみたほうがいいかもしれないね。

\LINEで無料相談しよう!/

↓↓個人再生に強い↓↓

借金総額いくらなら任意整理をすべきなのか?

だけど先生、僕はいつも「自分はまだ大丈夫だ」って思ってしまうんですよね…。

どんな人が任意整理をすべきなのか、基準みたいなものはありますか?

目安は借金が年収の3分の1

例えば、年収が300万円の場合に借金の総額が100万円を超えてるような場合には、直ちに任意整理を検討した方がいいだろう。

年収の3分の1って、どこかで聞いたことがあるような…。

そういえば、 サラ金からお金を借りる時に、年収の3分の1を超える貸付けはできないっていう「総量規制」があるって聞いたことがあるよ。

年収の3分の1を超える借金については、実質的にみて返済がほとんど不可能な状況と言えるんだ。

総量規制は、過度な借金から債務者を守るために設けられたルールなんだよ。

まずは、自分の借金がどれくらいあるのか、しっかりと現状確認することから始めなくちゃ!

総額が少なくても返済が苦しいならするべき

たとえ借金の総額がそれほど大きくない場合であっても月々の返済が苦しい場合には、やっぱり任意整理を検討すべきなんだ。

借金っていうのは返済期間が長ければ長いほど金利の負担が大きくなるものだから、 月々の返済額が小さいと、トータルで見ればより多くの利息を支払うハメになるんだよ。

僕の場合には月々の返済が厳しくて、利息だけを支払っているんだよね…。

これって元本は一切減っていないわけだから、このままじゃ永遠に借金がなくならない事になっちゃうよね…。

早くすれば早く問題が片付く

今は独身を貫くつもりでいたとしても、素敵な人と出会うかもしれないしね!

それに残念ながら、日本の現状をみていると、老後の年金もあまりあてにできないかもしれない…。

だから借金問題は早めに片付けて、 経済的に自立できる日を少しでも早めたほうがいいと思うよ!

任意整理を弁護士に依頼するメリット

今日の先生の話を聞いて、任意整理をして人生を立て直すと決心しました!

ところで、任意整理って自力で行う事も出来るって聞いたんですが、弁護士に依頼することにはどんなメリットがあるんですか?

司法書士に依頼する方が安く済むって聞いたこともあるし…。

司法書士と比較しても費用に変わりがない

いずれも、 着手金で借り入れ先1社あたり2万円~5万円、成功報酬として、 減額された金額の10%ほどが相場だね。

| 弁護士費用の例 | |

| 着手金 | 弁護士に依頼した時点で発生するお金。借入先1社あたり2万円~5万円 |

| 成功報酬 | 仕事の成果に応じて支払うお金。 減額できたお金の10%程度(減額できた金額によって変動)。 ※「受任通知の発送」など、 細かい段階ごとに規定されている場合もある。 |

| 実費 | 郵便や出張など、業務にかかった実費 |

25万円減額できたことを考えれば、これくらいの出費なら納得できるね!

受任通知で督促が止まる

この受任通知には、弁護士が介入したことや、今後債務者に対して連絡をしてはいけないということが書かれているよ。

返済を止めて負担がないまま費用を工面できる

そうすれば、 これまでと同じ生活をしながら弁護士費用を支払うことができるよ!

不利な条件で和解するリスクがない

債権者側の交渉担当者は、金融や法律の知識に精通したプロフェッショナルなんだ。

だから、自力で交渉に臨んでも、こちらに有利な条件で通すことはかなり難しいんだ。

この点、 弁護士は法律のプロであると同時に交渉のプロでもあるから、 こちらに不利な条件で交渉をまとめられるリスクを下げることができるよ!

まとめ

- 20代の債務整理なら任意整理がおすすめ!

- 借金問題を放置するのではなく、すぐに任意整理をして今後の人生に備えよう

- 任意整理の成功率を高めるためには弁護士に依頼するのがおすすめ

特に、借入先がサラ金やクレジットカードなど金利が高いところの場合には、かなり大きな効果を期待することができる。

借金問題を放置していても、いいことは何一つない。

新しい人生をスタートさせるためにも、まずは一度弁護士に相談してみよう!

借金返済に関して弁護士が出来る事|債務整理の費用や踏み倒しリスクを解説

任意整理に応じない業者一覧|拒否される理由と対処法を解説

100万円以下の借金を任意整理するメリット!任意整理の目安や費用は?

アイフルは任意整理に応じてくれる?応じてくれる条件をまとめました

任意整理中に払えなくなったら即相談|滞納は絶対ダメな理由は?

借金を大幅に減らせる可能性があります。

まずは借金問題の解決実績が豊富な

FAST法律事務所に無料でご相談ください。

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。