クレジットカードを新しく作ろうとしたら審査に通らなかったんだよね。

もしかしたらブラックリストってやつになっちゃってるのかな?

ブラックリストかどうかってどうやって確認したらいいの?できたら無料がいいんだけど…。

さいむくんのことだし、もしかしたら何かの借金を滞納してたんじゃないの?

自分がブラックリストになっているかどうかを確認する方法はあるけど、お金がかかっちゃうはずだよ。

詳しい先生のところに話を聞きに行こうか。

カードや借金の滞納や、債務整理をした過去があるとブラックリストになり、カードやローンの審査に通らなくなってしまいます。

自身がブラックリストになっているかどうかを確認するには、信用情報機関に問い合わせる必要がありますが、無料ではできないので注意が必要です。

この記事では、以下の3点を中心にブラックリストについて詳しく解説していきます。

- ブラックリストかどうか確認する方法

- ブラックリストから消去されるには

- ブラックの人がお金を借りる方法

\家族に内緒で月々の返済を減らしたい人はこれ!/

任意整理とは?内容や特徴メリット・費用などすべてを解説!

\借金が返済できない人はこれ!/

自己破産とは|自己破産のデメリットや費用などをわかりやすく解説

\どっちが自分にあってるの?知りたい人はここ!/

LINEで無料相談!

ブラックリストの確認は無料ではできない

でも、自身がブラックリストになっているかどうかを無料で確認する方法はないよ。

ブラックリストになっているか確認するには、ブラックリストを管理している信用情報機関という会社に問い合わせなくてはいけない。

その際に、500~1,000円ほどの手数料が必ずかかってしまうんだよ。

(指定信用情報機関の情報提供)

第四十一条の二十四

2 指定信用情報機関は、前項の規定による個人信用情報の提供に関し、手数料を徴収することができる。

3 指定信用情報機関は、前項の規定により手数料を徴収する場合には、第一項の規定による個人信用情報の提供に関する能率的な業務運営の下における適正な原価に照らし公正妥当な手数料を定めなければならない。

【引用:貸金業法第41条 – e-Gov法令検索】

今日はそのあたりについてくわしく解説していくね。

ブラックリストを管理する信用情報機関とは

信用情報機関とは個人の返済状況を管理している機関のこと

信用情報機関というのは、簡単にいえば日本のみんなのお金の返済状況を管理している会社のことだね。

たとえば、信用情報機関には以下のような情報が記録されているよ。

- 過去に借金を完済した履歴

- カードやローンの審査に申し込んだ履歴

- 過去に滞納をした履歴

- 債務整理をおこなったこと

クレジットやローンを契約する時に審査ってあるよね?

その際に、カード会社やローン会社などは申し込んだ人の信用情報を調べるために、信用情報機関に問い合わせをしているのさ。

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。

そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。

そのため、信用情報には人種や思想、保健医療、犯罪歴などの項目は、一切含まれません。

【引用:信用情報とは – CIC】

事故情報とは滞納や債務整理をした履歴などのこと

信用情報の中でも、特に信用を損なうような行為をした情報をまとめて事故情報と呼ぶよ。

たとえば、滞納や債務整理(自己破産などの、借金を減額する制度)をした履歴だね。

事故情報が信用情報期間に登録されている間は、カードやローンの審査に通りにくくなってしまう。

この状態がブラックリストってわけだね。

信用情報機関にはCIC・JICC・KSCの3種類がある

- 株式会社シー・アイ・シー(CIC)

主にクレジットカード会社が加盟している。

割賦販売法に基づく指定信用情報機関。 - 株式会社日本信用情報機構(JICC)

主に消費者金融や信販会社が加盟している。

貸金業法に基づく指定信用情報機関。 - 全国銀行個人信用情報センター(KSC)

主に銀行や信用金庫・銀行系の貸金業者・日本学生支援機構などが加盟している。

一般社団法人全国銀行協会が運営している。

※指定信用情報機関とは…信用情報の収集および提供のために内閣総理大臣より指定を受けている機関のこと

具体的には、クレジットカード会社は審査をする際にCICの情報を参考にする可能性が高いってイメージだね!

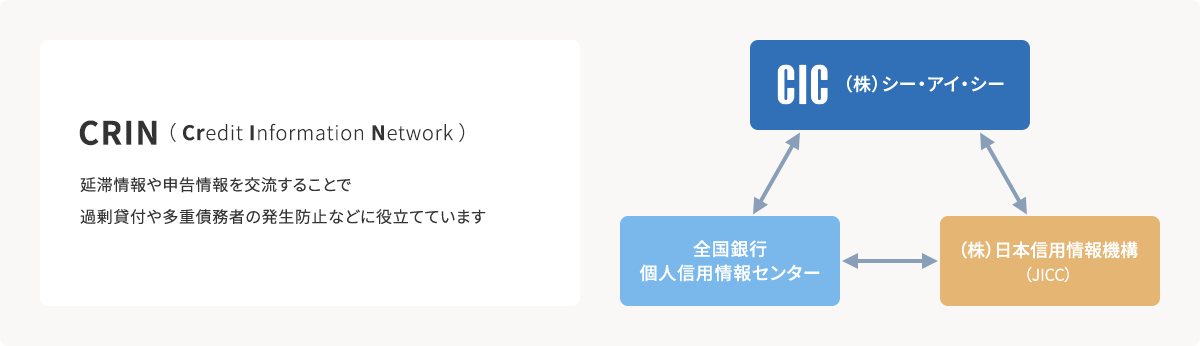

信用情報機関同士でCRINやFINEにより情報を共有している

【引用:信用情報の交流 – CIC】

返済能力のない人への貸付や過剰な融資を防止する目的もあるのさ。

例えば、何社からも借り入れている人にまたお金を貸しちゃうと返済できなくなっちゃうよね。そういう貸し付けを防止するんだ。

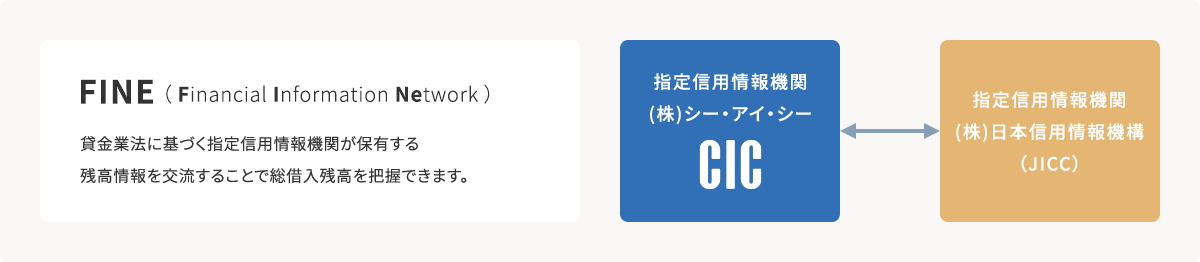

これらの情報共有のシステムはCRIN(クレジット・インフォメーション・ネットワーク)やFINE(ファイナンシャル・インフォメーション・ネットワーク)と呼ばれている。

インターネット上では『平成27年にKSCはCRINによる情報共有を辞めた』なんて情報も流れているけれど、2022年の段階では情報交流を行っているとKSCのホームページにも記載があるよ。

だけど、これらのシステムによってJICCやKSCなどの他の信用情報機関にも事故情報が登録されている可能性が高いんですね。

自分が何の審査に落ちたかによって、問い合わせるべき信用情報機関が変わってくるって感じだ。

詳しくは『カードやローンの審査に通らなかったらどこに問い合わせたらいい?』で説明するよ。

CRINで共有されている情報

具体的には以下のような情報が共有されているよ。

| 情報 | 内容 |

| 本人を識別するための情報 |

|

| 契約内容に関する情報 |

|

| 支払状況に関する情報 |

|

| 申告した内容に関する情報 |

|

【参考:信用情報の交流 – CIC】

あくまで信用情報機関ごとに自主的に共有してるって感じだね。

だから、ひとつの信用情報機関に問い合わせただけではすべての信用情報がわかるわけではないと覚えておこう。

たとえば、一つの場所に問い合わせた時に事故情報がなかった場合には他の信用情報も開示した方が確実とも言えるね。

FINEで共有されている情報

- 個人情報(名前、住所、勤務先など)

- 契約情報(借入先、借入残高、滞納の有無)

- 申込情報(ローンなどの申込を受けて、貸金業者などの金融機関が信用情報の照会を行った履歴)

なんでわざわざFINEなんてものがあるんですか?

先ほど話した通り、CRINはあくまで3社が自主的に情報共有を行っているシステム。

カードやローンの審査に通らなかったらどこに問い合わせたらいい?

それで、結局のところ僕はどこに問い合わせたらいいんですか?

ならば、基本的にはCICに開示請求をすれば十分だ。

何の審査に落ちたかによって、ブラックリストかどうか確認するために開示請求するべき機関が異なるんだよ。

3つのケースに分けて説明していくね!

- クレジットカードに落ちた:CICのみで十分

- キャッシングやカードローンに落ちた:CICとJICC

- 住宅ローンや車のローンに落ちた:KSCも念の為確認

クレジットカードに落ちた:CICのみで十分

クレジットカード会社は、審査の際にCICの情報を照会している可能性が非常に高い。

なぜかといえば、割賦販売法という分割払いやクレジットカードなどに関する法律によって、クレジットカード会社はCICへの加盟を義務付けられているからね。

クレジットカードの審査に落ちたということは、CICに事故情報が残っていると思ってほぼ間違いないのさ。

ともだち「CRINなどによって他の信用情報機関にもブラックリストとして登録されている可能性はあるとはいえ、まずはCICに問い合わせれば確実ということですね。」

キャッシングやカードローンに落ちた:CICとJICC

消費者金融などの貸金業者は、貸金業法による指定信用情報機関であるCICやJICCに必ず加盟しているからね。

CICにはブラックとして登録されていない場合でも、JICCには事故情報が残っている可能性もあるのさ。

JICCへの開示請求は『JICCへの開示請求|スマホ・窓口・郵送』で解説するね。

住宅ローンや車のローンに落ちた:KSCも念の為確認

住宅ローンや車のローンに落ちてしまった場合はKSCに事故情報が残っていると考えて開示請求してみるといいかな。

ほとんどのケースでCICとJICCへの開示請求で事足りるけど、KSCに問い合わせる場合には『KSCへの開示請求|インターネット・郵送』を参考にしてね。

ブラックリストの確認はスマホから申し込み可能

CICへの開示請求|スマホ・パソコン・窓口・郵送

| 開示請求方法 | メリット | デメリット |

| スマホ・パソコン |

|

|

| 窓口 ※2023年2月段階で新型コロナウイルス感染症の影響により休止中 |

|

|

| 郵送 |

|

|

JICCへの開示請求|スマホ・窓口・郵送

| 開示請求方法 | メリット | デメリット |

| スマホ |

|

|

| 窓口 ※2023年2月段階で新型コロナウイルス感染症の影響により休止中 |

|

|

| 郵送 |

|

|

KSCへの開示請求|インターネット・郵送

| 開示請求方法 | メリット | デメリット |

| インターネット |

|

|

| 郵送 |

|

|

開示書を見てブラックリストかどうか確認する方法

それぞれの信用情報機関ごとに、自分がブラックリストになっているか確認する方法を解説するね。

CICで確認する方法

確認するべきところは『①入金状況』と『②お支払の状況』だね。

- 入金状況

『$』か『-』か空欄であれば問題なし。

『P』『R』『A』『B』『C』は滞納した記録があり審査が通りづらくなる - お支払の状況

26.返済状況の欄に『異動』とある場合には確実にブラックリスト

61日以上の長期の滞納があった場合や、自己破産などの債務整理を行った際に信用情報に異動と記載されてしまうんだよ。

異動と記載されている限りはカードやローンの審査に通るのはかなり難しいと言えるね。

JICCで確認する方法

確認するべきなのは『ファイルD』と『ファイルM』の2つだよ。

- ファイルDの債権情報の右端「異参サ内容」「異参サ発生日」

何も記載がなければ問題なし - ファイルMの「支払い遅延の有無情報」「注意情報」

支払い遅延に関する記載がなければ問題なし

JICCだち、支払い遅延などといった文言で直接的に書かれているから、CICに比べると少しわかりやすいね。

【参考:開示結果の見方 – JICC】

KSCで確認する方法

- 『残債額・入金区分履歴』

『◯』『P』『ー』の記載があれば問題なし

『△』『×』の記載がある場合は延滞があるとみなされる - 『返済区分・完了区分』

返済区分に延滞と記載がある場合や、完了区分に第三者が回収した、強制回収手段をとったなどの記載がある場合はブラック

【参考:登録情報開示報告書の見方 – KSC】

ブラックリストになってしまうケース

ここでは、どんなタイミングでブラックリストになってしまうか説明していくね。

借金の滞納や支払い遅れ

ブラックリストになるタイミングは業者によって異なるけれど、一般的には2~3ヶ月の滞納をするとブラックリストになる可能性が高くなるね。

以下のような支払いが遅れてしまうとブラックリストに登録される恐れがあるから覚えておこう。

- クレジットカード

- カードローン

- 住宅ローン、自動車ローン

- 携帯料金(本体の分割支払いも含む)

代位弁済をされた

住宅ローンなどを滞納すると、契約についている保証会社が、代わりに借金を支払うこと。

借金を肩代わりした保証会社は、借主(債務者)に肩代わり分を請求してくる。

借金を滞納したことによって代位弁済が行われると、代位弁済をされたという事実が信用情報機関に記録されてしまうのさ。

\専門家に無料相談しよう/

▼感謝の声多数!▼

でも、LINEで相談だけもしてみようかと思って勇気を持って友達追加してみたんですよね!

そしたら、その日のうちに問題が解決して、次の日からは借金に悩まず生活できるようになりました!

対応も早くて丁寧でしたのでとても感謝しています。

友達登録して専門家に相談しよう!

奨学金を延滞した

奨学金の運営元である日本学生支援機構は、2010年よりKSCに加盟したんだ。

奨学金返還のてびきによると、3ヶ月以上の延滞をすると事故情報が登録されてしまうようだね。

(3)個人信用情報機関への登録

ア 延滞3か月以上(新たに返還を開始する者は,返還開始後6か月経過時点以降)の場合,提出されている「個人信用情報の取扱いに関する同意書」の同意条項に基づき,個人信用情報機関(全国銀行個人信用情報センター)に個人情報を登録します。 一般のローンでは,借用時に情報提供することになっていますが,機構の奨学金の場 合は,上記に該当する延滞者のみが登録されます。

イ 一度,情報が登録されますと延滞解消してさらに返還がすべて完了しても5年間は登録されています。

【引用:返還のてびき二種 – 日本学生支援機構】

債務整理をした

債務整理には以下の3種類があるよ。

| 任意整理 | 債権者と交渉して借金の利息をカットする |

| 個人再生 | 裁判所に申し立てて借金を最大で10分の1にまで減額する |

| 自己破産 | 裁判所に申し立ててすべての借金の返済義務を帳消しにする |

とはいえ、CRINやFINEなどによって事故情報は共有されているから、債務整理をしたらほぼ確実にブラックリストになると思っておくべきだね。

- CIC…任意整理・自己破産

- JICC…任意整理・個人再生・自己破産

- KSC…個人再生・自己破産

一度ブラックリストになると消去されるまで5~7年かかる

ブラックリストに載る期間は信用情報機関により異なる

| 信用情報機関 | 登録される事故情報 | ブラックリストに載る期間 |

| CIC | 返済遅延 | ①金融機関との契約期間中 ②契約終了後5年間以内 のいずれか |

| 債務整理 | ||

| JICC | 返済遅延 | |

| 債務整理 | ||

| KSC | 返済遅延 | |

| 債務整理 | 手続き決定から7年 |

登録間違い以外では途中でブラックリストから消すことはできない

万が一、事故情報の登録間違いがあった場合などは例外だけどね。

一度ブラックリストになってしまったら、消去されるまで5~7年はカードやローンに頼らずに過ごしていくと腹をくくるしかないよ。

そうやってブラックリストになっている人の個人情報を手に入れて、違法な貸付を行うなどしている悪徳業者だと思って間違いないよ。

国に指定された機関が信用情報を管理しているのに、都合が悪い情報を部外者が書き換えるなんてできるわけないのさ。

ブラックリスト掲載中はカードやローンの申し込みは避けるべき

数打てば当たるかもしれないし、また別のカード会社に申し込んでみてもいいですか?

基本的に、ブラックリストに載っている間はカードやローンの申し込みは避けるべきなんだよ。

ブラックリスト掲載中は基本的に審査に通る可能性は低い

申し込みを受けた金融機関は、必ず信用情報機関に問い合わせて信用情報を確認する。

ブラックリストであることが発覚すれば『この人にお金を貸しても返してもらえないかも』と判断されて、高確率で審査に落ちてしまうのさ。

申し込み情報も記録されるためどんどん通りにくくなる

結果として、数打てば当たるかもとやみくもに審査を申し込むとどんどん審査に通りにくくなってしまうのさ。

一度に複数のカードやローンに申し込んでいる人がいたら、さいむくんはどう思うかな?

お金に困窮しているという印象を受けると『お金を貸しても回収できないかもな』と思われて審査に通りにくくなってしまうのさ。

申し込み情報が記録される期間

| CIC | 照会日(※)から6ヶ月以内 |

| JICC | 照会日から6ヶ月以内 |

| KSC | 当該利用日から1年を超えない期間 |

※審査のために金融機関が信用情報機関に問い合わせた日

どうしても審査に申し込みたいときには、必ず前回の他社への申し込みから半年~1年は空けるようにしよう。

【参考:CICが保有する信用情報 – CIC】

【参考:信用情報の内容と登録期間 – JICC】

【参考:個人情報の取扱い – KSC】

ブラックの人がお金を借りるには?

どうしてもお金が必要になったらどうしたらいいですか!?

まずは公的制度の利用を検討するべき

公的融資は借入の審査が厳しい場合もある。だけど、一般の金融業者から借りるよりも低金利でお金を借りられるというメリットもあるよ。

それに、生活が苦しい人には給付金が支給される制度もあるのさ。

生活福祉資金貸付制度

低所得世帯や失業中などの条件を満たせば国からお金を借りられるよ。

連帯保証人がいれば無利子、連帯保証人がいなくても年利1.5%と非常に低金利で借入ができるのさ。

引越しの初期費用のためや、子供の学費のためなど、さまざまな使い道に利用できる便利な制度だね。

生活困窮者自立支援制度

自立相談支援や就労準備支援などのサポートをはじめとして、家賃相当額を支給してくれたりもする。

ひとりひとりの状況に合わせて必要な支援を受けられるんだ。

最低限の生活を立て直せるように作られた制度なのさ!

質屋を利用する

ブランド品や高級時計などを質屋に持ち込めば、買取価格の7~8割ほどを借りられる可能性があるのさ!

つまり、買取価格が30万円のものを持ち込めば25万円以上のお金が借りられるってわけだね。

質屋でお金を借りられるかどうかは信用情報ではなく質に入れる品物の価値で決まるから、家に高価な品物がある場合は検討してもいいかもね。

生命保険の契約者貸付制度

積み立て型の生命保険だと、解約する時にこれまで積み立ててきた保険料の一部を返してもらえる『解約返戻金』がある。

契約者貸付制度を利用すれば、解約返戻金の7~8割ほどを貸してもらえるんだ。

契約者貸付制度のメリット

- 生命保険を契約したままお金を借りられる

- ブラックリストであっても借りられる

- 金利が安い

たとえば、生命保険の契約者が妻、被保険者が夫、受取人が子どもというケースだと、契約者貸付制度を利用できるのは妻のみとなるね。

クレジットカードの代わりにはデビットカードを利用しよう

そんな時には、クレジットカードの代わりにデビットカードの利用がオススメだよ!

利用時に支払い額がそのまま銀行口座から引き落とされるカード

【引用:デビットカードとは – 三井住友カード】

その上、銀行口座に入っている残高分しか支払えないから、クレカのようについつい使いすぎる心配もないのもメリットだね。

補足|ブラックでも融資OKという業者は危険!

貸金業登録をしている正規の業者であれば、必ず信用情報を参考にした審査を行う。

ブラックでも貸してくれるなんて売りにしている業者は、法外な金利で貸付を行う違法業者であることがほとんどなのさ。

いくらお金に困っているからといって、決してそんなところからお金を借りてはいけないよ!

そんな時には、警察に相談するのがいいですね!

借金の返済で生活が困っている人は弁護士に相談しよう

借金の返済で生活に困っている場合には、すぐに弁護士に相談するのがオススメだよ!

債務整理をすれば借金を合法的に減額できる

誰にだって、やむを得ない事情によって借金の返済ができなくなる可能性はある。

そんな人でも最低限の生活を立て直せるように国が認めた制度が債務整理なのさ。

債務整理には任意整理・個人再生・自己破産の3種類があって、それぞれ特徴や手続き方法が異なる。

債務整理のプロである弁護士に相談すれば、自分に適した解決法を提案してくれるはずだよ!

借金問題に関する相談は基本的に無料

借金問題に関する相談は、基本的にどこの弁護士事務所でも無料で受け付けてくれるのさ。

借金の返済に困っている人は、相談料すら払えないケースも珍しくないからね。

借金トラブルの解決は、とにかく早めの相談が大切。

相談は無料だし、LINEから匿名で相談できる窓口もあるみたいだから、さいむくんも一度相談してみたらいいよ!

\専門家に無料相談しよう/

▼感謝の声多数!▼

ただ、LINEは電話に比べて緊張しないので、少しだけ勇気を持ってLINEボタンをクリックして専門家に相談したところ借金を当時の3分の1まで減らすことができたんです! 今では、借金に悩まず、元気に生活できるようになりましたね!

友達登録して専門家に相談しよう!

まとめ

- ブラックリストの確認には1000円ほどの手数料がかかるが、スマホやパソコンからできる

- ブラックリストの情報は5~7年残るため、その間は基本的にカードやローンが使えない

- 借金の返済に追われている場合は早めに弁護士に相談するべき

今返済している借金もしんどいし、すぐに弁護士に相談してみます!

借金を大幅に減らせる可能性があります。

まずは借金問題の解決実績が豊富な

FAST法律事務所に無料でご相談ください。

【引用:

【引用: 【引用:

【引用: 【引用:

【引用:

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。