名前は聞いたことあるけど、おまとめローンにするとどんなメリットがあるんだろう?

返済先を1つにまとめられて管理も楽になるし、うまくいけば金利も下げられるんだ。

それじゃあ今回は、おまとめローンについて解説しよう!

元金が減らずつらいリボ払いですが、おまとめローンに借り換えられます。

今回は以下のポイントを中心に解説していますので、リボ払いをおまとめローンに借り換えようか悩んでいる方におすすめです。

- リボ払いをおまとめローンにするメリット・デメリット

- リボ払いからおまとめローンに切り替えるポイント

\家族に内緒で月々の返済を減らしたい人はこれ!/

任意整理とは?内容や特徴メリット・費用などすべてを解説!

\借金が返済できない人はこれ!/

自己破産とは|自己破産のデメリットや費用などをわかりやすく解説

\どっちが自分にあってるの?知りたい人はここ!/

LINEで無料相談!

クレジットカードのリボ払いはおまとめローンに借り換えできる!

そもそも「おまとめローン」とは、複数社からの借り入れを1つにまとめられるローンのこと。

厳密にいえば商品の名称だね。

リボ払いをおまとめローンにするメリット

- 金利を低くできる可能性がある

- 月々の返済額が減らせる可能性がある

- 返済日が集約されて管理がしやすくなる

金利を低くできる可能性がある

複数の金利もひとつにまとめられるからだね。

例えば、金利18%の借り入れも、金利が低いおまとめローンに変えれば金利を下げられる可能性があるってわけよ。

バラバラに返済した場合と、おまとめローンに変えた場合とでシミュレーションをしたから、結果をまとめた表を見てみよう。

3年返済の場合

| A社 | B社 | C社 | おまとめローン | |

| リボ払い | 80万円 | 80万円 | 100万円 | 計:260万円 |

| 金利 | 18% | 15% | 12% | |

| 月々の返済額 | A:2.8万円+B:2.8万円+C:3.4万円=9万円 | 8.6万円 | ||

| 総支払額 | A:104万円+B:104万円+C:125万円=333万円 | 310万円 | ||

| 利息 | A:24万円+B:24万円+C:25万円=73万円 | 50万円 | ||

※金額はすべて概算

【参考①:しっかりシミュレーションー知るぽると】

【参考②:おまとめローンのかんたん返済額シミュレーションーE-LOAN】

月々の返済額が減らせる可能性がある

さっきの表をもう一度見てみよう。

| A社 | B社 | C社 | おまとめローン | |

| リボ払い | 80万円 | 80万円 | 100万円 | 計:260万円 |

| 金利 | 18% | 15% | 12% | |

| 月々の返済額 | A:2.8万円+B:2.8万円+C:3.4万円=9万円 | 8.6万円 | ||

| 総支払額 | A:104万円+B:104万円+C:125万円=333万円 | 310万円 | ||

| 利息 | A:24万円+B:24万円+C:25万円=73万円 | 50万円 | ||

返済日が集約されて管理がしやすくなる

それが1日に集約されるのはありがたい!

リボ払いをおまとめローンにするデメリット

- 新たに審査が必要になる

- 返済期間や支払い総額が減るとは限らない

- ショッピングリボが対象外のローンもある

- おまとめローンも借金なので根本的な解決にはならない

新たに審査が必要になる

このとき、次のような問題があると審査に通らない可能性があるから注意しようね。

- 借り入れ額の総額が大きい

- 過去に滞納したことがある など

返済期間や支払い総額が減るとは限らない

というのも、金利が下がっても、返済年数を短くすれば、月々の返済額が増えていく。

逆に月の返済額を減らせば、返済年数が延びて利息も増えるかもしれない。

おまとめローンはあくまでも、複数ある借り入れをまとめるものであって、返済期間や支払い総額が減ることを保証するものではないんだ。

例えば、次の表は月々の返済額も総額も抑えられているよね。

3年返済の場合

| A社 | B社 | C社 | おまとめローン | |

| リボ払い | 80万円 | 80万円 | 100万円 | 計:260万円 |

| 金利 | 18% | 15% | 12% | |

| 月々の返済額 | A:2.8万円+B:2.8万円+C:3.4万円=9万円 | 8.6万円 | ||

| 総支払額 | A:104万円+B:104万円+C:125万円=333万円 | 310万円 | ||

| 利息 | A:24万円+B:24万円+C:25万円=73万円 | 50万円 | ||

5年返済の場合

| A社 | B社 | C社 | おまとめローン | |

| リボ払い | 80万円 | 80万円 | 100万円 | 計:260万円 |

| 金利 | 18% | 15% | 15% | |

| 月々の返済額 | A:2.8万円+B:2.8万円+C:3.4万円=9万円 | 6万円 | ||

| 総支払額 | A:104万円+B:104万円+C:125万円=333万円 | 350万円 | ||

| 利息 | A:24万円+B:24万円+C:25万円=73万円 | 90万円 | ||

【参考:おまとめローンのかんたん返済額シミュレーションーE-LOAN】

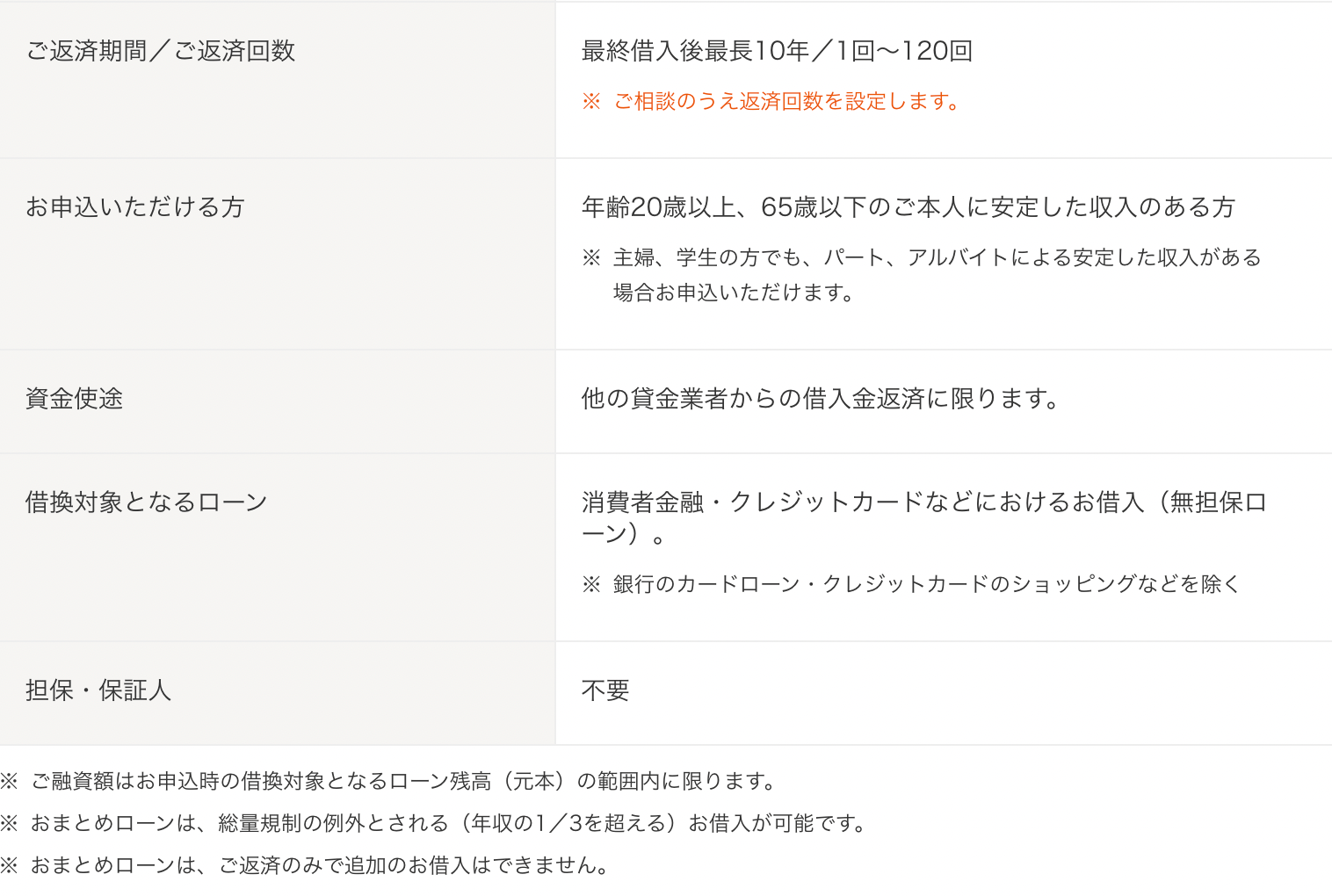

ショッピングリボが対象外のローンもある

例えばプロミスのおまとめローンでは、乗り換えの対象となるローンの注意事項に「クレジットカードのショッピングなどを除く」と明記されているよ。

【引用:おまとめローンーPROMISE】

おまとめローンも借金なので根本的な解決にはならない

返済は継続しないといけないし、返済自体が苦しいというような人には根本的な解決にはならないんだよね。

だから、確実に完済に近づける債務整理(さいむせいり)がおすすめだよ。

債務整理について詳しくは「リボ払いを根本的に解決できる債務整理とは」で解説するね。

リボ払いからおまとめローンに切り替える際のポイント

- 上限金利が低いかどうか

- 月の返済額を減らせるかどうか

- シミュレーションを利用する

上限金利が低いかどうか

一般的には3%以上金利が下がれば、効果があるといわれているんだ。

銀行系のおまとめローンは、消費者金融系に比べると低い傾向にあるから参考にしてもいいかもしれないね。

主なおまとめローンと上限金利

| 主な金融機関 | 上限金利(年利) |

| アイフル | 17.5% |

| ちばぎん | 14.8% |

| 中央リテール | 12.0% |

| 東京スター銀行 | 14.6% |

| プロミス | 17.8% |

| 横浜銀行 | 14.6% |

| ライフカード | 16.5% |

| auじぶん銀行 | 17.5% |

| SMBCモビット | 18.0% |

月の返済額を減らせるかどうか

だから、月の返済額を減らせるかどうかが、切り替えの際のポイントになるかな。

「月々の返済額が減らせる可能性がある」で使った表を見てみよう。

| A社 | B社 | C社 | おまとめローン | |

| リボ払い | 80万円 | 80万円 | 100万円 | 計:260万円 |

| 金利 | 18% | 15% | 12% | |

| 月々の返済額 | A:2.8万円+B:2.8万円+C:3.4万円=9万円 | 8.6万円 | ||

| 総支払額 | A:104万円+B:104万円+C:125万円=333万円 | 310万円 | ||

| 利息 | A:24万円+B:24万円+C:25万円=73万円 | 50万円 | ||

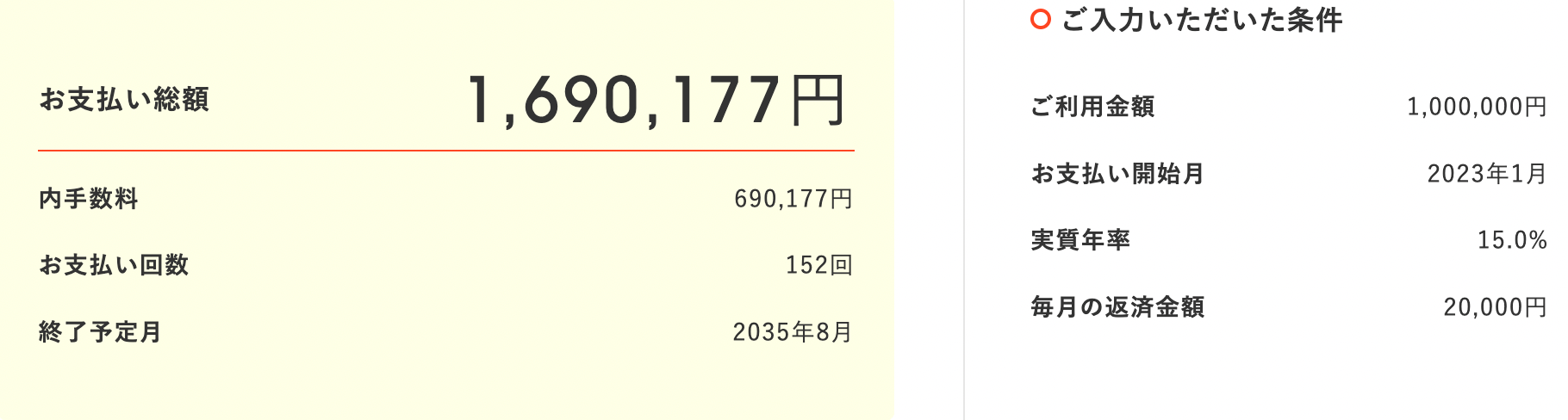

おまとめローンを検討する際は、いろんなローンでシミュレーションしてみるといいよ。重要なのはシミュレーションなんだ。

シミュレーションを利用する

おまとめローンで失敗しちゃう原因は、シミュレーションが不足してること。

ちゃんとシミュレーションをして、月々の返済の負担は軽くなるのか、無理なく完済できるかどうか、確認しよう。

利用してみてね。

リボ払いを根本的に解決できる債務整理とは

でも、さっき先生がいったように、根本的な解決とは違いますね…

確実に完済できる債務整理ってやつについて教えてください!

債務整理は法律にのっとって、借金を減額・免除する方法なんだ。3つある方法を紹介しよう。

| 任意整理 | 債権者との直接交渉で利息をカットする |

| 個人再生 | 裁判所の許可を得て元金を5~10分の1に減額する |

| 自己破産 | 裁判所の許可を得て借金の返済義務を免除する |

任意整理|債権者との直接交渉で利息をカットする

残った元金は3~5年(36~60回)で分割返済するよ。

リボ払いは利息が高額になりやすいから、任意整理をして利息をカットされるだけでも返済が楽になるんじゃないかな。

費用は、借入先1社あたり2~5万円が相場だね。任意整理がおすすめな人を簡単にまとめるね。

任意整理がおすすめな人

- 利息がカットされれば完済できそうな人

- 一定の収入がある人

- 手続きを避けたい借金がある人

任意整理をしなかった場合の金利はそれぞれ15%と仮定しよう。まずは3年で完済した場合ね。

借金260万円・金利15%・3年完済

| 任意整理した場合 | しなかった場合 | |

| 毎月の返済額 | 約7万円 | 約9万円 |

| 総支払額 | 260万円 | 約320万円 |

| うち利息 | 0円 | 約60万円 |

借金260万円・金利15%・5年完済

| 任意整理した場合 | しなかった場合 | |

| 毎月の返済額 | 約7万円 | 約9万円 |

| 総支払額 | 260万円 | 約320万円 |

| うち利息 | 0円 | 約60万円 |

これなら任意整理するべきかも!

個人再生|裁判所の許可で元金を5~10分の1に減額する

残った借金は原則3年(36回)で分割返済するよ。

個人再生がおすすめな人を簡単にまとめてみました。

個人再生がおすすめな人

- 利息のカットだけでは完済が難しい人

- 一定の収入がある人

- 持ち家や財産を残したい人

自己破産|裁判所の許可で借金の返済義務を免除する

返済義務の免除の代わりに、20万円以上の財産がある場合は回収されるんだ。

自己破産がおすすめな人を簡単にまとめるね。

自己破産がおすすめな人

- 少額の返済もままならない人

- 働けない・収入が少ない人

- 失って困る財産が少ない人

リボ払いを債務整理すべき基準

リボ払いを債務整理すべき基準ってあるんですか?

リボ払い以外にも返済があって苦しい

リボ払いは利息が高額で返済が長期化しやすいけど、リボ払い以外にも返済しなきゃいけない借金ってあるよね。

- 住宅ローン

- 奨学金 など

だから、上の2つみたいに返済に追われている借金があって苦しいなら、債務整理を検討してほしいんだ。

3年以上リボ払いの返済を続けている

法的根拠はないんだけど、例えば任意整理をすれば、最速で3年後には返済が終わるんだ。

特にリボ払いは通常の借金と違って長期返済に陥りがちなんだ。

100万円を超える借り入れなら返済期間は10年を超えるケースもある。

でも、いつまでも終わらないって思ってた返済が、最速3年で終わる目途が立つわけですね!それだけでも楽になりそう!

リボ払いの返済がつらいなら弁護士に相談しよう

リボ払いは返済が長期化しやすいし利息も高い。

でも、おまとめローンは金利が低くなる可能性があるだけで、根本的な解決にはならないんだ。

だからってすぐに債務整理するべきかどうかは、あなたの状況次第。まずは、債務整理の専門家である弁護士に相談してほしい。

相談したからって依頼しなきゃいけないって決まりはない。多くの法律事務所では、相談は無料で受け付けているよ。

無駄に利息を支払う前に、「返済が苦しいかも」と思った時が、相談どきなのかもしれないですね!

\専門家に無料相談しよう/

▼感謝の声多数!▼

でも、LINEで相談だけもしてみようかと思って勇気を持って友達追加してみたんですよね!

そしたら、その日のうちに問題が解決して、次の日からは借金に悩まず生活できるようになりました!

対応も早くて丁寧でしたのでとても感謝しています。

友達登録して専門家に相談しよう!

まとめ

- クレジットカードのリボ払いはおまとめローンに借り換えできる!

- おまとめローンのメリットは金利の軽減と返済日の集約

- おまとめローンも借金なので根本的解決にはならない

- リボ払いから切り替える前にはシミュレーションを活用しよう

- リボ払いの債務整理でおすすめなのは任意整理

- 任意整理をすれば完済できるのは最速で3年後

早く完済したいから、ぼくも弁護士に相談しよう!

借金を大幅に減らせる可能性があります。

まずは借金問題の解決実績が豊富な

FAST法律事務所に無料でご相談ください。

【引用:

【引用: 【引用:

【引用:

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。