これってやっぱり放っておくのはまずいよなあ…。

裁判所からの手紙を放置すると強制的に差し押さえが開始してしまうから、必ず正しい対処をする必要があるよ!

とはいっても、10年前の借金だったら時効が成立している可能性が高いんじゃないかな?

せんせいに詳しく聞いてみようよ!

10年以上前の借金の督促状が届いて驚いている方も多いのではないでしょうか?

しかし安心してください!10年前の借金であれば時効が成立していて支払わなくてもいい可能性があります!

この記事では以下の3点について詳しく解説していきます。

- 10年以上前の借金の対処法

- 借金を10年以上放置することのリスク

- 債務整理をしてから10年経過している場合の注意点

\専門家に無料相談しよう!/

10年前の借金は時効が成立している可能性が高い

消滅時効は最終返済日から5年で成立する

(債権等の消滅時効)

第百六十六条 債権は、次に掲げる場合には、時効によって消滅する。

一 債権者が権利を行使することができることを知った時から五年間行使しないとき。

二 権利を行使することができる時から十年間行使しないとき。

【引用:民法第166条 – e-Gov法令検索】

つまり、消費者金融などの企業からの借金の場合は消滅時効までの期間は5年で間違いないよ。

返済義務をなくすためには時効援用の手続きが必要

じゃあ何もしないで放ったらかしでもいいのかな!

最終返済日から5年が経過しているというのは、時効を成立させるために必要な条件にすぎない。

実際に時効を成立させて返済義務から逃れるためには、時効援用という手続きが必要なんだ。

- 時効援用とは

時効成立によって利益を受け取ることを主張する手続き。借金の時効援用の場合は、一定期間を経たために借金の返済義務がなくなったと債権者に伝えることを指す。

(時効の援用)

第百四十五条 時効は、当事者(消滅時効にあっては、保証人、物上保証人、第三取得者その他権利の消滅について正当な利益を有する者を含む。)が援用しなければ、裁判所がこれによって裁判をすることができない。

【引用:民法第145条 – e-Gov法令検索】

弁護士などの専門家に依頼する場合の費用

専門家に依頼する時の費用相場はざっとこんなところだね!

| 行政書士 | 一件につき8,000~25,000円 ※書類作成のみ可能で、時効援用の要件を満たしているかどうかの調査や債権者との交渉はできない |

| 司法書士 | 一件につき30,000円~ ※借金の総額が140万円以上である場合は依頼できない |

| 弁護士 | 一件につき40,000円~ |

司法書士は書類の作成しかできないから実際に時効が成立しているかどうかの確認はできなくて、行政書士だと借金の総額が少ない事案でないと引き受けてくれない。

それに対して、弁護士だったらどんな案件でも引き受けてくれるし、債権者への交渉や裁判の対応などもしてくれるから、弁護士への相談が一番おすすめだよ。

自身で時効援用をする場合の流れと費用

- 借金が時効を迎えているか、信用情報を開示して確認する

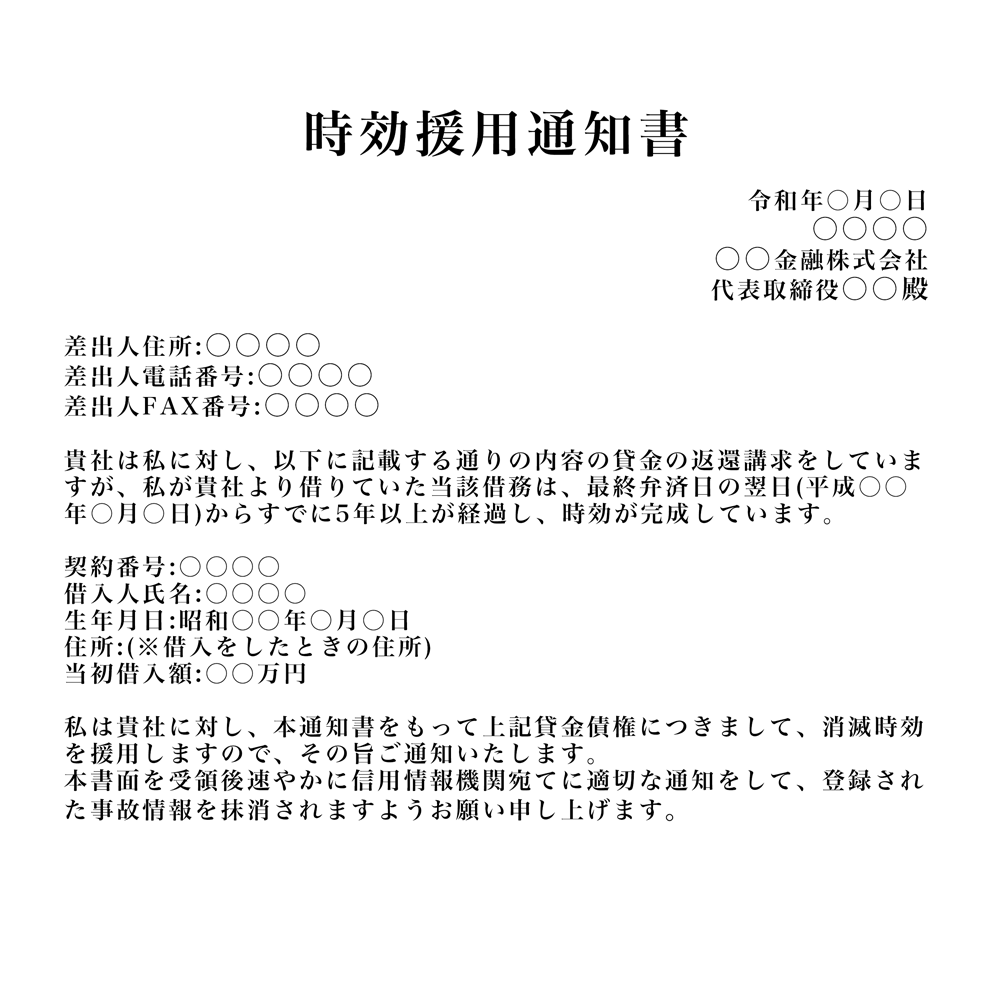

- 時効を迎えていると確認できたら、『時効援用通知書』を作成する

- 債権者に内容証明郵便で時効援用通知書を送付する

- 債権者からの連絡があった場合は、債務の承認をしないように対応する

- 時効の援用が成立する

自分で時効援用をする場合は、郵便局での手続き費用しかかからないから1000円くらいで済む。

| 普通郵便費用 | 84円~ |

| 内容証明郵便費用 | 440円~700円 |

| 書留郵便費用 | 435円 |

| 配達証明費用 | 320円 |

| 費用(実費)合計 | 1,279円~1,539円 |

実際に時効が成立していると思って援用の通知書を送ってみたら、実はまだ時効が成立していなくて、逆に裁判を起こされて返済義務に追われるなんてケースもあり得るんだ。

確かに自分だけで時効が成立しているか判断するのは危険だから、おとなしく弁護士に依頼したほうが良さそうです。

\LINEで減額診断しよう!/

無料!匿名OK!

時効援用は弁護士に依頼するのが確実

時効援用を弁護士に依頼するメリット

- 実際に時効が成立しているかの確認ができる

- 債権者への交渉や裁判所への対応もしてくれる

- 借金の金額にかかわらず引き受けてくれる

裁判所からの手紙を放置していると、自分で時効援用の準備をしているうちに勝手に差し押さえなどの法的措置をとられてしまう恐れもある。

裁判所への対応ができるのは専門家の中でも弁護士だけだから、裁判所から手紙が届いてしまった時にはすぐに弁護士に相談しよう。

\専門家に無料相談しよう/

▼感謝の声多数!▼

でも、LINEで相談だけもしてみようかと思って勇気を持って友達追加してみたんですよね!

そしたら、その日のうちに問題が解決して、次の日からは借金に悩まず生活できるようになりました!

対応も早くて丁寧でしたのでとても感謝しています。

友達登録して専門家に相談しよう!

時効を狙って借金を放置することのリスク

時効が中断する要因はたくさんあり実際に時効を成立させるのは難しい

時効が成立してしまえば、債権者からすると支払ってもらえるはずのお金が入ってこないことになるから大きな損になってしまうよね。

だから、債権者は時効が成立するのを防ぐためにさまざまな手を打ってくるんだよ。

そんな専門家相手に時効を成立させて逃げてしまおうなんて考えるのは確かに現実的では無いですね…。

1円でも返済を行った

これはもちろん言葉の通り借金を回収したいという意図も含まれているけど、一番は時効の成立を阻止するためなんだ。

消滅時効は、最終返済日から5年間が経てば成立する。

つまり、裏を返せばたとえ1円でも返済すると時効までのカウントがリセットされて、その時点から5年間は時効が成立しなくなってしまうんだ。

債務の承認を行った

次のような行為をしてしまわないように、債権者とは極力直接やりとりをせずに督促がきたら弁護士に相談をするのがおすすめだよ。

- 債務を認める念書に記入する

- 電話や書面で債務の返済猶予を求める

債権者が裁判を起こした

裁判が進んで判決を取られてしまうと、時効までの期間は10年と延長される。

裁判を起こす時には、必ず裁判所から『訴状』や『支払督促』といった書類が届く。

これを放置しておくと裁判に出席する意思がないとみなされて勝手に判決をくだされてしまうから、裁判所からの手紙が届いたらすぐに弁護士に相談しよう!

利息や遅延損害金が高額になる

- 遅延損害金とは

借金の返済が滞った期間に応じて債権者に支払わなくてはいけない罰金。滞納した期間に応じて金額が大きくなる。

時効を狙って放置し続けたとしても、債権者から裁判を起こされたら時効までの期間が延長されてすべてが水の泡。

あとには膨れ上がった利息だけが残ってしまうから、自ら時効を狙うのはおすすめできないのさ。

信用情報機関に事故情報が載ってしまう

- 信用情報機関とは

国民の金銭の貸し借りに関する個人情報(信用情報)を取り扱っている会社。借金の滞納や債務整理などをすると事故情報として記録されてしまう。

その際に事故情報が見つかってしまうと、お金を返済していく能力が無いとみなされて契約ができないって仕組みさ。

一度滞納したり債務整理をしてしまっても、しっかり借金を完済すればまたカードを作ったりローンで家を買ったりすることはできるから安心して。

とにかく、できる限り早く弁護士に相談するなどの行動を起こして借金問題を解決するのが大切だね。

裁判となり給料や財産を差し押さえられる恐れがある

だけど、会社によっては時効までの5年間を待たずに、早い段階で裁判を起こしてくるところもあるんだ。

裁判を起こされても借金の返済義務がなくなるわけではないってこと。

給与が差し押さえられると生活もこれまでのようにはたちいかなくなるし、自力での解決は非常に困難になってしまうね。

裁判所からの手紙が届いたら放置せずにすぐに弁護士に相談しよう。

時効の援用ができない場合は債務整理を検討しよう

時効を待つのも現実的でなくて、かつ返済もできないって場合はどうすればいいんでしょうか?

債務整理とは、国から認められている借金の減額手段で、合法的に借金を減らすことができるんだよ。

債務整理の中には任意整理、個人再生、自己破産の3種類があって、それぞれ特徴が異なるんだ。

どれを選ぶとしても信用情報機関に債務整理をした記録が残ってしまって、債務整理後5~7年はローンやカードの契約ができなくなるから注意が必要だね。

任意整理|利息や遅延損害金をカットする

任意整理では、弁護士を通して債権者に直接交渉をして、借金の利息や遅延損害金をカットしてもらうんだ。

そうして減額できた借金を、3~5年かけて返済していく約束を債権者との間に取り付けるのさ。

借金の総額が大きければ利息の額も大きくなるから、利息や遅延損害金をカットしただけでも十分な減額効果がある。

さらには、債権者との交渉によっては月々の返済額を大幅に減らして余裕をもった返済をすることが可能なんだ。

- 50万円を年利15%で借りているケース(36回で返済)

| 月々の支払額 | 完済までにかかる利息 | 総支払額 | |

| 任意整理しない | 約17,300円 | 123,976円 | 623,976円 |

| 任意整理した | 約13,900円 | 0円 | 500,000円 |

任意整理の相場は1社あたり2~5万円と言われているから、このケースだと任意整理をする効果は絶大だね。

個人再生|借金の総額を最大で10分の1にまで減額する

個人再生は、裁判所に申し立てをして借金を最大で10分の1まで減額できる手続きだ。

個人再生の場合も、任意整理と同じように減額できた借金を原則3年で返済する必要があるんだ。

| 借金総額 | 最低弁済額 |

| ~100万円 | 減額不可 |

| 100~500万円 | 100万円 |

| 500~1,500万円 | 総額の5分の1 |

| 1,500~3,000万円 | 300万円 |

| 3,000~5,000万円 | 総額の10分の1 |

さらに、個人再生では弁護士費用が50~60万円ほどかかってしまうんだ。

個人再生は、借金の総額がそれなりに大きく、減額したあとも計画的に返済できるだけの収入がある人向けの債務整理といえるね。

自己破産|借金を帳消しにする

いわば借金問題を解決するための最終手段だね。

すべての借金の返済義務をなくす代わりに、持ち家や車などの価値のある財産は差し押さえられて債権者に配分されてしまうなどのデメリットも大きいんだ。

自己破産をすると差し押さえられる財産

- 不動産(家、土地、マンション)や車

- 99万円以上の現金

- 20万円以上の預貯金や保険

家電製品やスマホ、衣類、寝具などなど…生活に必要なものはそのまま手元に残せるケースがほとんどだし、賃貸住宅に住んでいる場合は今のままの生活が続けられるんだよ。

債務整理から7年が経過していればお金は借りられる

お次は、少し特殊なんだけど、過去に債務整理をした経験がある人向けの話をしておこう!

債務整理をすると5~7年は信用情報に傷が残るためにローンやクレカの新規契約ができない。

逆に言えば、債務整理をしたあと最長でも7年が経過すれば新たにお金を借りられるのさ。

信用情報は5~7年で回復するためローンやクレカの新規契約が可能

日本の信用情報機関にはCIC、JICC、KSCの3つがあって、それぞれに登録されている情報や加盟している会社が異なるんだ。

| 名称 | 主な加盟会社 |

| JICC(株式会社日本信用情報機構) | 消費者金融や保証会社など |

| CIC(株式会社シー・アイ・シー) | 信販会社やクレジット会社など |

| KSC(全国銀行個人信用情報センター) | 銀行や信用金庫など |

それにたいして、KSCに登録された債務整理の情報は、手続き開始の決定日から7年と長めになっている。

実際に信用情報がどうなっているかを確かめるには、各信用情報機関に信用情報の開示請求をする必要があるけれど、債務整理から7年が経っていれば確実に事故情報は削除されてるね。

※KSCに関しては2022年11月4日から登録期間が10年から7年に変更されました。

【参考:一部情報の登録終了および登録期間の短縮について – 全国銀行信用情報センター】

一度債務整理を行った会社での借金は2度とできない

たとえば、A社のクレジットカードの返済ができなくて債務整理をした場合は、最長でも7年経てばB社ではカードを作れるけど、A社では2度と作れないってこと。

これは信用情報とは関係なく、会社ごとに顧客のデータを管理しているからだ。

返済が難しくなった時には2度目の債務整理が可能

そんな時は2度目の債務整理ができるんだ。

1度目の債務整理が、給与所得者等再生という一部の個人再生や自己破産だった場合は、7年が経つまで前回と同じ種類の債務整理は申し立てられない。

ただ、それ以外のケースにおいては基本的に債務整理は何回でもできるんだよ。

とはいっても、何度も任意整理や個人再生を繰り返すのはあまり健全とは言えない。

できることなら、一度債務整理を経験したあとは借金に頼らない生活をするべきだね。

借金問題や債務整理に関しては弁護士に相談するのがベスト!

10年前の借金だったら時効が成立するとはいっても、僕のように裁判所から手紙が届いている場合はとにかくすぐに弁護士に連絡しないといけないんですね。

借金問題は、その人の置かれている状況や借金の内容によって対処法がまったく異なるんだ。

インターネットで調べたり本を読んだりして知識を蓄えるのも立派なことだけど、実際に自分がどうするべきかというところまで判断するにはとても高度な法律の知識が必要になる。

それこそ債務整理なんて、ほとんどの人が一生のうちに一度経験するかしないか。

仕事として何十回何百回と債務整理を経験している弁護士に相談すれば、きっと解決の糸口が見つかるはずだよ。

さいむくんも一度相談してみなよ!

\専門家に無料相談しよう/

▼感謝の声多数!▼

ただ、LINEは電話に比べて緊張しないので、少しだけ勇気を持ってLINEボタンをクリックして専門家に相談したところ借金を当時の3分の1まで減らすことができたんです! 今では、借金に悩まず、元気に生活できるようになりましたね!

友達登録して専門家に相談しよう!

まとめ

- 最終返済日から5年が経過した借金は、時効援用をすれば返済義務がなくなる

- 裁判所から手紙が届いた場合は、すぐに弁護士に相談しないと差し押さえなどの危険がある

- 債務整理を含め、借金問題については弁護士に相談するのがベスト

なんでもまずは専門家の意見を聞くのが一番ですね!

借金を大幅に減らせる可能性があります。

まずは借金問題の解決実績が豊富な

FAST法律事務所に無料でご相談ください。

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。