借金がなくなるのであれば、誰だってありがたいと思うのですが、どうして自己破産しないのでしょうか?

やっぱり、借金がなくなるってことは、その後はそれなりのペナルティを受けながら生活していくっていうことですかね?

前提として、自己破産は、「借金がどうしても返済出来ない人」のためのものだから、普通に生活している人は使えないんだよ。

例えば、収入が安定している人はまず無理だね。

加えて、自己破産した人は、あまり多くはないけど、ペナルティもあるよ。

いい機会だから、詳しく説明するよ!

「自己破産」という言葉を聞くと、多くのペナルティがある厳しい生活が待っているイメージを持つ方も多いのではないでしょうか?

しかし、その後の借入に制限がかかること以外は、これまでそれほど変わらない生活を送れます!

もっと言えば、返せそうにない借金を抱えたまま暮らすよりも、自己破産をした方がずっと明るい未来が待っているはずです!

先入観で怖がらず、まずは専門家にLINEで気軽に相談してみましょう!

\LINEで減額診断しよう!/

無料!匿名OK!

\専門家に無料相談しよう!/

どんな人が自己破産をする?

それがイメージできないと「自己破産が良いものなのか・悪いものなのか」わからないでしょう?

ここでは、2020年に日本弁護士連合会が調査した結果に基づいて解説していくよ!

生活苦で破産する人が全体の半分以上

日本弁護士会が2020年に調査した際のランキングを見てみよう。

| 借金の原因 | 人数比(複数回答可) |

| 生活苦・給料が少ない | 61.69% |

| 病気・医療費 | 23.31% |

| 借金返済のための借金 | 20.48% |

| 失業・転職 | 18.58% |

| 事業資金 | 16.13% |

| 生活用品の購入 | 14.76% |

| 浪費・遊びのお金 | 11.37% |

| 教育資金・奨学金 | 9.84% |

| 給料の減少 | 9.60% |

| 誰かの保証人だった | 9.44% |

| クレカの使いすぎ | 9.35% |

| 住宅の購入 | 7.26% |

| ギャンブル | 7.18% |

| 誰かの借金の肩代わり | 2.82% |

| 冠婚葬祭 | 1.61% |

| 株や不動産の投資 | 1.53% |

| 名義貸し | 1.29% |

| その他 | 15.00% |

【参考:「2020年破産事件及び個人再生事件記録調査 – 日本弁護士連合会」をもとに編集】

30代~50代の破産が多い

以下の表は、「どのくらいの年齢の人が自己破産にいたるのか」の割合だよ。

| 破産した人の年代 | 割合 |

| 20代未満 | 0.00% |

| 20代 | 9.92% |

| 30代 | 15.89% |

| 40代 | 26.94% |

| 50代 | 21.45% |

| 60代 | 16.37% |

| 70代 | 9.35% |

| 不明 | 0.08% |

【参考:「2020年破産事件及び個人再生事件記録調査 – 日本弁護士連合会」をもとに編集】

子の養育や教育のためにお金がかかるから、独身のころのように節約だけで乗り切るのも難しいのかな。

借金額は1000万円以下の人が大多数

| 借金額 | 割合 |

| 200万円未満 | 22.26% |

| 200~400万円未満 | 25.65% |

| 400~600万円未満 | 12.98% |

| 600~1000万円未満 | 13.47% |

| 1000万円以上 | 24.92% |

| 不明 | 0.73% |

【参考:「2020年破産事件及び個人再生事件記録調査 – 日本弁護士連合会」をもとに編集】

破産の原因の半数以上が「生活費の不足・給料が少ない」なわけですから、借金額もそこまで大きな金額にならないってことですか?

自己破産にいたる人は何億とかの大金を借りているわけではなくて、数百万円という人がほとんどなんだ。

ちょっとした借金がきっかけで破産にいたる人だっているし、誰が破産したっておかしくないんだよ。

自己破産した人に起こる生活の変化

借金がなくなる

そのために破産するんだから当然だよね。

補足になるけど、自己破産は必ずできるわけじゃなくて、とある条件にあてはまると、借金が残ったり、手続き自体が失敗に終わる可能性があるんだ。

自己破産が失敗に終わるケース

| 意味 | 例 | |

| 非免責債権 | 自己破産しても免除されない借金のこと | 税金・養育費・逮捕された場合の罰金など |

| 免責不許可事由 | 自己破産が認められない原因や行動のこと | ギャンブルや浪費で借金を作った、「どうせ破産するから」という理由で返せるわけのない借金を増やした |

所有している財産がなくなる

自己破産すると、貸した側はお金が返ってこないわけだ。

貸した側の権利を少しでも守るために、破産するときは自らの財産をお金に変えて、貸主側に分配するということだね。

もちろん、生活に必要な分の財産は残されるよ。家や車など、価値の高い財産は処分されやすいから注意してね。

処分されない財産の例

| 処分されない財産 | 処分される財産 |

|

など

|

ローンやクレジットカードが使用不可に

これは、ブラックリストになってしまうことが原因なんだ。

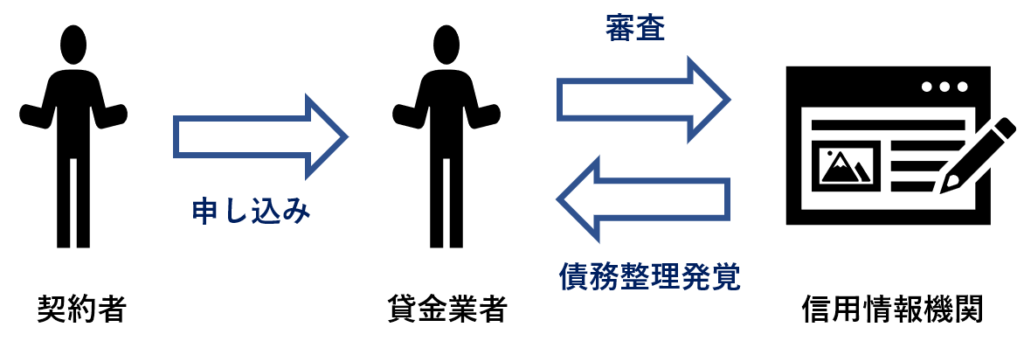

ローンの審査などをするとき、貸金業者は信用情報機関を通じてさいむくんの記録をチェックするんだ。

すると、自己破産していることが発覚して、審査に落ちてしまうというわけ。

この記録が抹消されるまでに、5~7年かかるから、その間は、カードなし、ローンなしの生活だね…。

その他

- 自己破産をしたという事実が官報にのる

- 自己破産の手続き中は一定の職業に制限がかかる

- 書類は破産管財人がチェックしてから本人に届けられる

- 手続き中は裁判所の許可なく引っ越しをすることが出来ない

裁判所が選任した弁護士(破産管財人)が本人あてに届いた手紙の内容をチェックしてから届ける、これもまあ問題なし。

ちょっと気になるのは、②だよね。

例えば「弁護士」とか、公的資格を使って仕事をしている人は、破産手続きの間、資格に制限がかかって仕事が出来なくなる可能性があるよ。

心配な人は下記のリンクから確認してね。

自己破産にかかる費用は人によって違う

「自己破産した人の生活」であったり「体験談」が知りたい人にとって、「自己破産にいくらかかったか」というのは知りたい部分なんじゃないかな?」

同時廃止(50万円くらい)

司法統計によると全体の7割のくらいの人が同時廃止になるみたいだ。

売却する財産がない人は同時廃止に

同時廃止の場合、明らかに財産を持っていないことがわかれば、調査や売却などの手間を省くことができるよね。

破産手続き開始と同時に廃止(終了)だから、同時廃止と呼ばれているんだよ。

手続きが短く・費用も抑えめになる

もちろん、破産管財人に仕事をしてもらうためにはお金がかかる。

でも、同時廃止の場合にはその費用がかからない。だから費用も安くなるし、手続きも短期間(6か月以内)で済ませることができるよ。

具体的には弁護士費用が40~50万円、裁判所に支払う手数料は数万円といったところだね。

管財事件(100万円くらい)

売却する財産がある人は管財事件に

さっき説明した「破産管財人」が「財産の調査や売却」「債権者(貸主)への説明(債権者集会)」などの業務を行うんだ。

法人の破産も管財事件に

普通の人(自然人と呼ぶ)と違って、法人が破産する場合には、破産管財人がやらなければならないことが色々とあるんだよ。

- 財産の調査・売却

- 不動産(賃貸物件)

- 従業員の解雇

- 売掛金の回収 など

財産の調査や売却に時間がかかる

だから、破産管財人が必要のない「同時廃止」と比べたら「管財事件」の方が時間がかかってしまうのは当たり前だよね。

費用は借金の総額で決まる(100万円~)

裁判所に払う手数料(予納金)は借金の総額によって変化していくよ。

| 借金の総額 | 裁判所に払う費用 |

| 5000万円未満 | 50万円 |

| 5000~1億円未満 | 80万円 |

| 1~5億円 | 150万円 |

つまり、弁護士事務所への40~50万円と合わせて計100万円は必要になると思った方がいいね。

少額管財(70万円くらい)

売却する財産が少ない人は少額管財に

- 売却する財産はあるが少ない

- 全体的に破産管財人の業務が少ない

少額管財は、管財事件の無駄な費用や手間を省いた手続きと呼べるかもね。

同時廃止よりも少し費用が高くなる

弁護士費用の40~50万円と合わせて、計70万円程度が必要になるということだね。

分割払いも可能なのでそこまで心配しなくていい

破産しそうなくらいお金がない状態なのに大金を用意するなんて普通に無理だよね。

でも安心してね。多くの弁護士事務所では費用の分割払いに応じてくれるから。

もちろん、「自己破産に必要な費用を分割払いをしようとしたらもっと生活がきつくなった」なんてことにならないよう、しっかりしたプランを提案してくれるはず。

法テラスを使えば費用を負担してくれる

そういった人は、法テラスの「民事法律扶助」を利用すれば費用を立て替えてもらえるんだ。

法テラスとは…正式名称は日本司法支援センター。国が設立した法律問題解決のための総合案内窓口。

民事法律扶助とは…お金がなくて困っている方が、弁護士に無料相談できたり、裁判に必要な費用などを立て替えてもらえる制度

申込者とその配偶者の月収が表に記された金額以下であることが条件だよ。

| 人数 | 手取り月収(※1) | 家賃や住宅ローンの負担がある人は以下の金額を加算できる(※2) |

| 1人 | 20万200円以下 | 5万3,000円以下 |

| 2人 | 27万6100円以下 | 6万8,000円以下 |

| 3人 | 29万9200円以下 | 8万5,000円以下 |

| 4人 | 32万8900円以下 | 9万2,000円以下 |

※1…東京や大阪など生活保護一等地の場合の金額です。

※2…東京の場合の金額です。

| 法テラスの電話番号 | 0570-078374 |

| 受付時間 | 平日9~18時

土曜9~17時 |

| メールお問い合わせ | こちら |

自己破産に関するよくある誤解

以下で紹介するものは基本的にありえないから気を付けてね。

- 会社にバレる・クビになる

- 賃貸物件に住めなくなる

- 選挙権を失う

- 年金や生活保護がもらえなくなる

- 携帯電話が使えなくなる など

本体一括払いでしか契約できなくなるということだよ。

自己破産の体験談

収入を欺き借りた250万の借金を解消

私が借金を作った理由は、急な地方への転勤です。

埼玉に生まれ、東京で働いていた私には、九州への転勤は到底受け入れられるものではありませんでした。

ですが、元々浪費癖があり、100万近い借金があったので、「転勤する代わりに家賃は負担する」という会社との交渉がまとまり、仕方なく九州でひとり暮らしを始めるのでした。

実際、縁もゆかりもない土地での生活は退屈であり、ストレスであり、それをごまかすために、趣味にたくさんのお金をつぎ込みました。

また、少しでも寂しさを紛らわそうと、マッチングアプリで多くの女性と出会い、その度に見栄を張って食事代をおごったりしていました。

そうした生活を3年続けた結果、借金が合計で250万円に。

カードは2枚ほど限度額を迎えましたが、増額時には収入をごまかして審査を通しました。

結局、借金のストレスと体調不良で仕事が出来なくなってしまった私は、自己破産をし、地元に帰ることにしたのでした。

無駄遣いが原因での自己破産は失敗する可能性があると聞きましたが、無事成功し、借金のない生活を送れています。

\LINEで無料相談しよう!/

↓↓自己破産に強い↓↓

体調を崩し、収入がなくなり、生活保護からの破産

私は元々借金があったわけではありませんが、仕事が忙しく、ストレスの多い生活をしていたところ、うつ病にかかってしまい、仕事が出来ない状態になってしまいました。

生活費を捻出するために100万円近い借金を作ったあと、生活保護を申請することに。

その際「生活保護を受けるなら、借金を破産して清算した方がいい」と役所の方に言われました。

あとは役所の方にいわれた通り、法テラスを通じて弁護士に相談し、半年くらいかけて自己破産をすることが出来ました。

現在は生活保護で療養しながら、今の自分でも出来る仕事を探しています。

\LINEで無料相談しよう!/

↓↓自己破産に強い↓↓

離婚して残ったマイホームを清算

結婚し、長男が3歳になったころ、夫婦でマイホームを購入しました。価格は3500万円ほど。

田舎では高い方の家でしたが、生涯共働きをすれば問題ないだろう、との判断で、35年ローンを組みました。

私は自営業で飲食店を営んでいましたが、コロナ禍で営業が出来なくなってしまい、やることもなく、自宅でぼーっとしていました。

休業による給付金の支払いが遅れることで、自宅と店舗の両方の家賃を支払うことが出来なくなり、夫婦関係が劇的に悪化しました。

私は、妻といると険悪な空気になるため、なるべく店舗の方で時間を過ごし、自宅には帰らないようにしていましたが、それが逆効果となり、ついには、妻は子どもを連れて実家へ帰ってしまいました。

その後いろいろとあり、結局夫婦は離婚となりましたが、滞納した住宅ローンと店舗の家賃、養育費など、支払えないものが多くなりすぎたので、弁護士に相談し、自己破産しました。

店舗を失ったので転職を余儀なくされましたが、借金もなくなったので、一度実家に戻り、再起を図っているところです。

色々ありましたが、先生には感謝しています。

法テラスを利用して自己破産(管財事件)

30代女性の私が借金をつくった理由は「父親の失業」です。父が長年務めていた建設会社が破産。同業他社で転職を探していましたが、そのときすでに50代後半だったこともあり、中々採用をもらえずにいました。

そのとき私は月収が10万円程度のアルバイトでしたので、父親の収入の穴を埋めることはできず…。

住宅ローンの返済をすると生活費がまったく残らなかったため、生活は質素になり、母も次第に元気をなくしていきました。

家庭内を悪い雰囲気にしたくなかった私は、少しづつお金を借りて生活費に充てるようになったのです。

そんな自転車操業のような生活を半年ほど続けていましたが、「家庭をなんとかしなければならない」というプレッシャーから父親が体調を崩してしまい、住宅ローンを支払うことが困難に。

「父の面倒を見ながらこの生活をずっと続けるのは無理だ」と判断した私は弁護士に相談しました。

「法テラスを使えば自己破産の費用を負担してもらえる」ということを教えてもらい、少しだけ希望が湧いたのを覚えています。

「弁護士から「「管財事件」という扱いになるので、自宅は手放すことになるだろう」と言われ父はだいぶ悩んでいたようですが、他にどうすることもできないので、結局は破産することになりました。

法テラスの力を借りて自己破産をしました。家を失うことになってしまいましたが、あのギスギスした空気の中で一家が生活をするよりずっとよかったと思っています。

自分で作った借金に関しては今でも少しづつ返済しています。

\LINEで無料相談しよう!/

借金に悩まされる生活はとても辛く苦しいものです。

でも大丈夫!専門家に相談することで明るい未来が待っています!

少しだけ勇気を持ってLINEで無料相談してみましょう!

友達登録して専門家に相談しよう!

まとめ

- 自己破産すると借金がなくなる

- 5~7年、ローンやクレジットが使えなくなる

- 生活に必要な最低限の財産以上のものは没収されてしまう

- 結論、自己破産してもそこまでの悪影響はない

自己破産というのは誰でもできるわけではなくて、借金が原因で生活が破綻し、今後も返済できそうにない人だけができるものだからね。

借りるだけ借りて自己破産すればいい、というわけじゃないから要注意だよ。

債務整理を弁護士に依頼するといくらかかる?|相場と費用を抑える方法

債務不履行とは?意味や具体例を徹底解説!

個人事業主は自己破産できる?事業を継続できるのかについても解説!

【夫にバレずに】専業主婦がしゃっ棋院問題を解決する方法3選

相続財産の中の借金は減額できるのか?徹底解説

【借金120万円】完済シミュレーション!利息で100万円?解決方法は?

「少額管財事件」とは?自己破産の手間や費用の負担を軽くする制度

「少額管財事件」になる基準とは?|個人だけでなく法人でも少額管財は可能

借金を大幅に減らせる可能性があります。

まずは借金問題の解決実績が豊富な

FAST法律事務所に無料でご相談ください。

企業法務をはじめ、債務整理関連の案件、離婚・男女トラブルの案件、芸能関係の案件などを多数手がける。